تحلیل تکنیکال

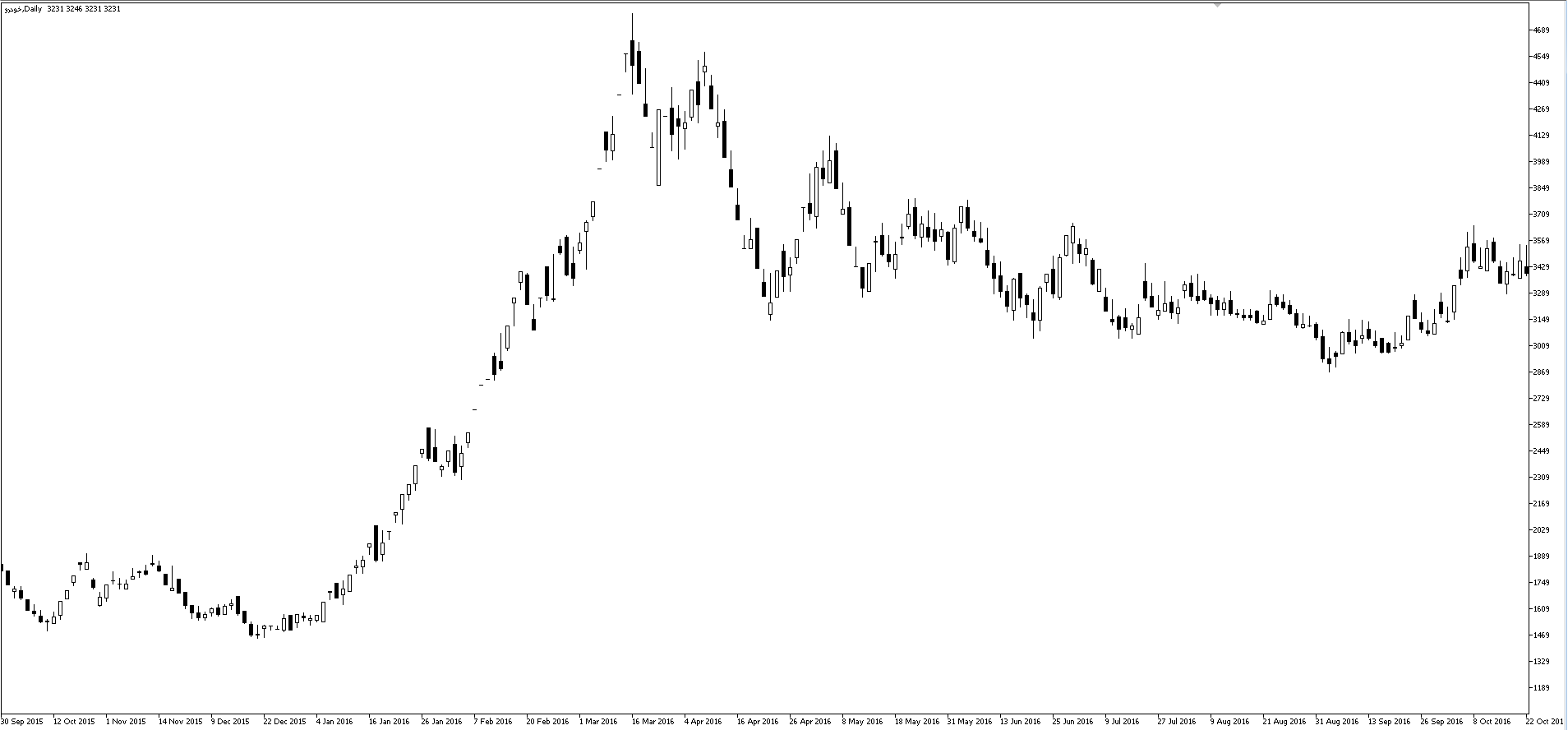

وقتی صحبت از بازار ارزهای دیجیتال به میان می آید؛ بسیاری از افراد با این پرسش روبه رو می شوند که تحلیل تکنیکال در بازار فارکس چیست و چگونه می توان آن را انجام داد؟ باید بدانید که یکی از مهم ترین ویژگی های سرمایه گذاران در بازار ارزهای دیجیتال، قدرت تحلیل آن ها از شرایط موجود است. این توانایی، مسیر آینده آن ها را مشخص می کند و در میزان سود یا زیان، تاثیر ویژه ای دارد.

از آنجایی که ارزهای دیجیتال، جهان جدیدی است که تازه پا به عرصه نمایش گذاشته؛ باید توجه داشته باشید که روش های تحلیل سنتی و قدیمی، کاربردی برای این علم نو ندارند و شما باید دانش تحلیلی جدیدی را آموزش ببینید تا قدرت تحلیل در بازار فارکس را داشته باشید. به این منظور، دو نوع تحلیل ارائه شده است که شامل تحلیل فاندامنتال یا بنیادی، و همچنین تحلیل تکنیکال فارکس می شوند. در ادامه، به بررسی تفاوت این مورد و همچنین آموزش صفر تا صد تحلیل تکنیکال می پردازیم.

تحلیل تکنیکال فارکس چیست؟

تحلیل تکنیکال فارکس، درواقع نوعی قدرت پیش بینی روند تغییرات قیمت ارزها در آینده است. در این شیوه تحلیلی، سرمایه داران با استفاده از الگوها و نمودارهای به دست آمده از شرایط گذشته، روشی برای پیش بینی تغییرات در آینده را ارائه می دهند و می توانند شرایط متنوع برای سرمایه گذاری را پیدا کنند. این روش نیز مانند سایر روش های ارائه شده برای تحلیل سرمایه در بازار فارکس، قطعی نیست و نمی توان الگو دقیقی برای آینده پیدا کرد. اما تحلیلگران می توانند با استفاده از تغییرات و روند رشد یا کاهش قیمت در گذشته، به یک الگو برای آینده دست یابند که احتمال وقوع آنها تا حد زیادی بالاست.

به عنوان یک تحلیلگر، شما می توانید با بررسی روند تغییرات قیمت ها، الگو خاصی را پیدا کنید. طبیعی است که با رسیدن دوباره به همان الگو و تکرار آن در جهت کاهش یا افزایش قیمت ها، انتظار رسیدن به همان واکنش هایی را داشته باشید که در الگو قبلی نیز رخ دادهاند. از این رو، تمرکز این روش تحلیل تنها بر روی شرایط جفت ارزها در گذشته و استفاده از این بررسی برای پیدا کردن الگویی مناسب در جهت پیش بینی روند تغییرات آینده است.

باید بدانید که در آموزش تحلیل تکنیکال فارکس، شما میتوانید تمامی الگوهای رخ داده در گذشته را پیدا کنید و همچنین از آنها استفاده کنید تا از وضعیت آینده سرمایه خود در بازار ارزهای دیجیتال آگاه شوید. توجه داشته باشید که این روند تحلیلی، اهمیت بسیار زیادی در بازار فارکس دارد و انتخاب اصلی تحلیلگران برای ترید در این حوزه است.

مزایا تحلیل فارکس

افراد بسیار زیادی بر این باور هستند که در تحلیل تکنیکال فارکس، مزایا بسیار زیادی وجود دارد که شما را به احتمال زیاد به منظور رسیدن به میزان سود بیشتر راهنمایی می کنند. یکی از بزرگترین مزایا موجود در این شیوه تحلیلی، استفاده از روش بررسی نمودار است. از آنجایی که در بازار فارکس، تمام معاملات بر همین اساس به وقوع می پیوندند؛ تحلیل نمودارها شرایط بسیار خوبی را برای سرمایه داران فراهم می کند تا با استفاده از تغییرات گذشته، بتوانند چشم اندازی از وضعیت آینده این بازار را برای خود ترسیم کنند.

روندهای موجود در بازار فارکس، شاید در ابتدا پیچیده و سخت به نظر برسند؛ اما اگر زمان و انرژی کافی برای یادگیری تحلیل های تکنیکال کاربردی در این مسیر اختصاص دهیم؛ میتوان گفت که این تحلیل، یکی از بهترین و ساده ترین راه های رسیدن به سود بیشتر در مدت زمان کمتر است. البته باید توجه داشته باشید که حتما این روش تحلیل را به صورت کامل آموزش ببینید و از روندهای مختلف متاثر بر آن، آگاهی داشته باشید.

اگر با تحلیل فاندامنتال بازار فارکس آشنایی داشته باشید؛ حتما می دانید که در این روش، با اصول مختلفی سروکار داریم که بسیار از آنها ماهیت کیفی دارند و نمی توان تحلیل دقیق و قطعی از آن ها ارائه داد. در تحلیل تکنیکال فارکس، با این موضوع مواجه نیستیم؛ زیرا در این روش، با تعدادی اعداد و ارقام دقیق سروکار داریم که شرایط تحلیل را ساده تر می کنند و میتوان الگو دقیق تری را برای تغییرات آینده ارائه داد.

الگوریتم ها و الگوهایی که در تحلیل فارکس مورد استفاده قرار می گیرند؛ همان الگوهای ساده و ابتدایی هستند که در قدیم نیز مورد استفاده قرار می گرفتند و از این رو، یادگیری آن ها ساده تر است و تسلط به این موضوع، نیاز به مدت زمان کوتاه تری دارد. به همین علت است که این روش تحلیلی، مورد استفاده بسیاری از سرمایه داران و تحلیلگران بازار ارزهای دیجیتال قرار می گیرد و مورد علاقه همگان واقع شده است.

همچنین این شیوه تحلیل، از الگوهای ثابتی پیروی می کند که نوسانات زیادی ندارند و حتی در نوسانات نیز با ارقام دقیق و قطعی سروکار داریم. به علت وجود ارقام و ماهیت کمی تحلیل تکنیکال، این روش از سرعت بالاتری نسبت به تحلیل فاندامنتال برخوردار است.

معایب تحلیل تکنیکال فارکس

در تحلیل تکنیکال فارکس، سیگنال های مختلفی از نمودارها به تحلیلگران می رسند که ممکن است باعث شود فرد سرمایه دار، با توجه به آن ها وارد موقعیت خاصی شود و سپس، با یک تغییر ناگهانی بخش زیادی از سرمایه خود را از دست بدهد. از این رو، باید توجه داشته باشید که در این روش تحلیل، حتما باید به دنبال یک الگو کلی و جامع بگردید که بخش زیادی از تغییرات قیمت ها را پوشش دهد. این دیدگاه جامع، کمک می کند تا افراد موقعیت های بهتری برای سرمایه گذاری بیابند.

یکی دیگر از معایب استفاده از روش تکنیکال فارکس، این است که ممکن است دیدگاه های افراد نسبت به نمودارهای مختلف با یکدیگر تفاوت داشته باشد. به همین علت است که نمی توان یک نظر واحد را برای روش تکنیکال مورد استفاده قرار داد و باید از نظرات جمعی از تحلیلگران استفاده کرد تا بتوان تصمیم خوبی برای شرایط سرمایه گذاری در آینده اخذ کرد.

توجه داشته باشید که در تحلیل تکنیکال فارکس، برخلاف تحلیل فاندامنتال، تحلیلگران تنها به بررسی تغییرات قیمت ها در خود بازار می پردازند و از اخبار بیرونی اطلاعی ندارند. این موضوع سبب می شود که فرد نتواند دیدگاه کاملا جامعی از شرایط آینده داشته باشد و ممکن است شرایط خوبی برای سرمایه گذاری را از دست بدهد. در تحلیل فاندامنتال، تحلیلگران بررسی اخبار و اطلاعات جدید را نیز در روند تحلیل خود در نظر می گیرند و از این رو، اطلاعات کاملی دارند. تحلیل تکنیکال، این عیب را دارد که تنها بر اعداد و ارقام تمرکز می کند و نسبت به اخبار خارجی، بیتفاوت است. البته این موضوع در کل تاثیری بر روند بررسی ندارد؛ اما خوب است که به عنوان یک تحلیلگر، از تمامی شرایط آگاهی کافی داشته باشید.

اصول مهم در تحلیل تکنیکال فارکس چیست؟

برای داشتن یک تحلیل دقیق و منطقی، باید اصول مهمی را در نظر داشته باشید تا بتوانید دارایی خود را در موقعیت مناسبی سرمایه گذاری کنید. به طور کلی، میتوانیم سه اصل مهم را در این تحلیل در نظر داشته باشید که با توجه به آنها، شما می توانید بررسی دقیقی انجام دهید و بهترین نتایج را از بررسی های خود کسب کنید.

باید بدانید که در تحلیل تکنیکال فارکس، قیمت بیشترین تاثیر را در روند بررسی های شما دارد. از آنجا که در این روش تحلیلی، تنها به بررسی نمودارهای تغییرات قیمت ها می پردازیم؛ باید توجه داشته باشید که آمار و ارقام مهم ترین اصول تاثیرگذار در این روش هستند. در نتیجه، تمرکز اصلی تحلیلگران باید بر روی اعداد و الگوهای موجود در نمودارها باشد. البته توجه کنید که اطلاع از اخبار و بروزرسانی های بازار ارزهای دیجیتال نیز می تواند کمک خوبی برای ما باشد و تحلیل بهتری را به ارمغان بیاورد.

در جهان ارزهای دیجیتال، رخ دادن یک الگو تکراری به احتمال بسیار زیاد، واکنش های مشابه گذشته را به ارمغان خواهد آورد و فارکس نیز از این موضوع مستثنی نیست. در نتیجه، باید به آمار و الگوهای رخ داده در گذشته توجه کافی داشته باشید تا بتوانید موقعیت های مختلف سرمایه گذاری را برای خود شناسایی کنید و تحلیل تکنیکال دقیقی ارائه دهید.

در نظر گرفتن عوامل مختلف، همیشه بهترین روش برای تحلیلگرانی است که از روش تحلیل تکنیکال فارکس استفاده میکنند. علاوه بر نمودارها، شما باید توجه داشته باشید که عواملی نیز وجود دارند که روند صعودی یا نزولی الگوها را تغییر می دهند. برای همین، افراد متخصص تاکید زیادی دارند که تحلیل گران، علاوه بر تحلیل تکنیکال از تحلیل فاندامنتال نیز استفاده کنند تا بتوانند شرایط را به درستی مورد بررسی قرار دهند.

مهم ترین تعاریف و مفاهیم تحلیل تکنیکال در بازار فارکس

در تحلیل تکنیکال فارکس، با مفاهیم بسیار زیادی روبه رو هستیم که ممکن است در ابتدا بسیار پیچیده به نظر برسند اما باید بدانید که در واقع، این مفاهیم اگر به صورت ساده و ابتدایی شرح داده شوند؛ بسیار راحت آموخته می شوند و شما می توانید به راحتی آنها را مورد استفاده قرار دهید.

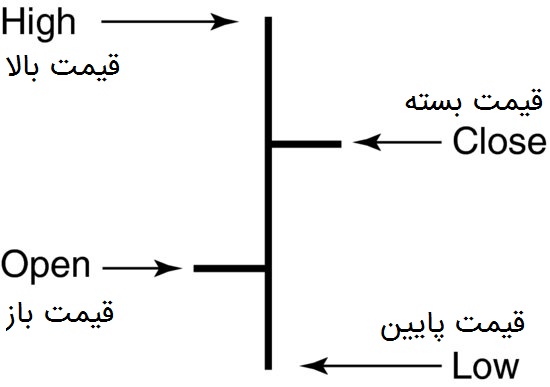

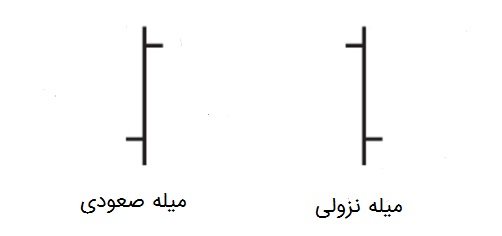

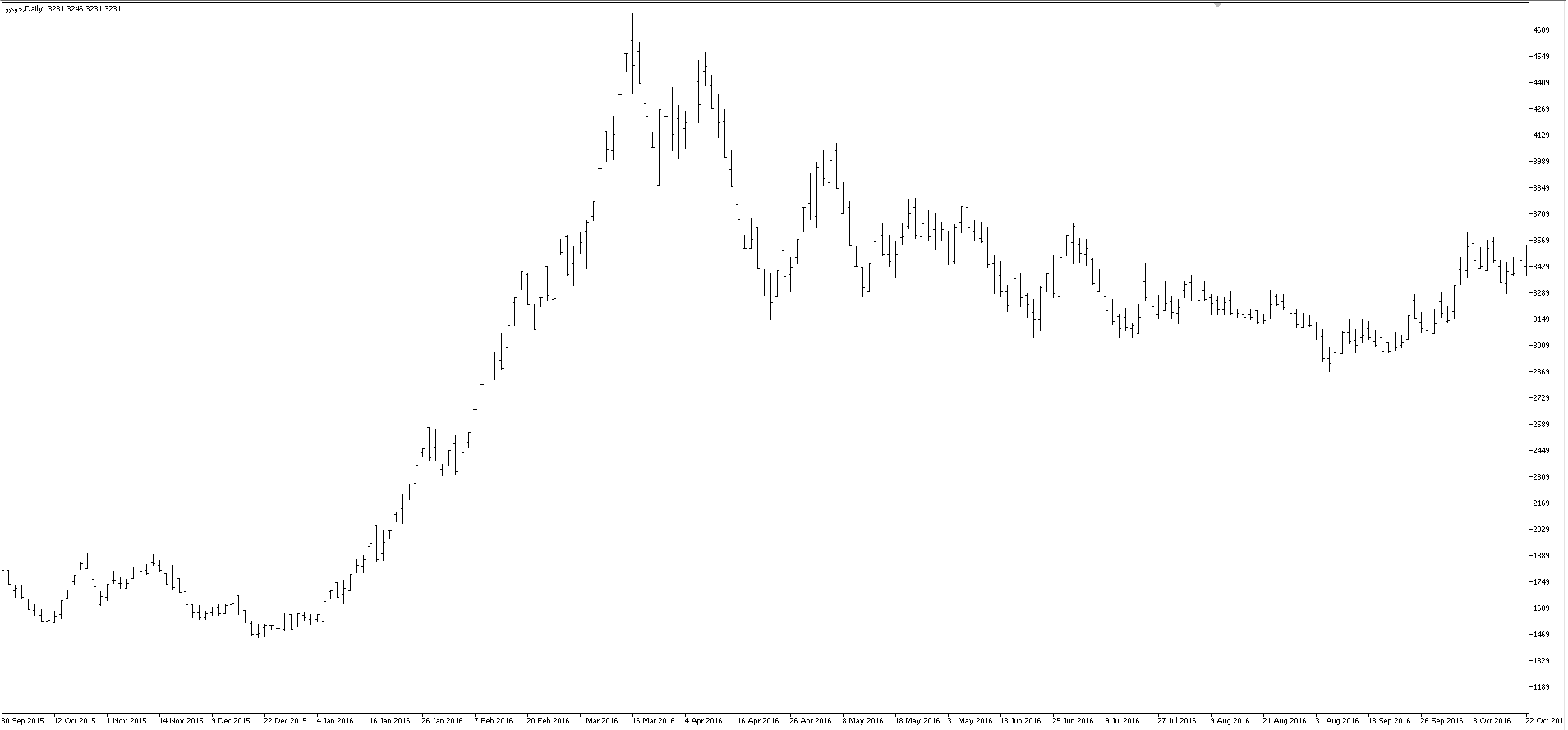

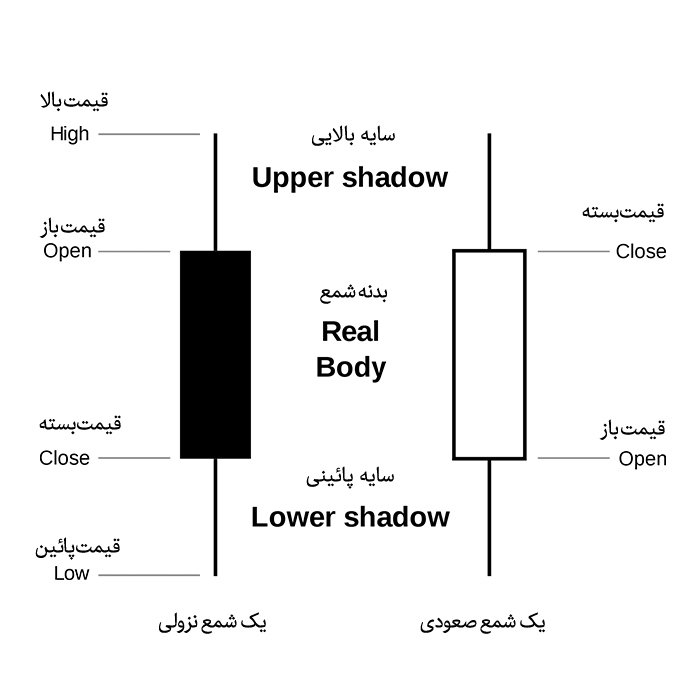

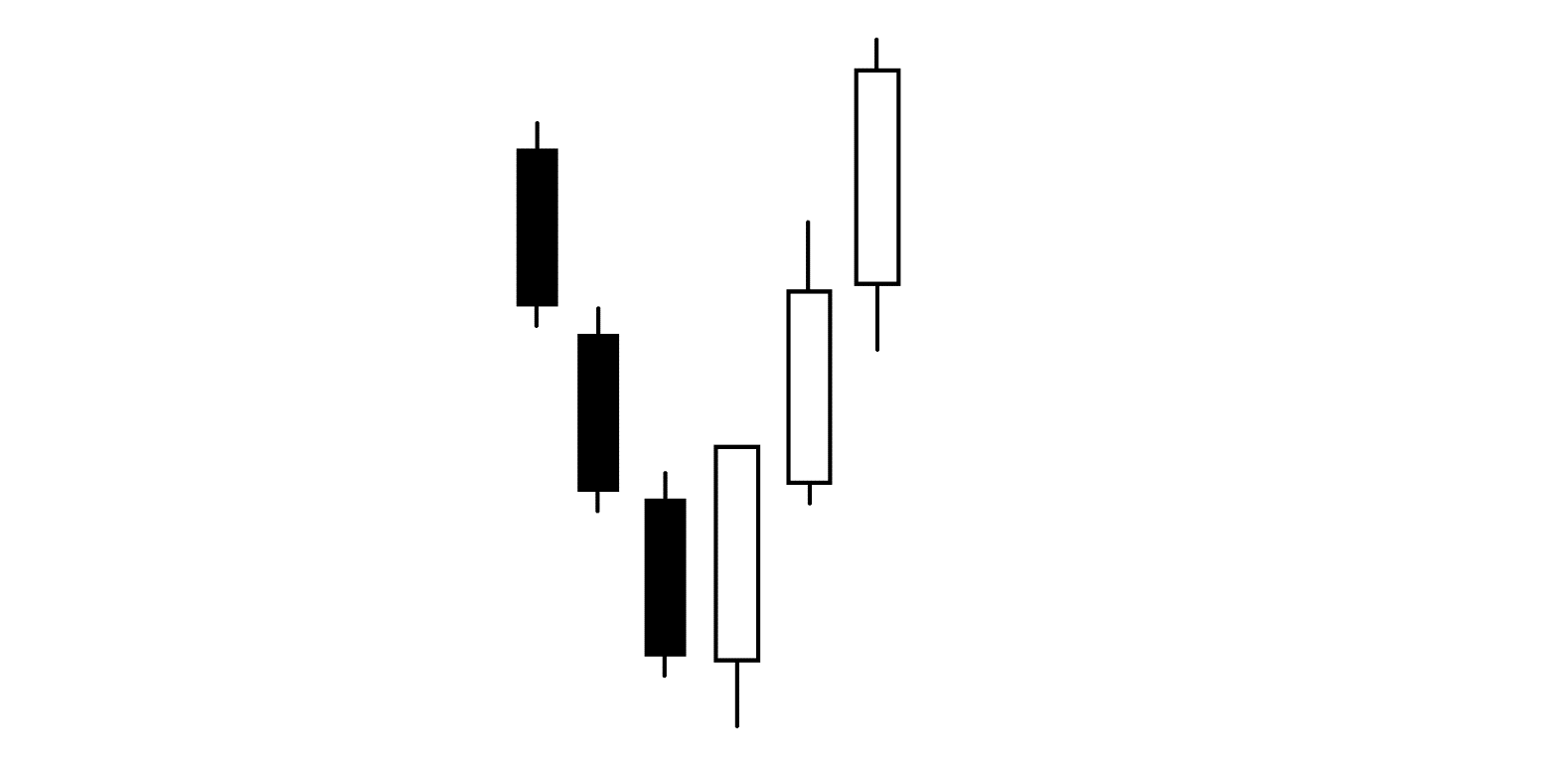

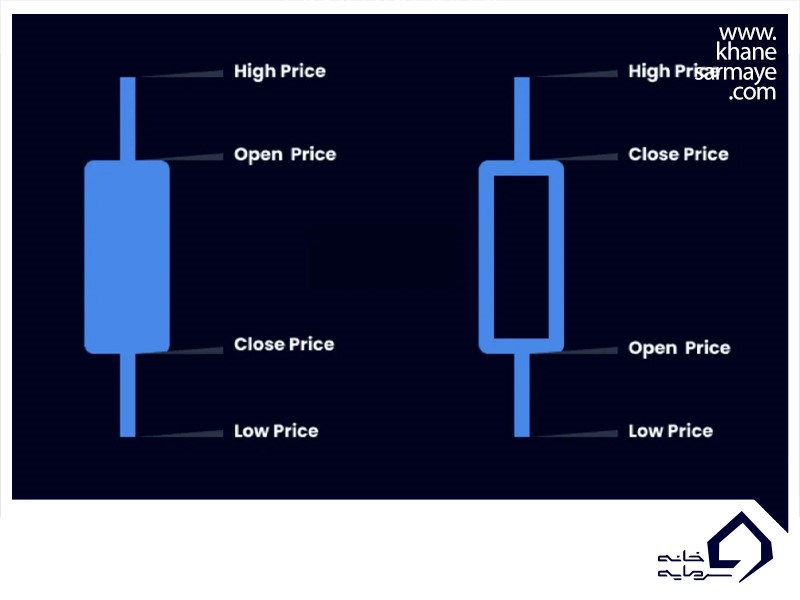

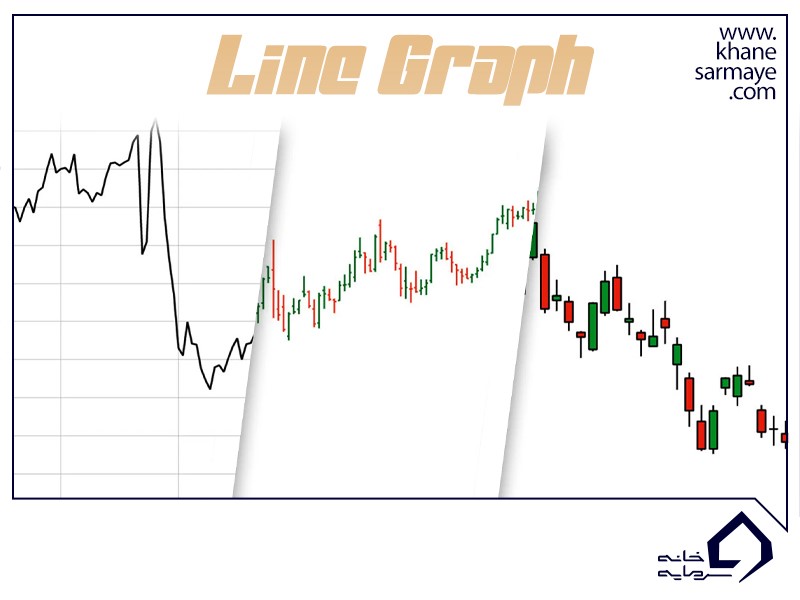

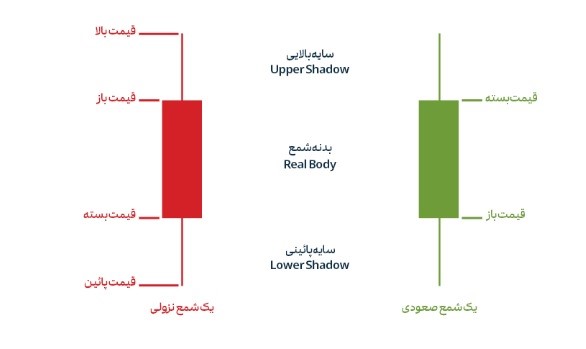

باید بدانید که روش تحلیل تکنیکال فارکس، مهمترین بازیکنان نمودارهایی هستند که الگوهای تغییرات قیمت ها را نشان می دهند. به طور کلی، میتوان از الگوهای نموداری و همچنین شمعی نام برد که یادگیری روش تحلیل هر یک از آن ها، تاثیر بسیار زیادی بر روند تحلیل تکنیکال شما دارد. با استفاده از نمودارهای چارتی، شما می توانید نقاط قوت و یا ضعف بازار را پیدا کنید. از طرفی، با استفاده از نمودارهای شمعی، نسبت به رفتار خریداران و فروشندگان آگاه می شوید و تصمیمات بهتری برای سرمایه گذاری اخذ خواهید کرد.

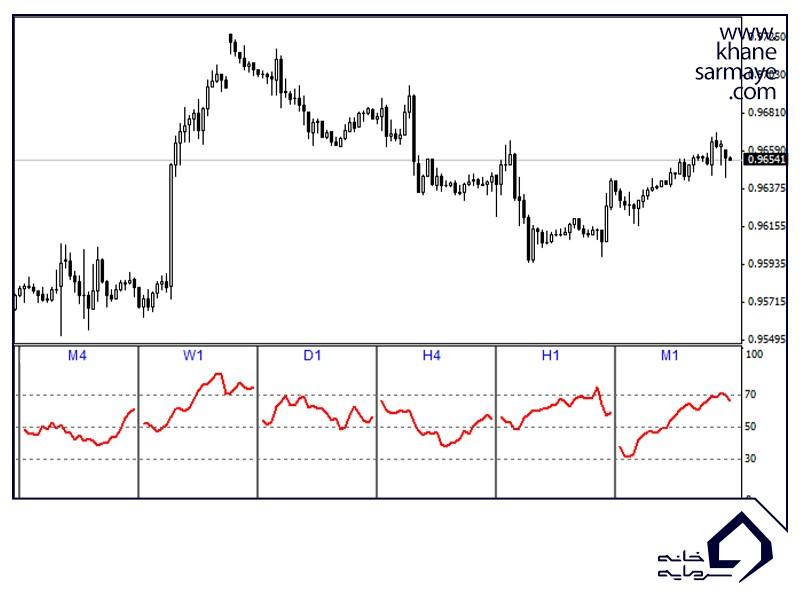

به عنوان یکی دیگر از مهم ترین مفاهیم موجود در آموزش تحلیل تکنیکال فارکس، باید به موضوع اندیکاتورها و شاخص ها توجه کنید که نقش بسیار مهمی در روند تحلیل شما خواهند داشت. با استفاده از اندیکاتورها، نه تنها می توانید نسبت به شرایط بازار در گذشته مطلع شوید و سرمایه گذاری های نامناسب را شناسایی کنید؛ بلکه از این موضوع نیز مطلع می شوید که در آینده، چه نوسانات و تغییرات قیمتی در بازار رخ خواهند داد.

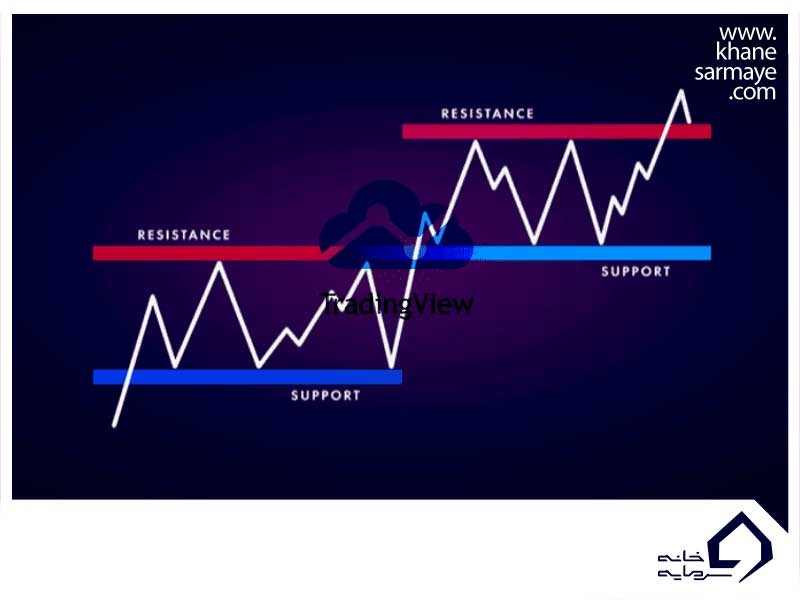

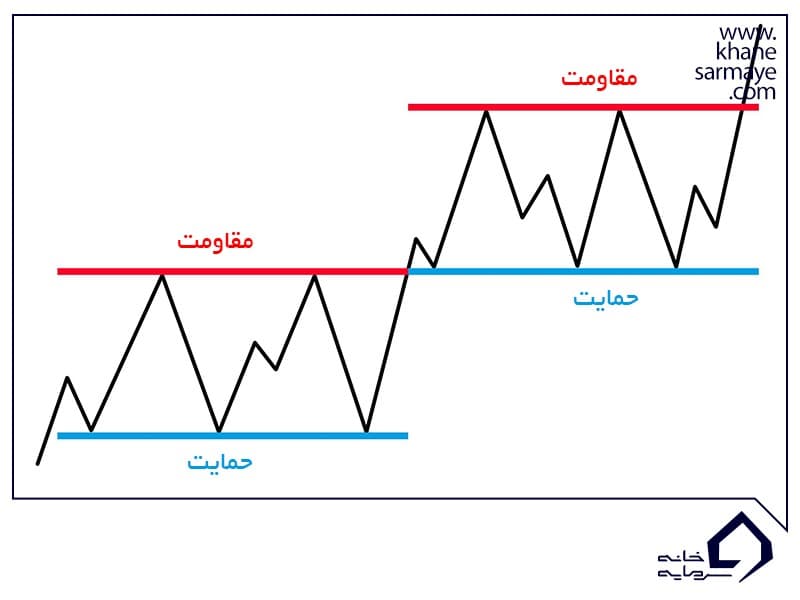

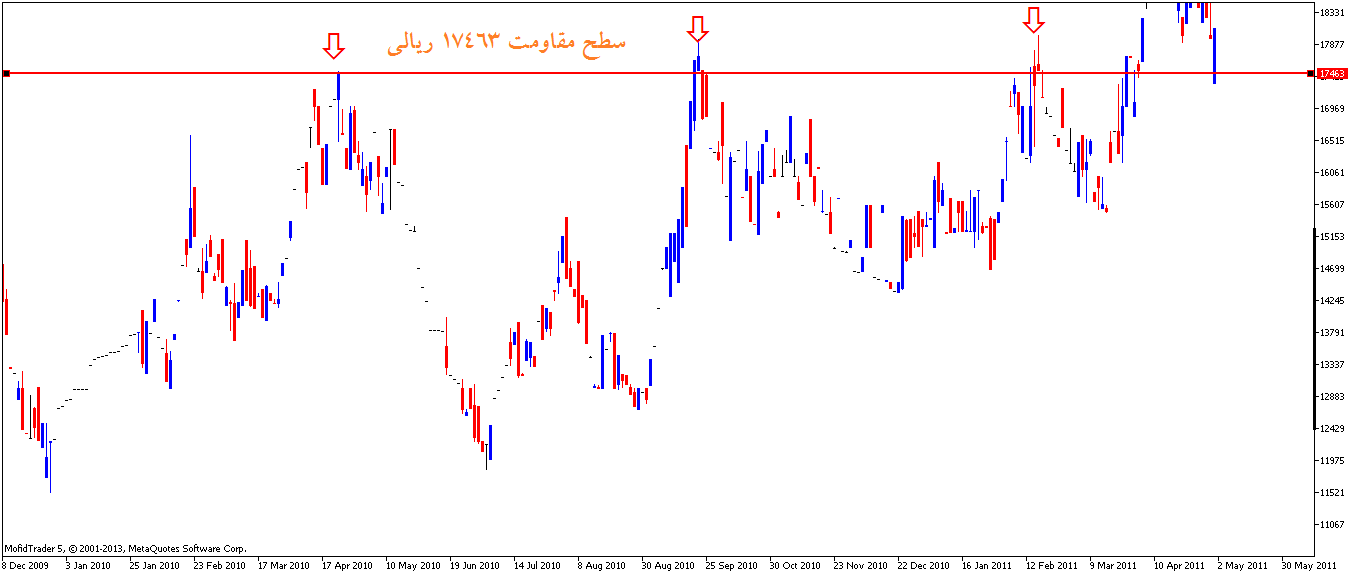

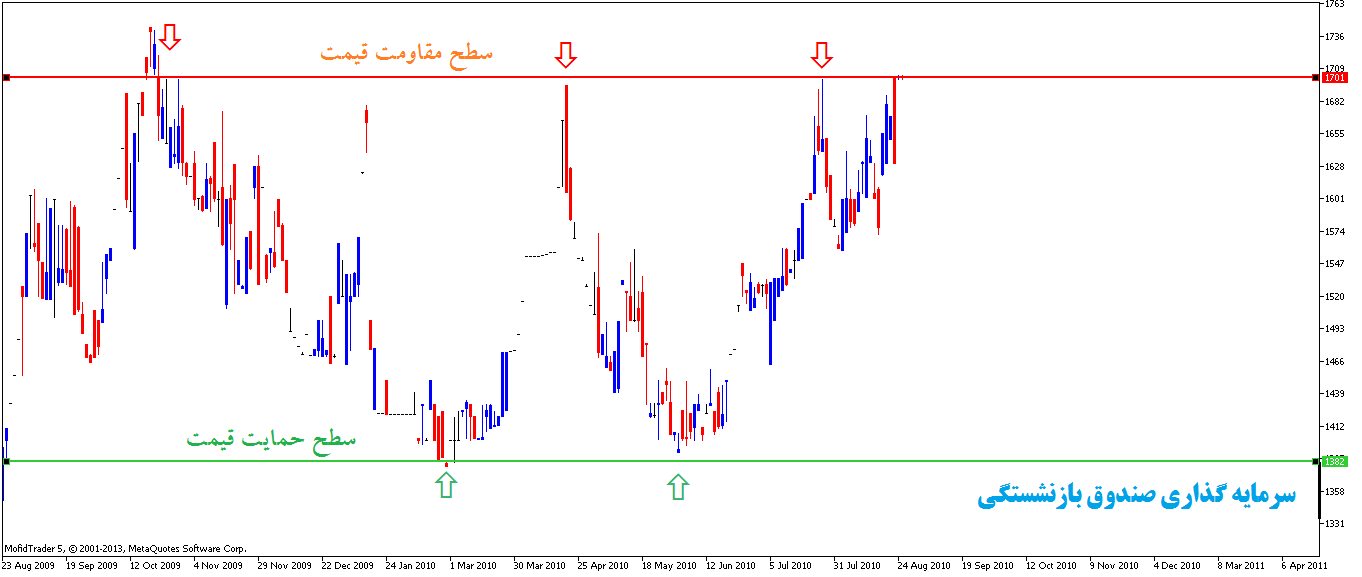

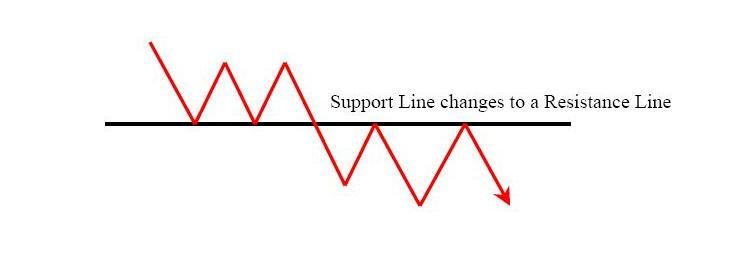

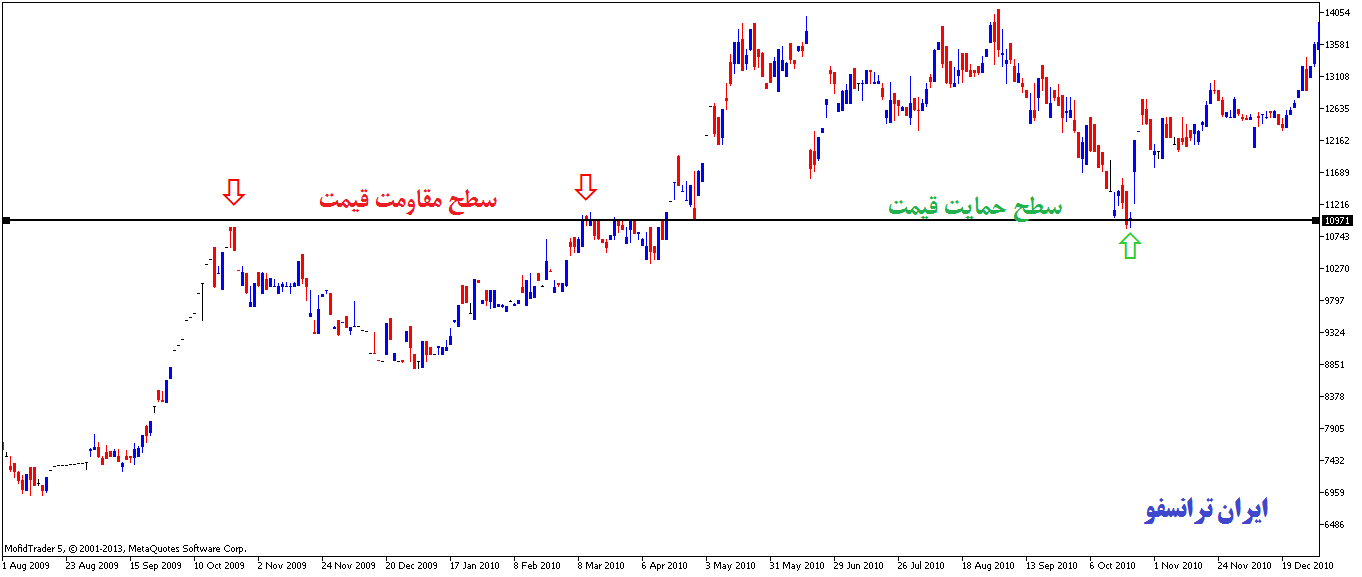

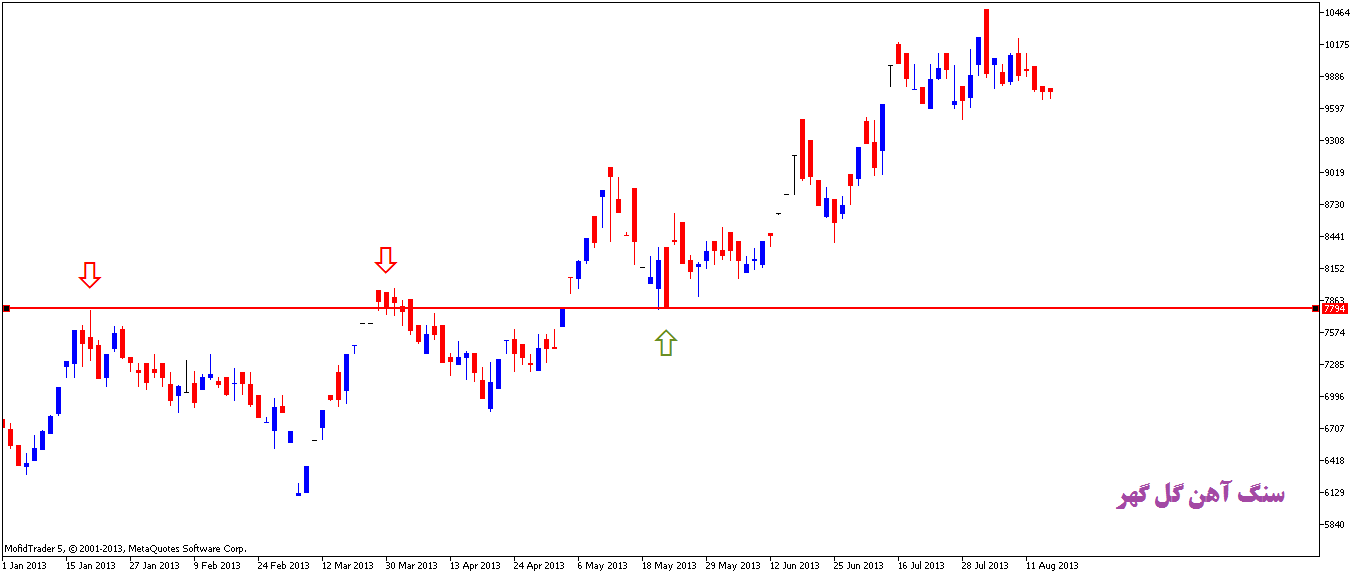

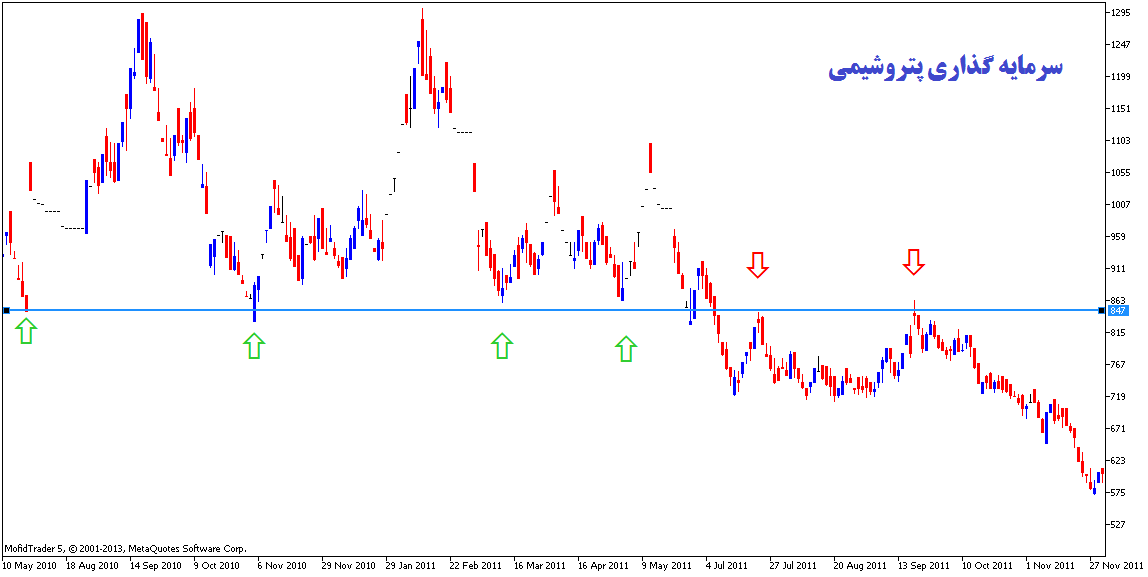

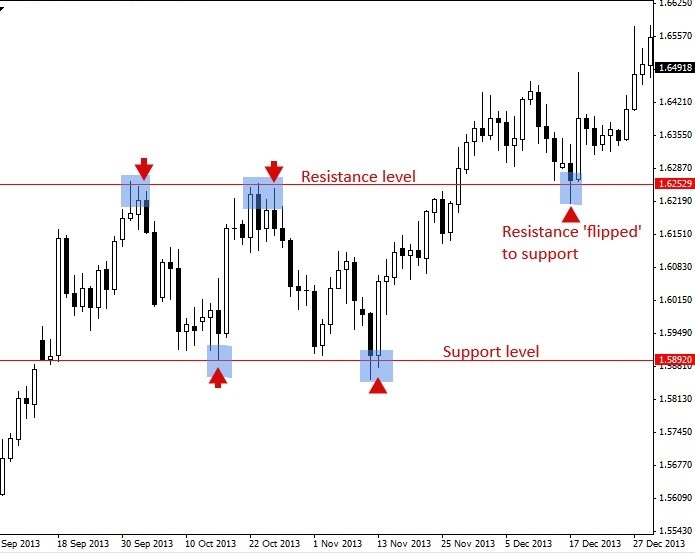

علاوه بر این موارد، شما باید از مفاهیمی مانند واگرایی و همگرایی نیز آگاهی داشته باشید. این دو مفهوم به طور کلی به همسو بودن یا نبودن حجم و قیمت معاملات اشاره دارند. مفهوم همگرایی به هنگامی اطلاق میشود که این دو مورد در یکسو حرکت کنند و در مفهوم واگرایی به عکس این موضوع اشاره دارد. در ادامه، باید مفهوم حمایت و مقاومت را نیز در نظر داشته باشید که به قیمتی گفته می شود که پتانسیل معکوس کردن روند کنونی را دارد. توجه داشته باشید که الگوها نیز بخش مهمی از مفاهیم مرتبط با تحلیل تکنیکال فارکس هستند که باید مورد توجه تحلیلگران قرار بگیرند.

انواع روند در تحلیل تکنیکال فارکس

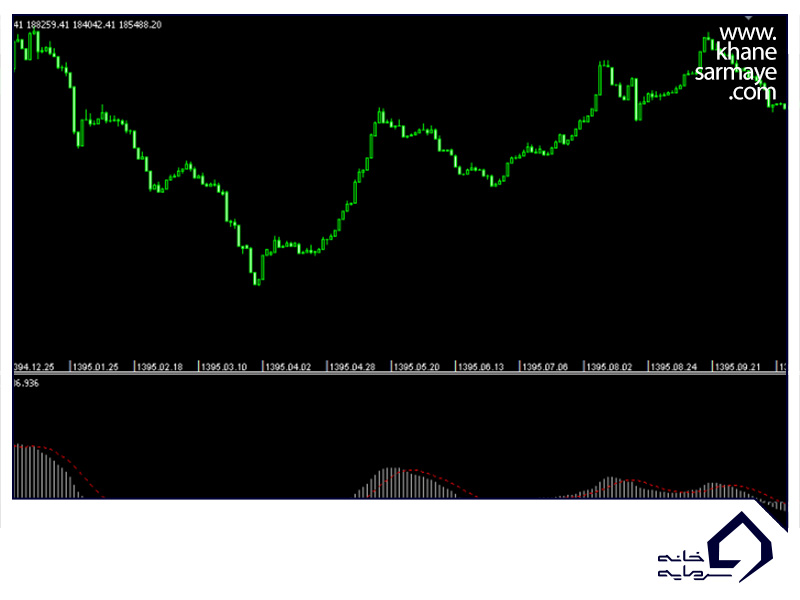

یکی از مهم ترین تکنیک ها در تحلیل تکنیکال فارکس، بررسی روندهای موجود در تغییرات قیمت ها در این بازار است که بخش اساسی از تحلیل را تشکیل می دهند. توجه داشته باشید که حتی با بررسی دقیق این روندها نیز نمی توان الگو کاملا دقیقی برای پیش بینی آینده ارائه داد؛ بلکه این بررسی ها سبب می شوند تا تحلیلگران چشم اندازی کلی نسبت به آینده پیدا کنند و تا حد زیادی، وضعیت جفت ارزها در آینده بازار فارکس را تحلیل نمایند. از این رو، بررسی روندها و پیدا کردن الگو از میان آنها به عنوان یکی از مهم ترین گام های سرمایه داران در تحلیل تکنیکال فارکس شناخته می شود.

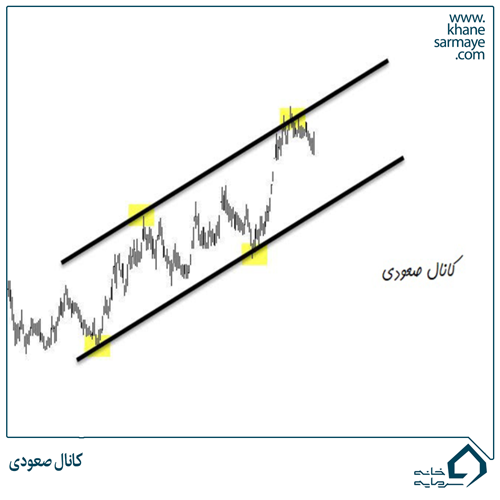

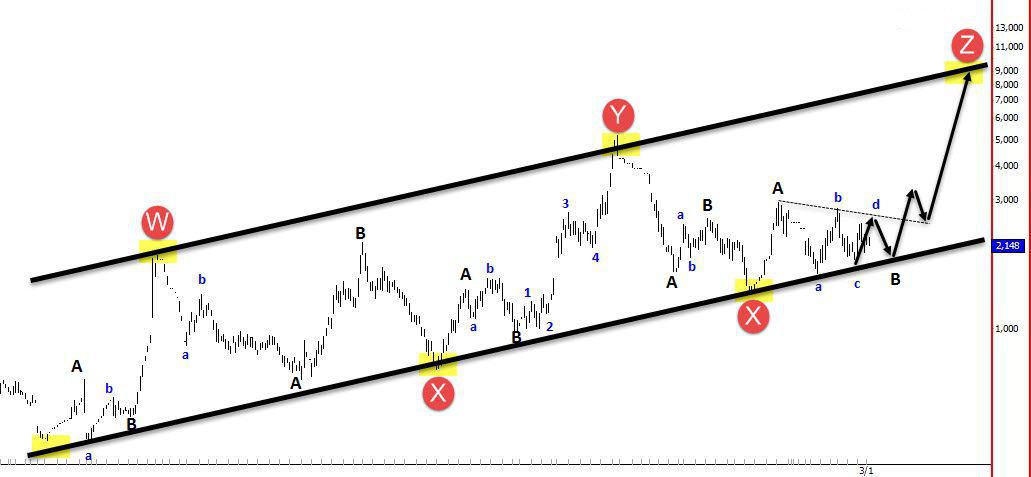

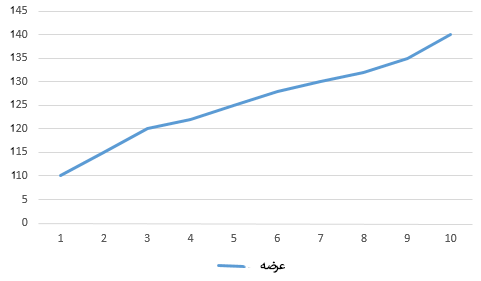

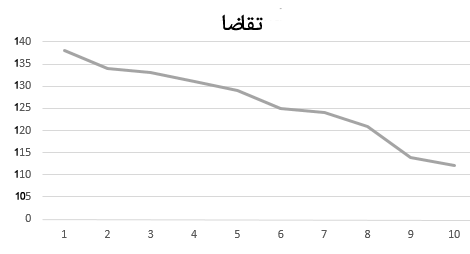

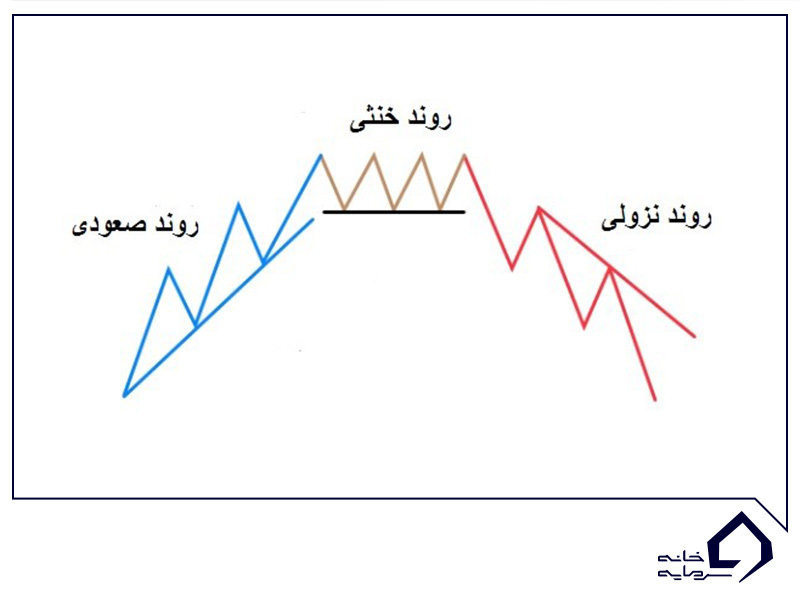

به طور کلی، می توان گفت که در مجموع سه روند در بازار فارکس وجود دارند که بر تحلیل تکنیکال تاثیر می گذارند. روند صعودی شامل افزایش قیمت و روند نزولی شامل کاهش قیمت جفت ارزها در بازار می شود. همچنین روند خنثی نیز وجود دارد که به عدم تغییر در قیمت جفت ارزها اشاره دارد. اکثر افراد به اشتباه تصور می کنند که روند خنثی اهمیت چندانی ندارد؛ در حالی که عدم تغییرات قیمت نیز بخشی از الگو رفتارهای گذشته است که باید در بررسی ها لحاظ شود.

البته این تعریف ها، کاملا ساده و ابتدایی به نظر می رسند. در ادامه، به بررسی دقیق هر یک از آن ها و نقشی که در تحلیل تکنیکال فارکس دارند؛ می پردازیم.

روند صعودی در تحلیل فارکس

شاید با توجه به اسم این روند، این تصور اشتباه در ذهن شما شکل بگیرد که در روند صعودی، همیشه با افزایش قیمت روبه رو هستیم. در حالی که این موضوع درست نیست و در روند صعودی تحلیل تکنیکال فارکس، کاهش قیمت نیز وجود دارد. اما باید توجه داشته باشید که در هر روند افزایشی، قله قیمت از سری قبلی بالاتر می رود و به همین علت است که به این روند، صعودی گفته می شود.

در روند صعودی، پس از هر افزایش قیمت با کاهش آن مواجه می شویم و این روند، درواقع از کنار هم قرار گرفتن تمامی این رفت و برگشت ها تشکیل شده است. البته باید به این موضوع توجه داشته باشید که در روند افزایش، همیشه با یک الگو مشابه مواجه نیستیم و ممکن است ابتدا، کاهش قیمت شدیدی داشته باشیم و پس از آن، افزایش قیمت کمی رخ دهد. این موضوع، مشکلی ایجاد نمی کند اما باید بدانید که در هر سری از افزایش قیمت، عدد قله باید از عدد قله افزایش قیمت قبلی بالاتر باشد. در غیر این صورت، لازم است که تحلیلگران، شرایط تغییر و بهبود روند صعودی را فراهم کنند.

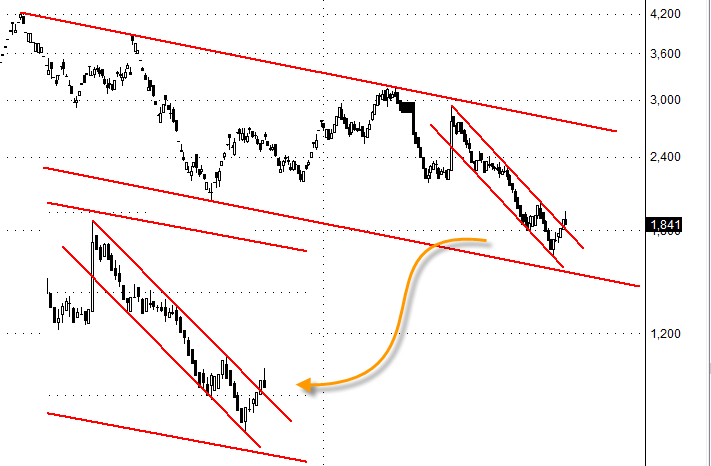

روند نزولی در تحلیل فارکس

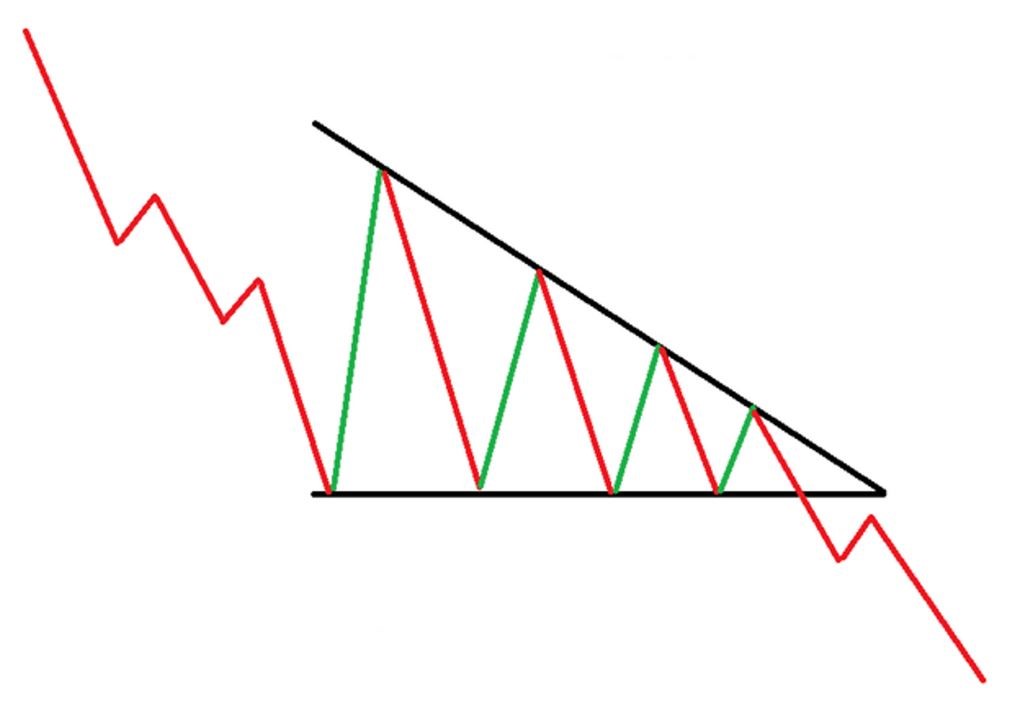

همانطور که از نام آن پیداست؛ روند نزولی برخلاف روند صعودی است و تاثیرات منفی در تغییرات قیمت ها را شامل می شود. در این روند که مانند روند صعودی به صورت رفت و برگشتی حرکت می کند؛ تغییرات قیمت ها به شکلی است که در پس از هر افزایش قیمت، با کاهش قیمت شدیدتری نسبت به کاهش قیمت پیشین مواجه می شویم. در نمودار این روند، دره های به وجود آمده در الگو تغییرات، هر سری پایین تر از دفعات قبلی قرار می گیرند که این موضوع، بر کاهش شدید قیمت جفت ارزها بازار فارکس در فاصله زمانی بین هر رفت و برگشت اشاره دارد.

مانند روند صعودی، ممکن است در روند نزولی نیز تغییرات بهم ریخته ای داشته باشیم که الگو ایده آل روند نزولی را از بین ببرند. توجه داشته باشید که در یک روند کاملا متناسب، شیب تغییرات نزولی با شتاب و سرعت بیشتری نسبت به تغییرات صعودی حرکت می کند و این موضوع، امکان بررسی شرایط را در تحلیل تکنیکال فارکس فراهم می آورد. از این رو، در صورت بروز هرگونه تغییرات غیرمنتظره که بر انجام این روند تاثیر بگذارند؛ تحلیلگران باید شرایطی را فراهم آورند تا نمودار روند نزولی به حالت ایده آل خود بازگردد.

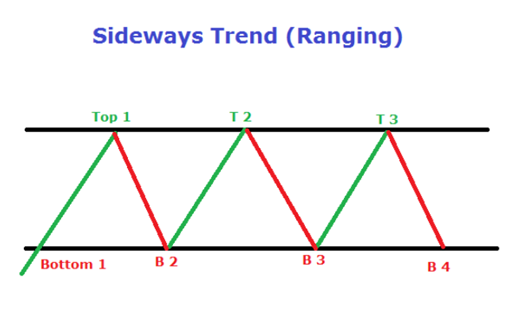

روند رنج یا خنثی در تحلیل تکنیکال فارکس

در تحلیل الگوهای مرتبط با تغییرات قیمت ها در بازار فارکس، علاوه بر روند صعودی یا نزولی، ممکن است شاهد رسیدن به نمودار خنثی باشیم که روند و الگو کاملا متفاوتی نسبت به روند صعودی یا نزولی دارد. تحلیل این روند در تغییرات قیمت ها، دشواری بیشتری دارد اما به علت آنکه بسیار شاهد رسیدن به این الگو هستیم؛ یادگیری تحلیل آن از مهم ترین اصول در بازار فارکس محسوب می شود.

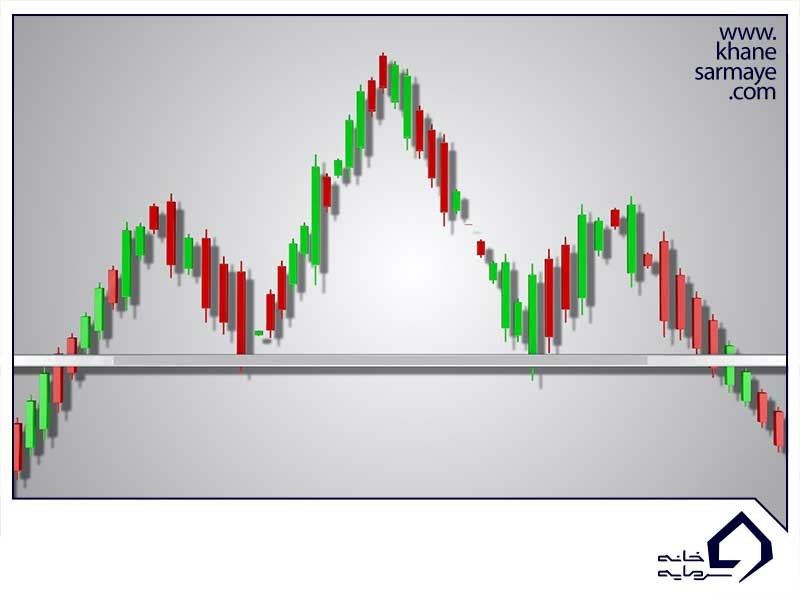

در روند رنج که از آن به نام روند خنثی نیز یاد می شود؛ قله ها یا دره های جدید در قیمت ها نسبت به شرایط قدیم، تفاوت زیادی ندارند و نمی توان به طور حتمی بیان کرد که هر قله یا دره جدید در نسبت پایین تر یا بالاتری نسبت به شرایط قبلی قرار می گیرد. باید توجه داشته باشید که در این الگو، تمامی تغییرات قیمت ها با روند نامنظمی در کنار یکدیگر قرار گرفته اند و این شرایط نوسانی است که کار تحلیل این نمودارهای تغییرات قیمت را برای تحلیلگران دشوار می نماید.

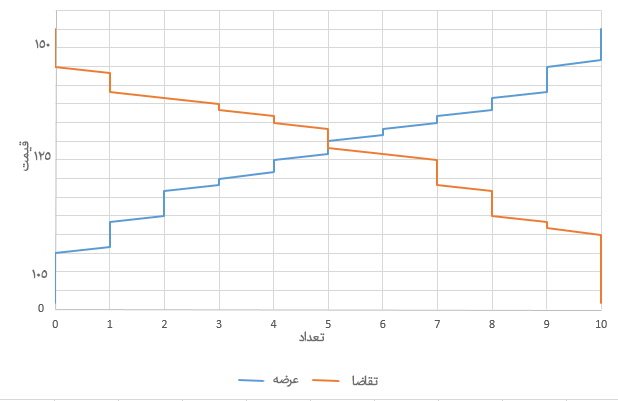

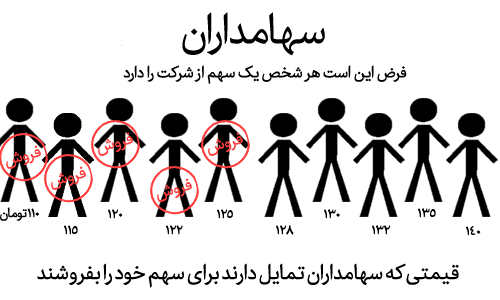

باید بدانید که این روند سبب می شود که فروشندگان و خریداران، برتری خاصی نسبت به یکدیگر نداشته باشند. وقتی الگو قیمت ها به صورت نوسانی در تغییر باشد؛ نمی توان گفت که نتیجه معاملات به چه شکل خواهد بود و کدام یک از طرفین سود بیشتری از این کار خواهند داشت. برخلاف این موضوع در روند صعودی و روند نزولی رخ می دهد. در روند صعودی بازار فارکس، به علت افزایش قیمت ها در هر سری رفت و برگشت شاهد قدرت بیشتر خریداران اطلاعات فروشندگان هستیم و همچنین در روند نزولی، می توان بیان کرد که به علت کاهش قیمت ها در هر رالی رفت و برگشت، فروشندگان و خریداران از قدرت بیشتری برای خرید و فروش برخوردار هستند.

علت رخ دادن روند خنثی، این است که سرمایه دارانی که به سود کافی رسیده اند؛ قصد خروج از بازار را دارند و تا زمانی که این افراد به طور کامل از جهان ارزهای دیجیتال بیرون نروند؛ شاهد این روند خنثی هستیم. از این رو، به روند خنثی در تحلیل تکنیکال فارکس به عنوان استراحتی بین دو مسیر نزولی و صعودی یاد می شود.

مهم ترین الگوها در تحلیل تکنیکال بازار فارکس

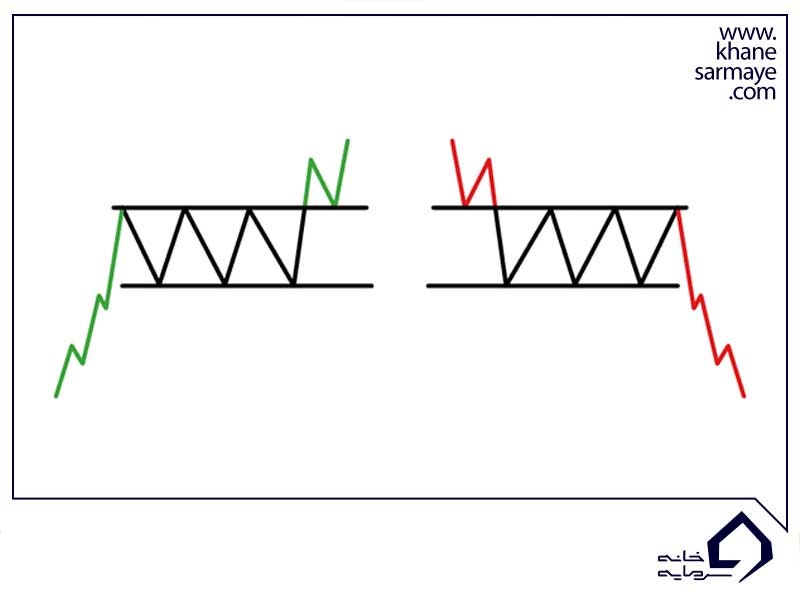

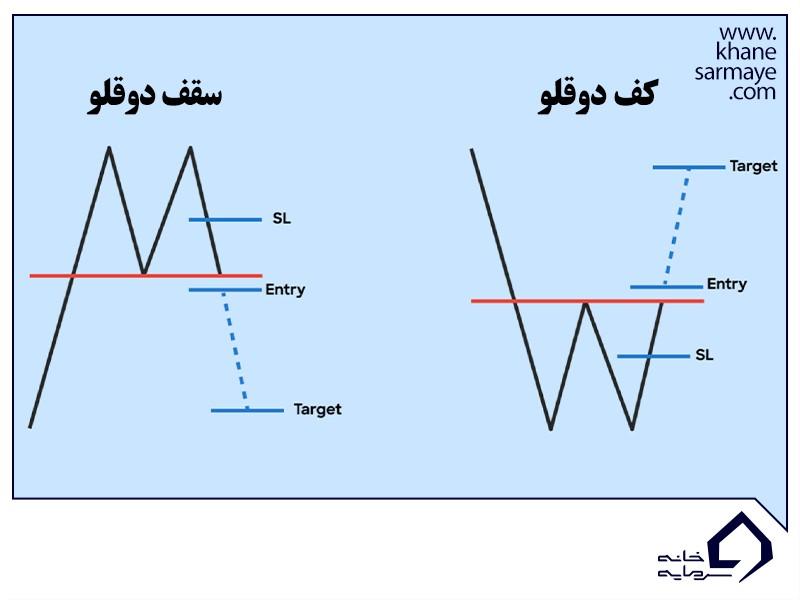

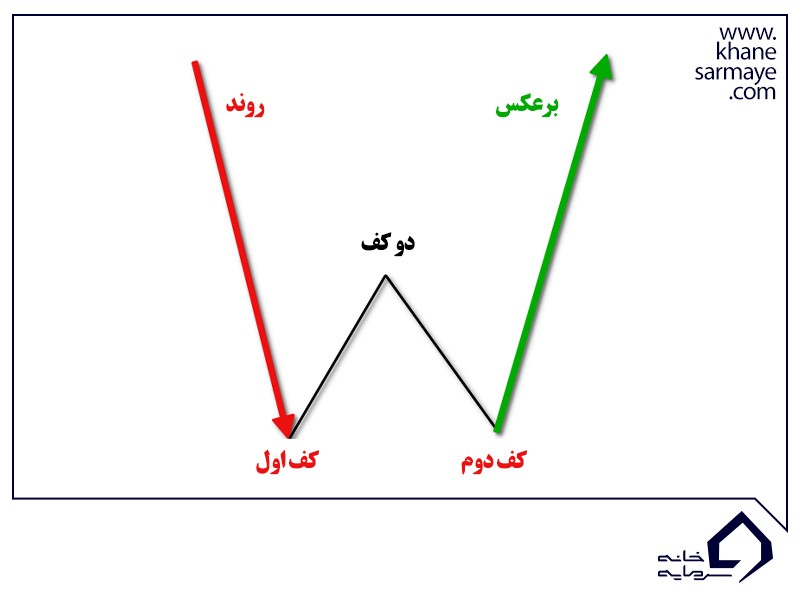

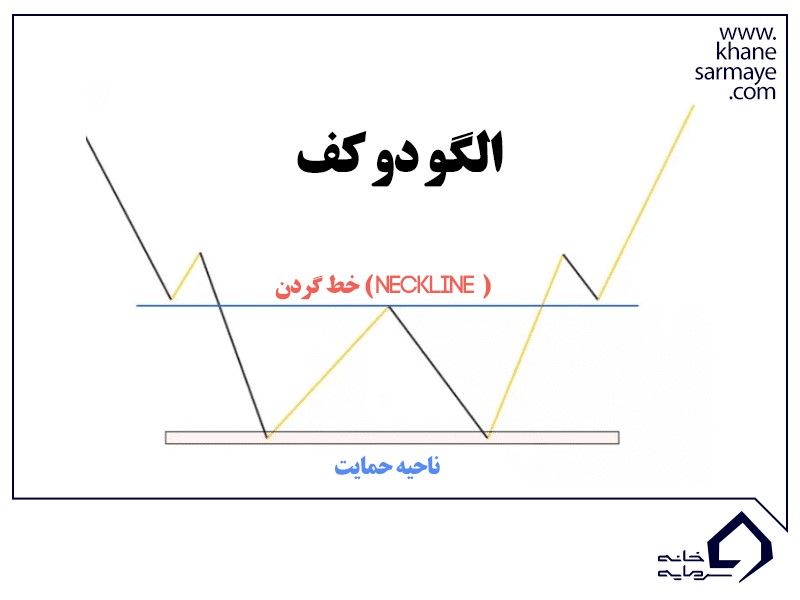

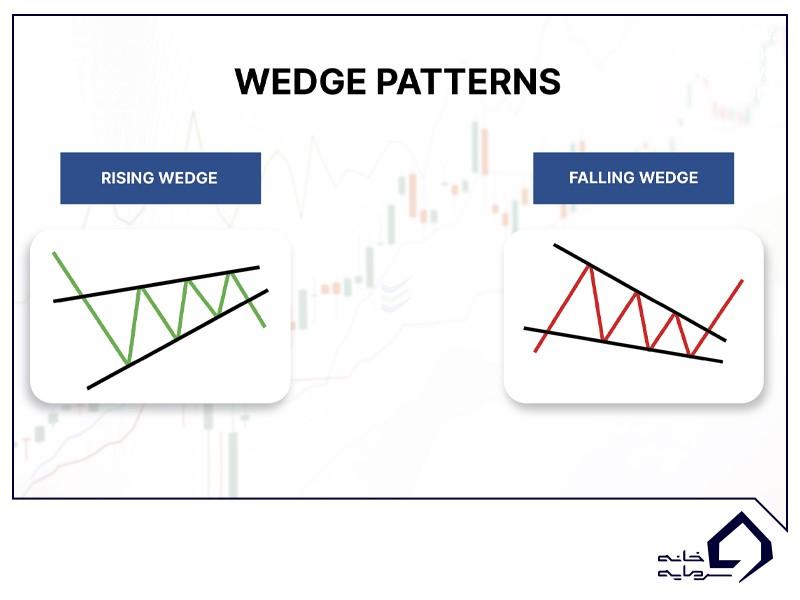

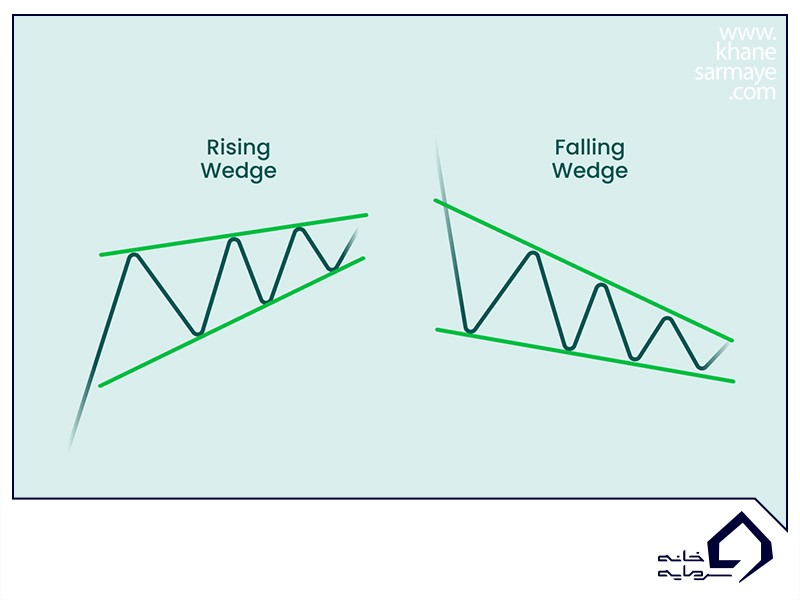

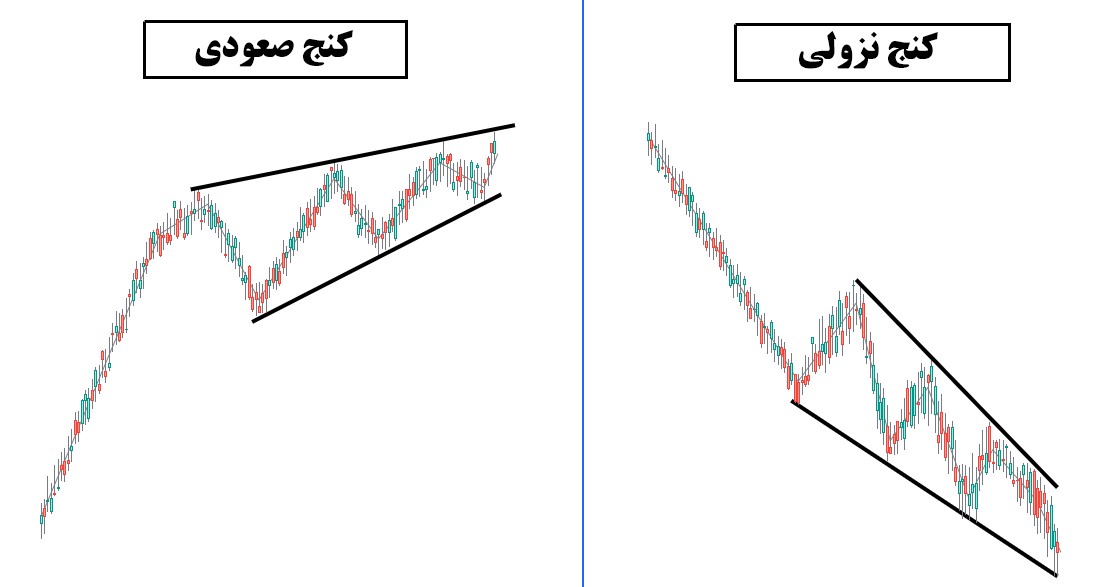

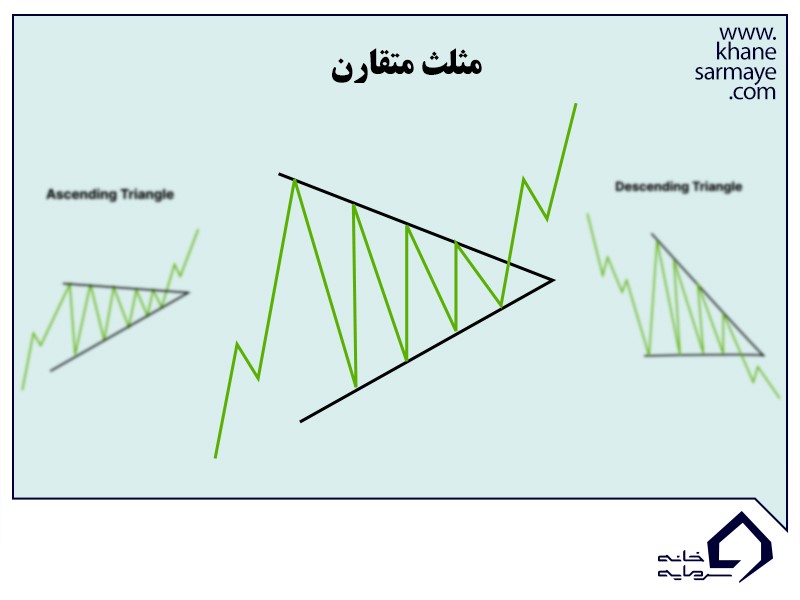

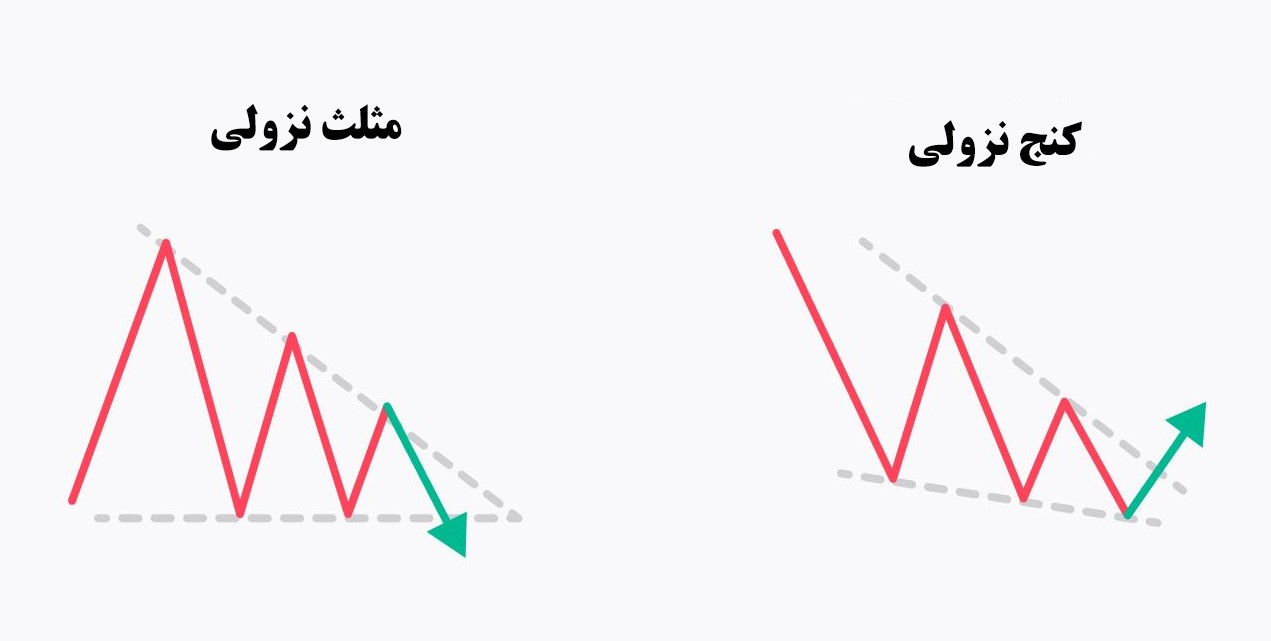

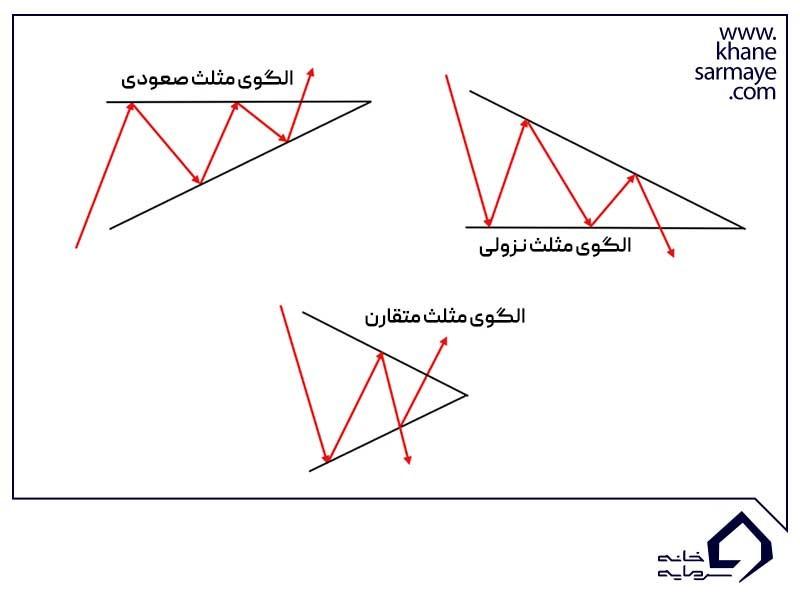

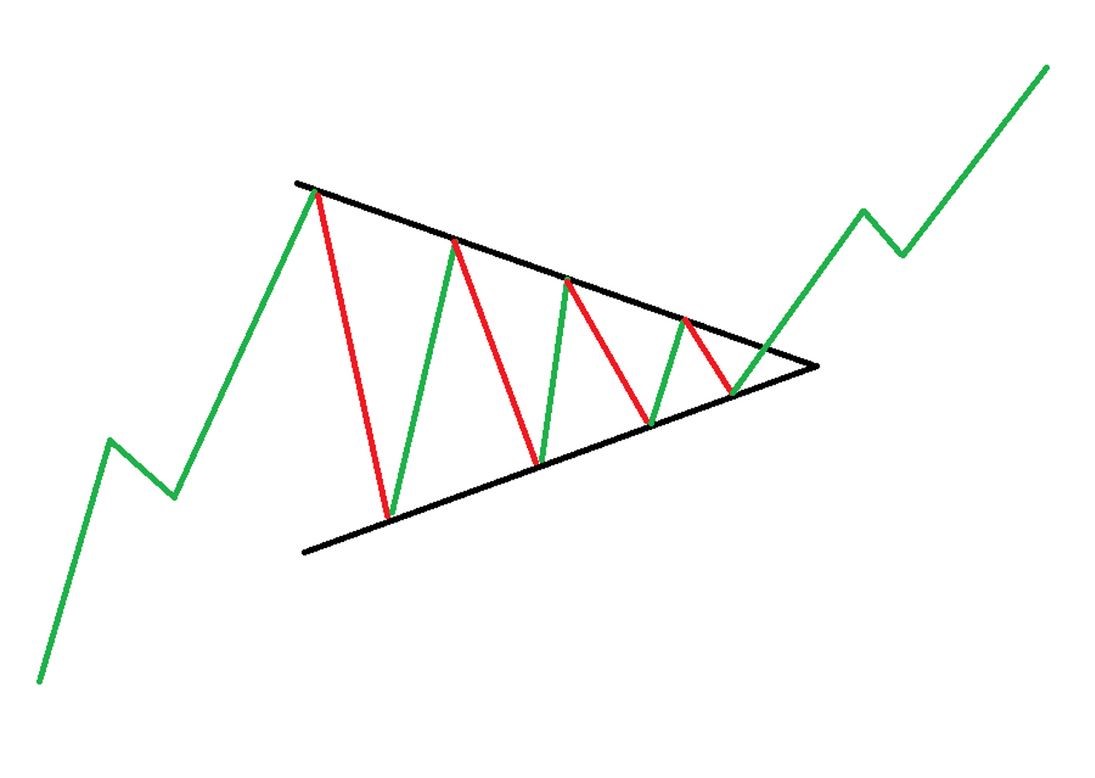

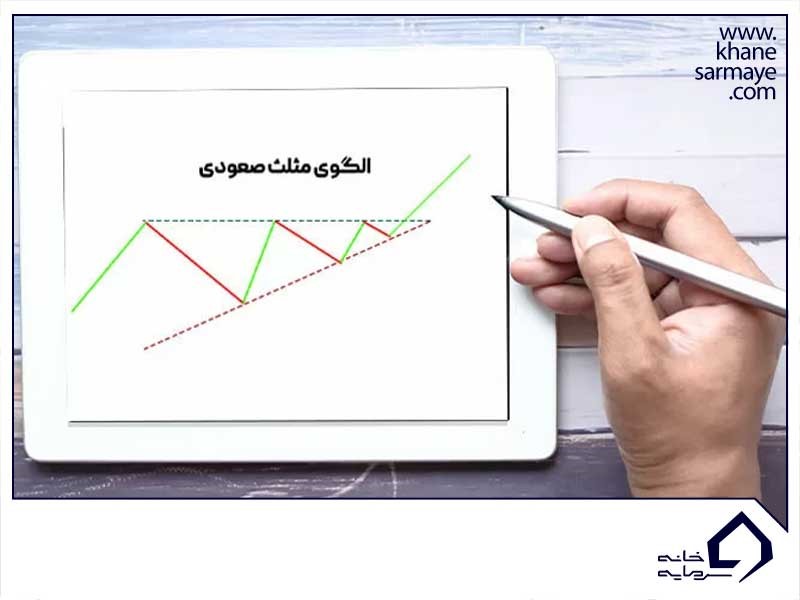

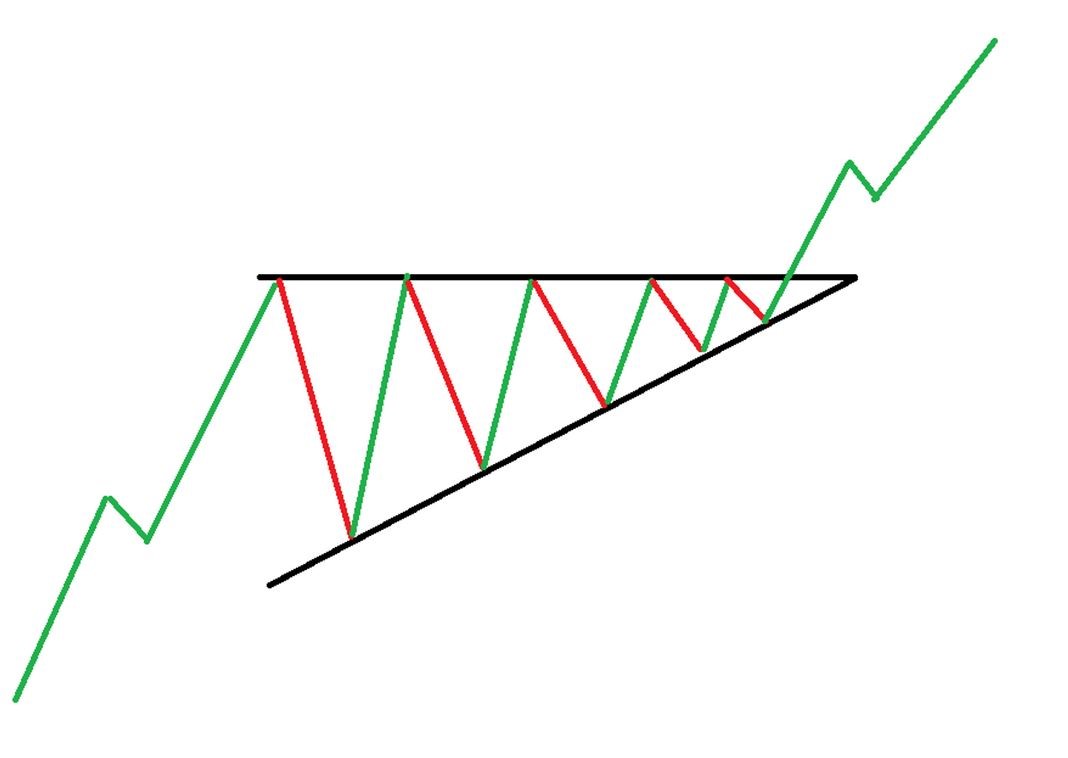

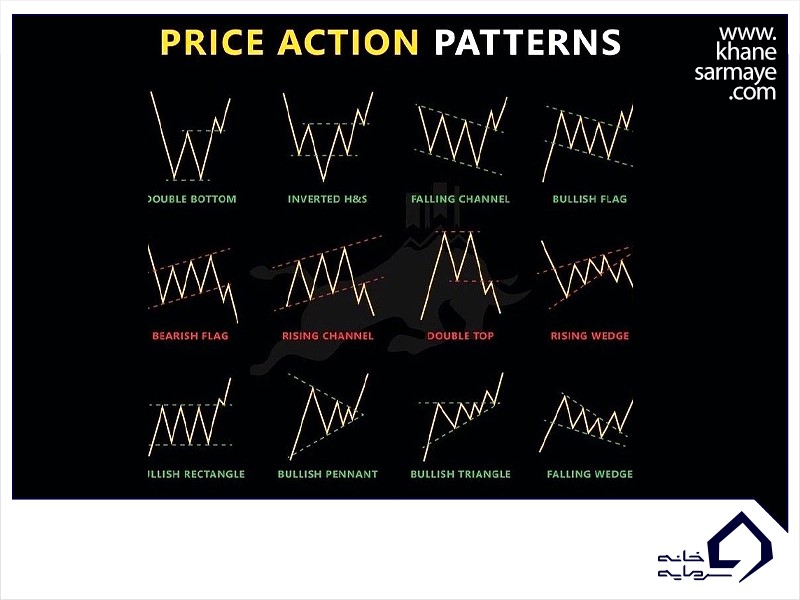

الگوهای بسیار مهمی در بازار فارکس قرار دارند که تحلیل آن ها، بخشی از روند تحلیل تکنیکال پیشرفته در بازار فارکس است که بر نتیجه نهایی، تاثیر زیادی می گذارد. تعدادی از این الگوها شامل الگو دوقلو، سه قلو، مستطیل، مثلث، کنج، فیلد تو ریچ، پولبک، سروشانه و پرچم میشوند که از میان آنها، سه الگو دوقلو، سه قلو و مثلث از اهمیت بیشتری نسبت به سایر الگوهای رایج برخوردار هستند.

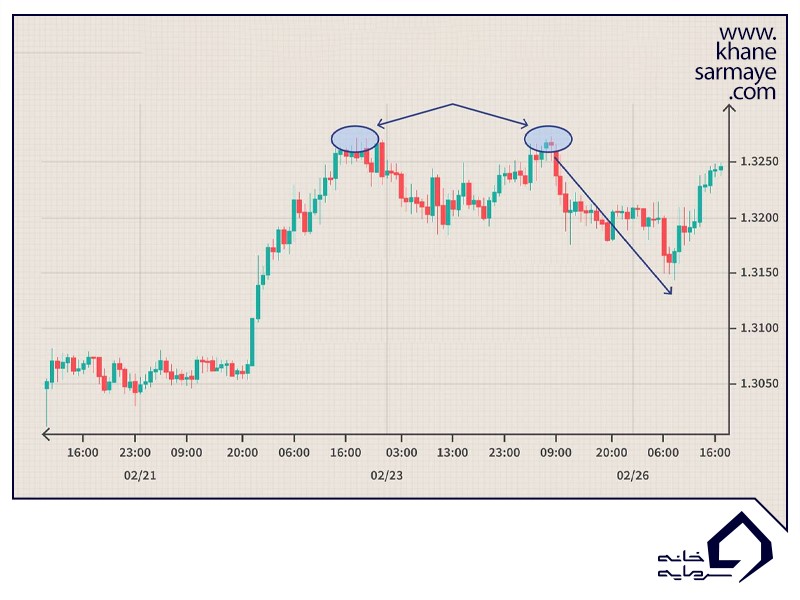

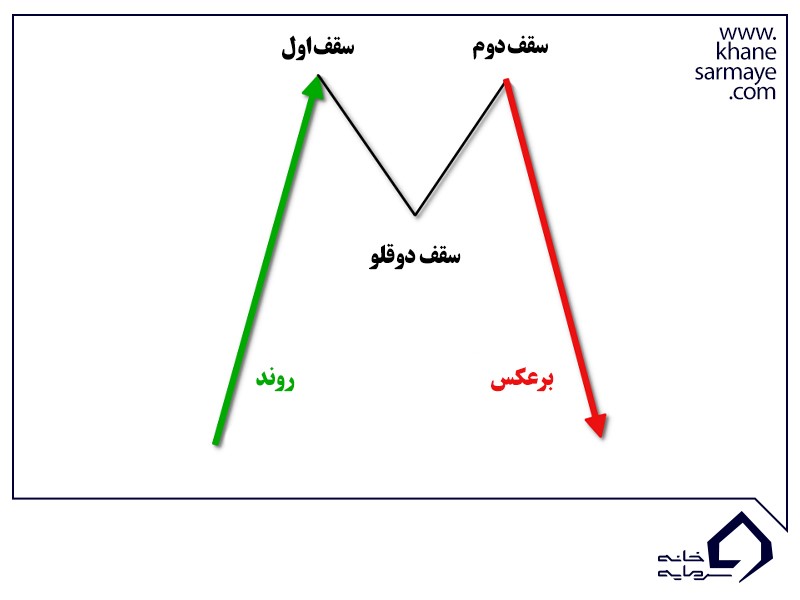

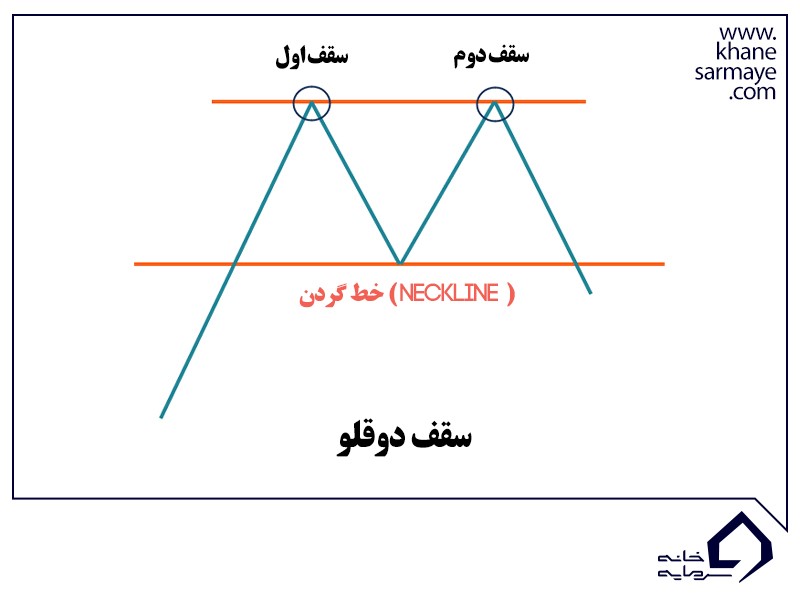

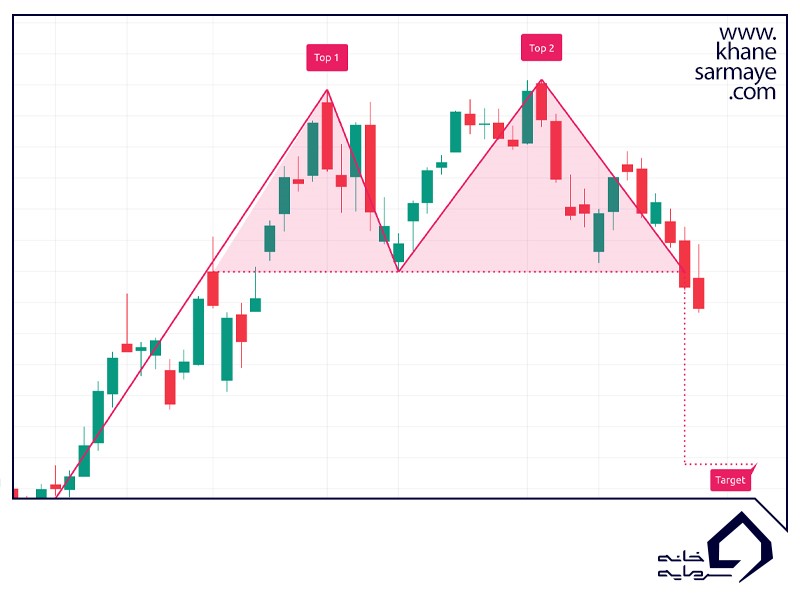

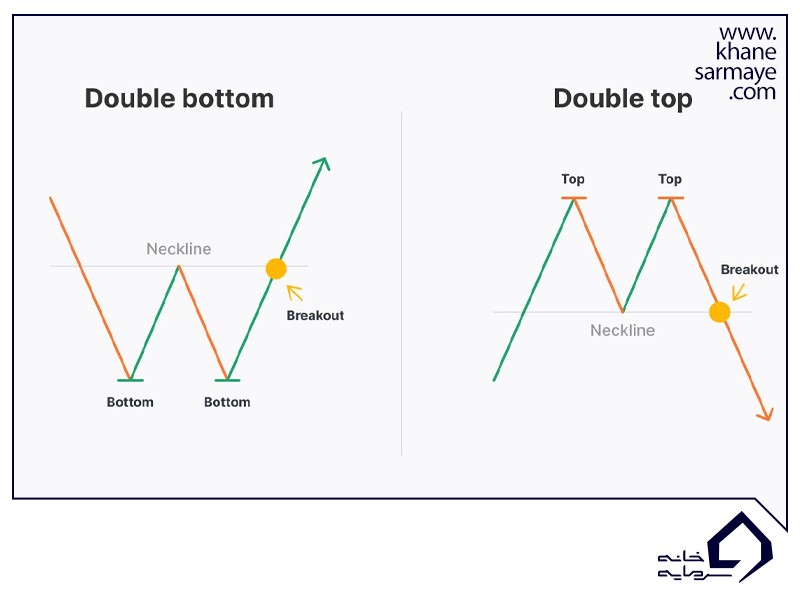

الگو دوقلو، یکی از بهترین الگوهایی هست که برای تعیین نقاط ورود به بازار مورد استفاده قرار می گیرد. این الگو که در انتهای روند صعودی و یا نزولی رخ میدهد؛ نشانی از اتمام این روند و شروع تغییرات است و از این رو، به عنوان یکی از بهترین نقاط برای سرمایه داران محسوب میشود. این الگو، بسیار پرتکرار است و در بازار فارکس، یکی از رایج ترین انواع الگوها به شمار می آید.

از دیگر الگوهای پرتکرار در بازار فارکس، می توان به الگو سه قلو اشاره کرد که از لحاظ اهمیت، هم رده با الگو دوقلو قرار می گیرد. از این الگو، به عنوان نشان های برای اتمام یک روند استفاده می شود و نشان می دهد که روند صعودی یا نزولی که در حال رخ دادن است؛ اشکالات و نواقص زیادی دارد و باید از ادامه آن جلوگیری شود. این الگو، به علت آنکه برای جلوگیری از سرمایه گذاری اشتباه و خسارت های احتمالی آینده مورد استفاده قرار می گیرد؛ از اهمیت بسیار زیادی برای تحلیلگران برخوردار است.

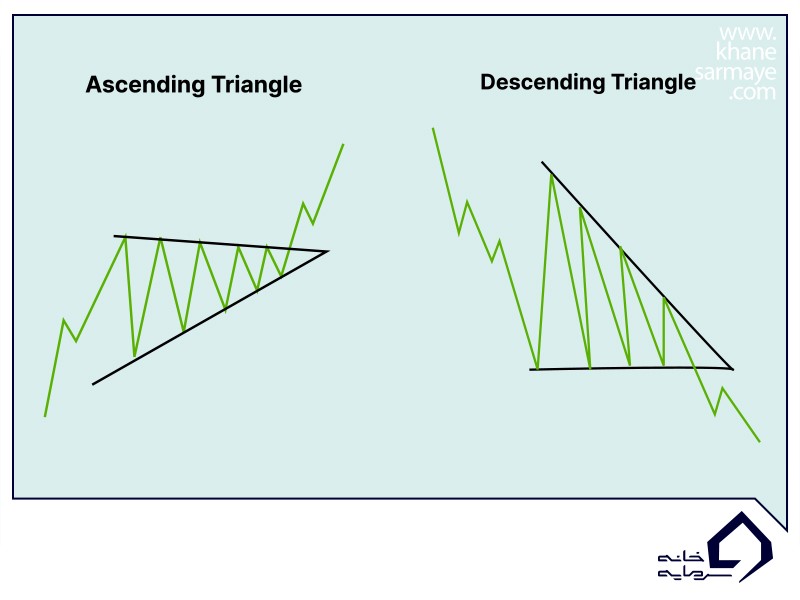

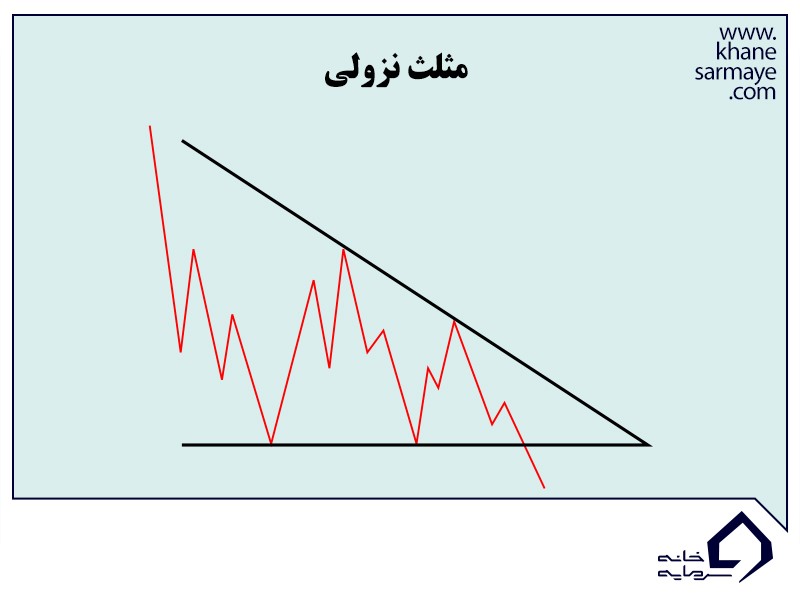

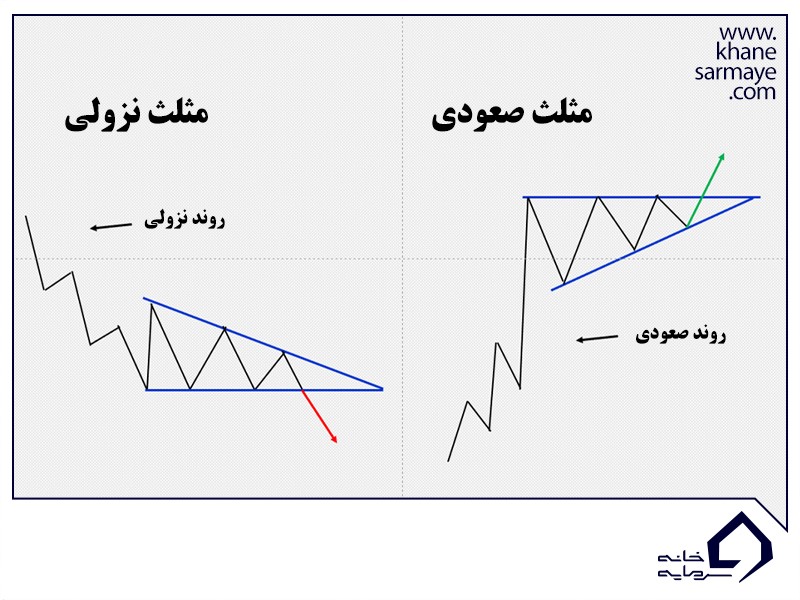

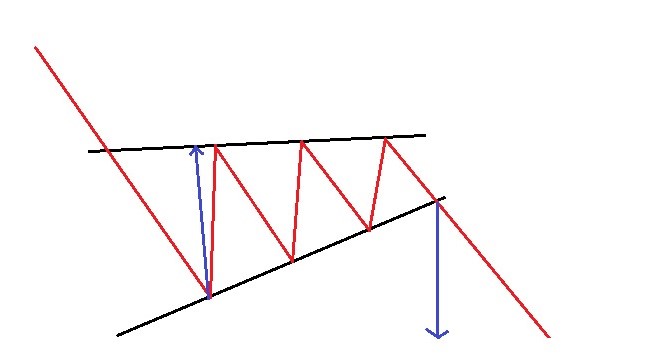

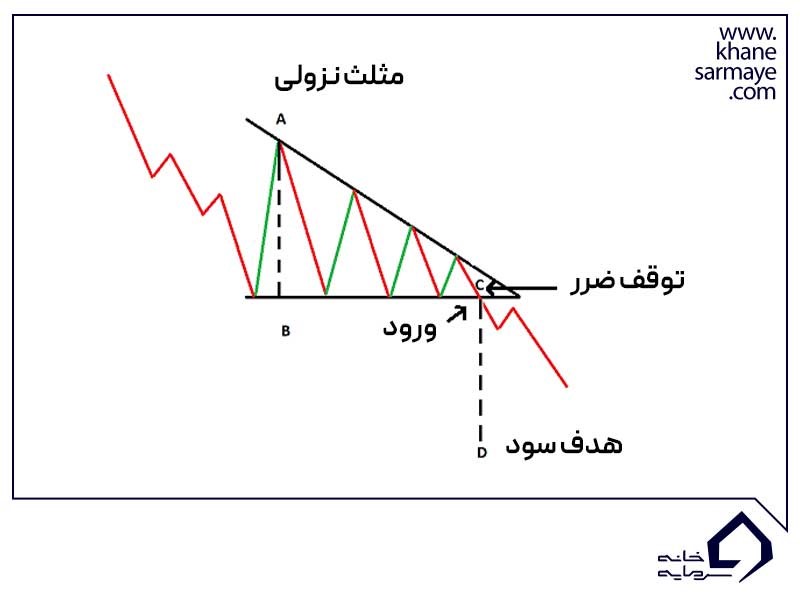

اشکال هندسی در نام گذاری الگوها تاثیر زیادی دارند زیرا تمامی این الگوها، بر اساس نمودارها و اشکالی که روند صعودی یا نزولی در آنها به وجود می آورد؛ شناخته می شوند. یکی از این الگوهای مهم که نام آن بر اساس اشکال هندسی انتخاب شده است؛ با عنوان الگو مثلث شناخته می شود و بررسی آن در شیوه تحلیل تکنیکال در بازار فارکس، اهمیت زیادی دارد. الگو مثلث می تواند دو معنا داشته باشد: این الگو در برخی از موارد به معنای استراحت و در سایر موارد، به مفهوم اتمام روند فعلی است که البته برای مورد دوم باید شواهد و تحلیل های دیگری نیز وجود داشته باشند.

اندیکاتور در تحلیل تکنیکال بازار فارکس چیست؟

در بازار فارکس، الگوهایی متفاوتی رخ می دهند که هر یک نیاز به تحلیل شخصی و رسیدن به نتیجه گیری متناسب با دارایی شما دارند. از این رو، استفاده از الگوهایی که از قبل آماده شده باشند و درصد موفقیت آنها نیز بالا باشد؛ می تواند کمک خیلی خوبی به تحلیلگران و سرمایه دارانی باشد که به تازگی وارد جهان ارزهای دیجیتال شده اند. به این ابزارهای از پیش آماده شده که به صورت کامل تحلیل شده اند و در اختیار سرمایه داران قرار می گیرند؛ اندیکاتور می گویند که کمک بسیار خوبی برای تحلیل های آینده و اطلاع از شرایط بازار به شمار می روند. در ادامه به بررسی تعدادی از مهم ترین اندیکاتورهای لازم برای یادگیری تحلیل تکنیکال در بازار فارکس می پردازیم.

یکی از بهترین اندیکاتورهایی که در بازار فارکس مورداستفاده قرار می گیرد؛ اندیکاتور مکدی است که شرایط بسیار مناسبی را برای تحلیلگران فراهم می کند و کاربردهای زیادی دارد که از جمله آن ها، می توان به موارد زیر اشاره کرد: تعیین واگرایی و همگرایی های قیمت ها، تشخیص بهترین محل های خروج بر اساس واگرایی ها و خد ضرر معاملات، پیدا کردن موج های مختلف در نمودار و همچنین بررسی سیگنال های خرید و فروش.

علاوه بر اندیکاتور مکدی، شما می توانید از آر اس آی نیز استفاده کنید که این اندیکاتور نیز کاربردهای بسیار زیادی برای تحلیلگران فراهم می کند. این اندیکاتور، حتی به عنوان یک استراتژی معاملاتی مستقل نیز شناخته می شود و از این رو، برای تحلیل تکنیکال فارکس بسیار مفید واقع می شود. این اندیکاتور با وجود تمام چالش هایی که ممکن است برای تحلیلگران به وجود بیاورد؛ به عنوان یکی از بهترین الگوهای سیگنال دهی در بازار فارکس مورد استفاده قرار می گیرد.

از دیگر اندیکاتورهای مفید موجود بازار ارزهای دیجیتال، میتوان به ای تی آر اشاره کرد که از آن، برای بررسی قدرت نوسان ها در سهام و قیمت جفت ارزها استفاده می شود. البته توجه داشته باشید که به علت پیچیده بودن شرایط استفاده از این اندیکاتور، توصیه زیادی به آن نمی شود و شما می توانید با جایگزین کردن اندیکاتورهای دیگر، از کاربردهای مشابه بهره مند شوید و شرایط را برای خود ساده تر کنید. ای تی آر، با وجود اینکه احتمال دارد خسارت های زیادی وارد کند؛ همچنان از رایج ترین اندیکاتورهای موجود در بازار است که توسط تحلیلگران بیشماری مورد استفاده قرار می گیرد.

بهترین ابزارهای تحلیل موجود در بازار فارکس

در آموزش تحلیل تکنیکال پیشرفته فارکس، شما نیاز به ابزارهای تحلیلی گسترده ای دارید که شرایط را برای رسیدن به یک تحلیل دقیق و قطعی فراهم می کنند. برای استفاده از این ابزارها، شما باید به نکاتی توجه داشته باشید تا از بروز هرگونه خسارت جبران ناپذیر در آینده، جلوگیری نمایید.

باید بدانید که اندیکاتورها به عنوان مهم ترین ابزارهای لازم برای تحلیل تکنیکال فارکس شناخته می شوند و از این رو، یادگیری نحوه استفاده از آن ها نیز در صدر کارهایی قرار می گیرد که تحلیل گران باید آموزش ببینند. با این وجود، تنها یادگیری استفاده از اندیکاتورها نمی تواند به تنهایی شرایط مناسب را برای تحلیل تکنیکال فراهم کند و شما باید ابزارهای دیگر را نیز مورد استفاده قرار دهید تا به نتیجه مطلوب برسید.

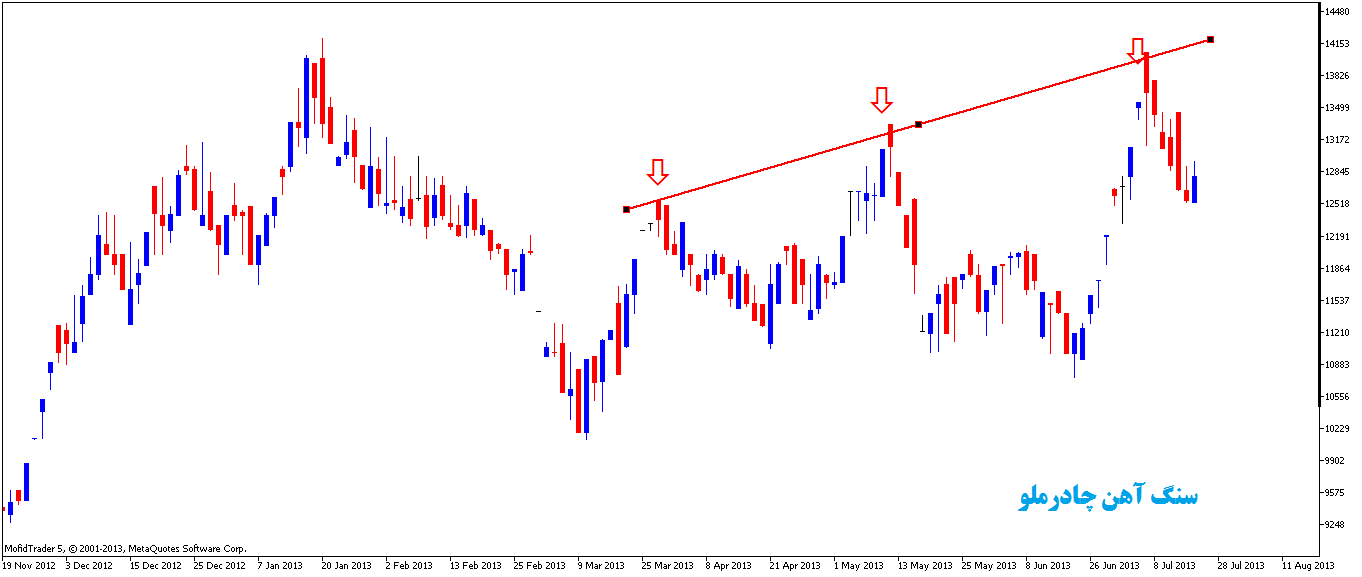

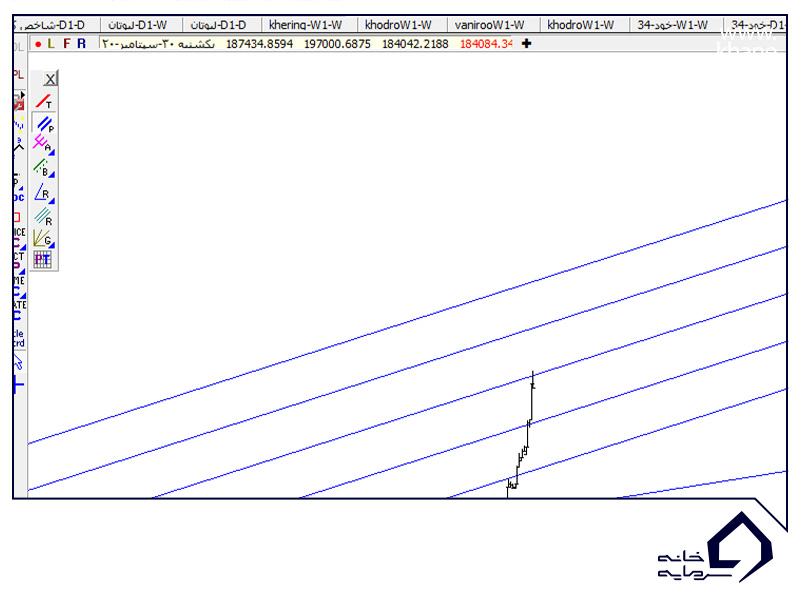

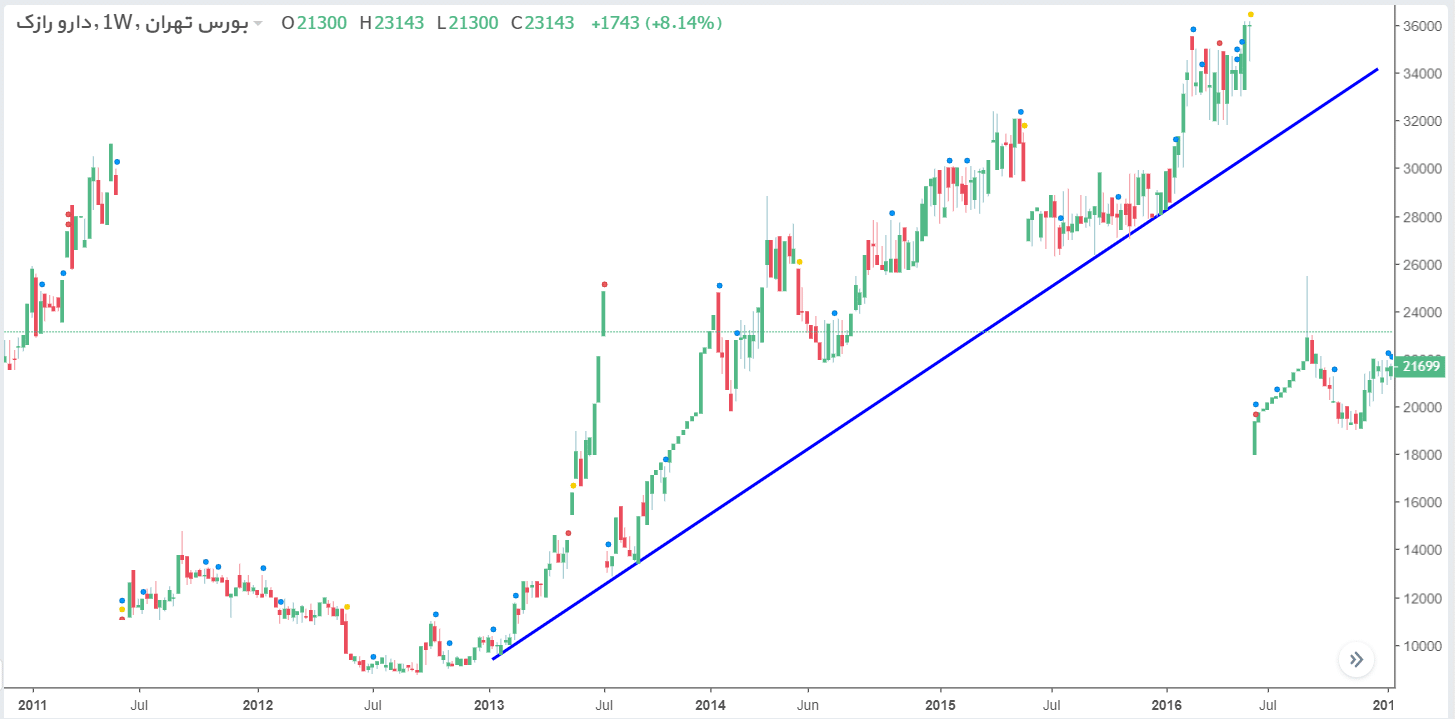

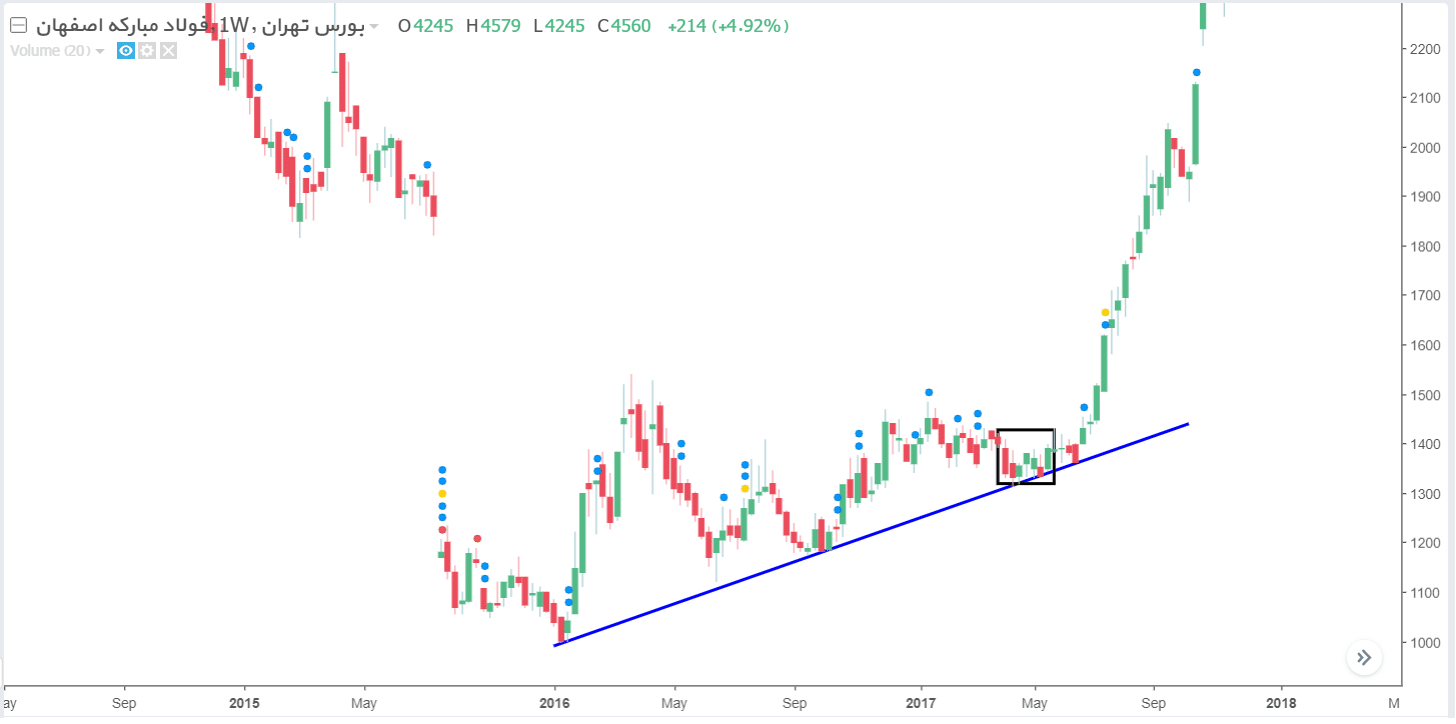

خط روند، از دیگر ابزارهای مهمی است که تحلیلگران بازار فارکس از آن استفاده می کنند. باید توجه داشته باشید که یادگیری خط روند، از اهمیت بسیار زیادی برخوردار است و عدم یادگیری صحیح آن، ممکن است در روند صحیح تحلیل شما اختلالات زیادی ایجاد کند. از این رو، باید توجه کنید که حتما از خط روند به صورت صحیح آن استفاده کنید تا تحلیل دقیقی داشته باشید.

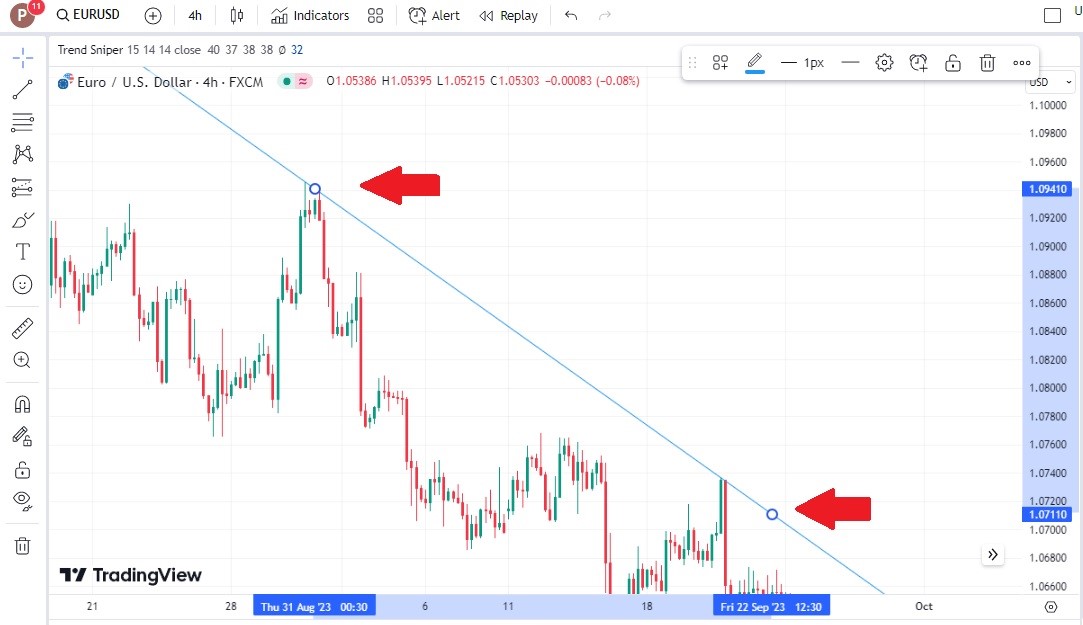

خط روند در نمودارهای مختلف به شکل های متفاوتی تعیین می شود. در نمودار صعودی، شما باید نوک دو دره را به یکدیگر متصل کنید و سپس این خط را از دو طرف ادامه دهید تا خط روند شکل گیرد. برای نمودارهای نزولی، برعکس این موضوع انجام می شود. در این نمودارها، شما باید نوک دو قله را به یکدیگر متصل نمایید و این خط را از دو طرف ادامه دهید.

خط روند، تاثیر بسیار زیادی در نتیجه تحلیل های شما می گذارد و ممکن است روند تغییرات سود یا ضرر شما در آینده را بسیار تحت تاثیر قرار دهد. این موضوع، سبب میشود که خط روند به یکی از مهم ترین ابزارهای مورد استفاده در تحلیل تکنیکال فارکس به شمار رود که می تواند اطلاعات بسیار ارزشمندی را در اختیار شما قرار دهد.

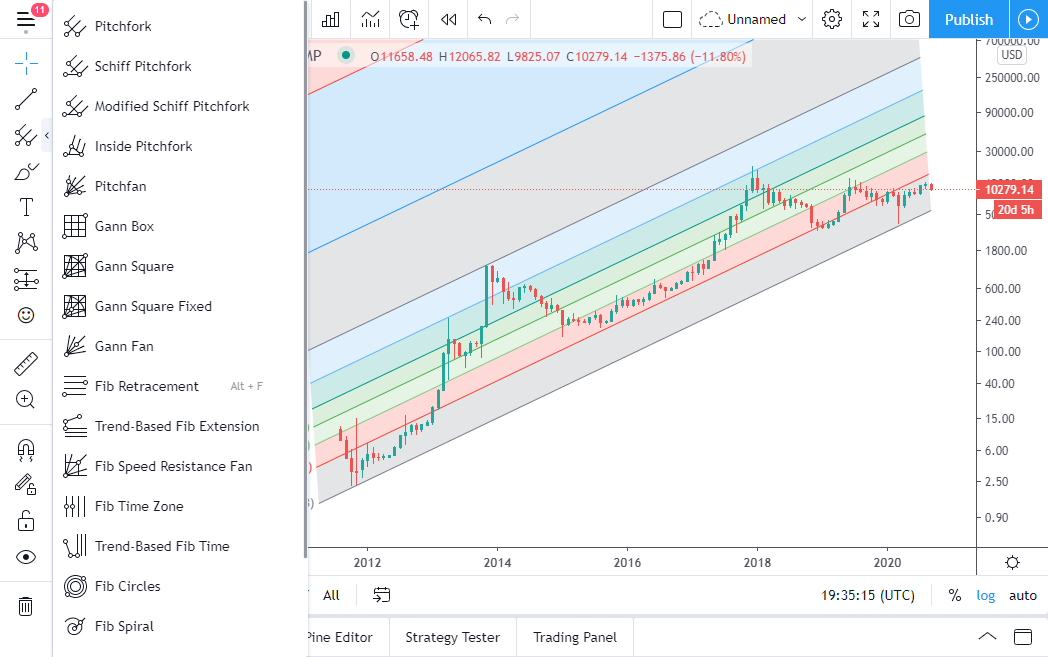

فیبوناچی و چنگال اندروز نیز از دیگر ابزارهای کاربردی در این حوزه محسوب می شوند. این دو تکنیک نیز بر روند تحلیل شما تاثیر زیادی می گذارند. هر دو این ابزارها، حوزه های حمایت و مقاومت را تعیین می کنند که در آنها، احتمال بازگشت نیز وجود خواهد داشت. همچنین با استفاده از این دو ابزار، می توانید موقعیت های بحرانی بازار ارزهای دیجیتال را نیز شناسایی کنید و آنها را از تحلیل نهایی خود حذف نمایید. دو تکنیک فیبوناچی و چنگال اندروز، به تحلیل نمودارهای حاصل از تغییرات قیمت ها، کمک زیادی می کنند و از این رو، استفاده از آن ها در میان تحلیلگران، بسیار رایج است.

مراحل تحلیل تکنیکال در بازار فارکس

تحلیل تکنیکال پیشرفته فارکس، به منظور پیدا کردن بهترین نقاط ورود و همچنین خروج به بازار انجام می شود و از این رو، باید مراحل آن به ترتیب و با دقت انجام شوند تا در نتیجه، شرایط خوبی برای سرمایه داران به وجود آید تا دارایی خود را وارد بازار فارکس کنند. در اولین مرحله، تحلیلگران باید بتوانند با استفاده از ابزارها و الگوهایی که در اختیار دارند؛ شرایط فعلی بازار را بسنجند و همچنین از اتفاقات و الگوهای گذشته نیز باخبر شوند. این گام، ابتدایی ترین مراحله برای تحلیل تکنیکال است و امکان دارد با پیچیدگی های بسیاری همراه باشد. از این رو، تحلیلگران باید با دقت، آمار موجود را تحلیل نمایند تا نتیجه خوبی از آن بگیرند.

در مراحل بعدی، شما باید از الگوهایی که پیدا کرده اید؛ برای تحلیل نمودارها و استفاده از اندیکاتورها استفاده کنید تا اطلاعات کافی از آنها برای پیش بینی وقایع احتمالی در آینده را به دست آورید. مراحل اول و دوم که شامل بررسی روند فعلی و پیدا کردن الگو برای بررسی نمودارهای ارقام می شوند؛ نیاز به دقت و قدرت تحلیل بالایی دارند و باید با توجه بیشتری انجام شوند.

در مراحل نهایی، شما می توانید با استفاده از تحلیل های که انجام داده اید؛ نقاط مهمی را در بازار شناسایی کنید که شامل نقاط حد ضرر و سود، بهترین نقاط برای ورود به بازار و همچنین پیش بینی روند تغییرات در آینده بازار هستند. در این مرحله، شما می توانید با داده های موجود، بهترین وضعیت برای سرمایه گذاری دارایی خود را شناسایی کنید.

سخن پایانی

در آموزش تحلیل تکنیکال پیشرفته در بازار فارکس، باید به موضوعات زیادی توجه کنید تا بتوانید روند تحلیلی خوبی را داشته باشید. از این رو، شما باید نکات مهمی را مدنظر داشته باشید که در بررسی صحیح ارقام و نمودارهای مهم در بازار فارکس، به شما کمک میکنند. در تحلیل تکنیکال، برخلاف تحلیل فاندامنتال، تنها به اعداد و ارقام مرتبط با پروژه توجه می شود و اطلاعات و اخبار منتشر شده، بر روند تحلیل تاثیر نمی گذارند. البته تحلیلگران همیشه پیشنهاد می کنند که در کنار تحلیل تکنیکال، به بررسی روش فاندامنتال نیز پرداخته شود تا در نهایت، تحلیل نهایی به صورت کلی و جامع داشته باشیم. در نهایت، باید دقت داشته باشید که همیشه، علاوه بر تغییرات قیمت ها، اخبار نیز بر حوادث آینده جفت ارزها تاثیر می گذارند. از این رو، نسبت به اطلاعات جدید بی تفاوت نباشید و سعی کنید این موارد را نیز در روند تحلیل های خود مورد بررسی قرار دهید.

سوالات متداول

در تحلیل تکنیکال، از ابزارهای متفاوتی از جمله اندیکاتورها و الگوهای متفاوت استفاده می شود و تحلیلگران، باید توجه داشته باشند که با مفاهیم مرتبط با این موضوع، به خوبی آشنایی داشته باشند.

تحلیل فاندامنتال، تحلیل جامعی است که علاوه بر ماهیت کمی، ماهیت کیفی را نیز شامل می شود. در تحلیل تکنیکال، با وجود تمرکز بر روی ارقام و نمودارها، ماهیت کیفی به طور کامل حذف می شود.

باید توجه کنید که تمامی مراحل اصلی این تحلیل، شامل استفاده از الگوها و ابزارهای مختلف برای بررسی نمودارهای متنوع و رفتارهای گذشته در بازار هستند. از این رو، فرد باید ابتدا الگو مشابهی پیدا کند و سپس این الگو را برای پیش بینی تغییرات آینده در بازار مورد استفاده قرار دهد.

در تحلیل تکنیکال فارکس، ما با الگوهای متنوعی روبه رو هستیم. الگوهای دوقلو، سه قلو و مثلث از پرتکرارترین الگوهای موجود در بازار ارزهای دیجیتال به شمار می روند که شامل اطلاعات باارزشی هستند.

آیا تا به حال اتفاق افتاده که در حین رانندگی ناگهان متوجه شوید در مسیر اشتباهی قرار گرفتهاید؟ اندیکاتور پسرو مانند نشانههای راهنمایی در جاده است که مسیر درست را به شما نشان میدهند. این اندیکاتورها با تحلیل الگوهای گذشته، راه آینده بازار را به سرمایهگذاران نشان میدهند. در ادامه بیشتر با این نشانههای هوشمند آشنا خواهیم شد.

اندیکاتور پسرو چیست؟

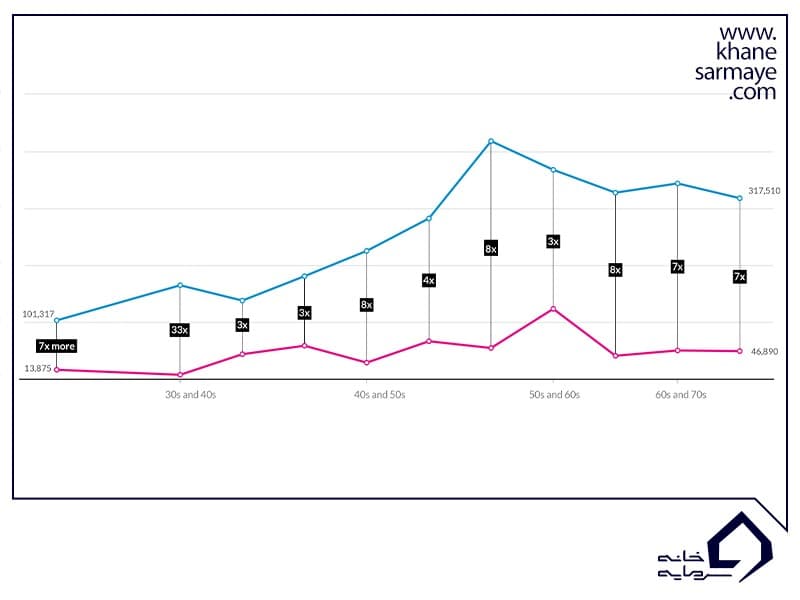

اندیکاتور پسرو ابزاری است که با بررسی دادههای تاریخی قیمت و حجم معاملات یک دارایی مالی مانند سهام، ارزهای دیجیتال یا کالاها، الگوها و روندهای تکرارشوندهای را شناسایی کرده و بر اساس آنها رفتار آینده بازار را پیشبینی میکند. ریشههای اندیکاتورهای پسرو به دهه 1930 بازمیگردد که محققان شروع به بررسی روندهای قیمتی با استفاده از ابزارهایی مانند نمودار و میانگین متحرک کردند. سپس در دهههای 1950 و 1960 اندیکاتورهای پیچیدهتر و استانداردتری مانند RSI و MACD معرفی شدند. امروزه اندیکاتورها ابزارهای کلیدی و استاندارد در تحلیل تکنیکال بازارهای مالی به شمار میروند.

اندیکاتور پسرو معمولاً بر اساس فرمولها و محاسبات ریاضی و آماری پیچیدهای طراحی میشود تا بتواند الگوهای پنهان در دادهها را شناسایی کند. از جمله این فرمولها میتوان به محاسبات میانگین، انحراف معیار، همبستگی و رگرسیون خطی اشاره کرد. همچنین اندیکاتورها معمولاً خروجی خود را به صورت بصری و قابل فهم ارائه میدهند مانند نمودار خطی، میلهای یا نواری. این نمایش بصری به درک بهتر روندها کمک میکند.

کاربرد اصلی اندیکاتورهای پسرو پیشبینی رفتار آینده بازار از طریق شناسایی الگوهای تکرارشونده در گذشته است. با تشخیص این الگوها میتوان احتمال وقوع مجدد آنها را در آینده پیشبینی نمود. البته پیشبینیهای اندیکاتورها همیشه 100٪ دقیق نیست و استفاده صحیح از آنها نیازمند مهارت و تخصص کافی در تفسیر دادههاست. با این حال، اندیکاتورهای پسرو ابزارهای بسیار مفیدی برای کمک به تصمیمگیری سرمایهگذاران و تحلیلگران بازارهای مالی هستند.

اندیکاتورهای تحلیل تکنیکال

ابزارهایی هستند که برای تجزیه و تحلیل رفتار قیمت ارزهای دیجیتال در گذشته و پیشبینی روند آتی آنها به کار میروند. این اندیکاتورها با استفاده از دادههای تاریخی مانند قیمتهای گذشته، حجم معاملات و نوسانات قیمت، الگوها و روندهای موجود در بازار را شناسایی کرده و بر اساس آنها پیشبینیهایی در مورد آینده ارائه میدهند.

انواع اندیکاتور پسرو در تحلیل تکنیکال

اندیکاتور پسرو مانند آینهای جادویی عمل میکنند که تصویر گذشته بازار را به نمایش میگذارد و راهنمای آینده میشود! این اندیکاتورها بازار را زیر ذرهبین قرار داده و الگوها و روندها را کشف میکنند. اندیکاتورهای پسرو را میتوان به دو دسته اصلی تقسیم کرد:

- اندیکاتورهای آماری و ریاضی مانند میانگین متحرک، MACD، نوسان گیر بولینگر، RSI و استوکاستیک که بر اساس محاسبات و فرمولهای آماری و ریاضی پیچیده، الگوها و همبستگیهای موجود در دادههای تاریخی را شناسایی میکنند.

- اندیکاتورهای الگویی مانند خطوط روند، خطوط فیبوناچی، الگوهای شمع ژاپنی و… که الگوهای هندسی و تکرارشونده در نمودارهای قیمت و حجم معاملات را شناسایی میکنند.

- اندیکاتورهای پسرو با تحلیل دادههای تاریخی و الگوهای گذشته، اطلاعات ارزشمندی در مورد احتمال وقوع الگوهای مشابه و رفتار آینده بازار در اختیار تحلیلگران قرار میدهند. البته استفاده صحیح از این اندیکاتورها نیازمند مهارت، تجربه و دانش کافی در زمینه تحلیل تکنیکال است.

اندیکاتورهای آماری و ریاضی

اندیکاتورهای آماری و ریاضی از فرمولها و محاسبات پیچیدهای استفاده میکنند تا الگوهای موجود در دادههای تاریخی مانند قیمت، حجم مبادلات، نوسانات و غیره را شناسایی نمایند.

از جمله مهمترین فرمولهای به کار رفته در این اندیکاتورها میتوان به محاسبات میانگین، انحراف معیار، همبستگی، رگرسیون خطی، logit و ریاضیات مالی اشاره کرد.

این اندیکاتورها با بررسی رفتار عددی و آماری گذشته، روند آتی را پیشبینی میکنند. برای مثال RSI با سنجش سرعت تغییرات، نقاط عطف بازار را شناسایی میکند.

بنابراین میتوان گفت اندیکاتورهای آماری و ریاضی به دنبال یافتن الگوهای عددی و محاسباتی در دادههای تاریخی هستند تا رفتار آینده بازار را پیشبینی کنند.

انواع اندیکاتورهای آماری و ریاضی

اندیکاتورهای آماری و ریاضی بر اساس محاسبات و فرمولهای عددی عمل میکنند. انواع اندیکاتورهای آماری و ریاضی میانگین متحرک، باندهای بولینگر و شاخص قدرت نسبی هستند که در ادامه هر کدام را به صورت جداگانه بررسی میکنیم.

میانگین متحرک ساده

یکی از متداولترین اندیکاتورهای آماری و ریاضی است که به صورت خطی در نمودار ترسیم میشود و روند کلی بازار را نشان میدهد. این اندیکاتور با محاسبه میانگین قیمتها در یک دوره زمانی مشخص شده، عملکرد میکند.

مثلاً SMA 50 روزه، میانگین قیمت بستههای 50 روز گذشته را محاسبه کرده و نمایش میدهد. هر چه دوره زمانی میانگین بیشتر باشد، روند کلیتر و هموارتری را نشان خواهد داد. ویژگی منحصربهفرد SMA این است که به سادگی روند عمومی بازار را مشخص میکند و قابل فهم است.

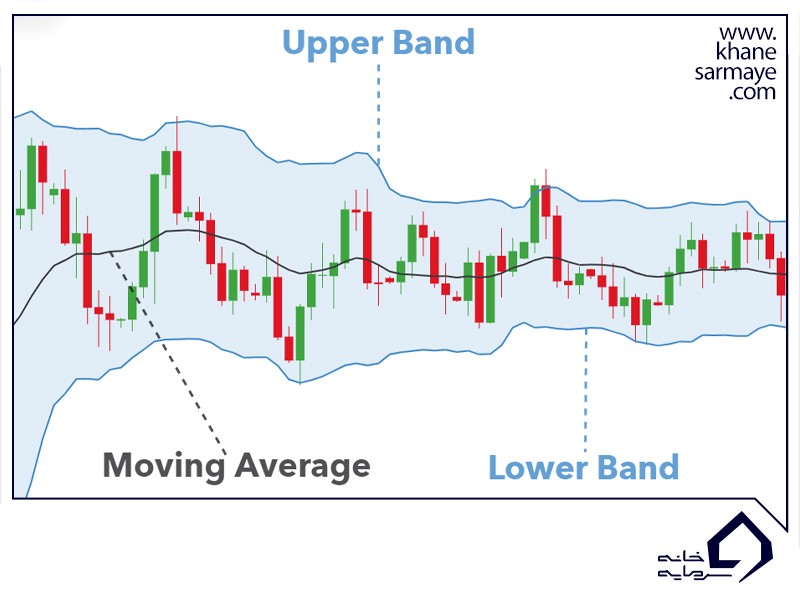

اندیکاتور بولینگر (Bollinger Bands)

اندیکاتور بولینگر (Bollinger Bands) یکی دیگر از اندیکاتورهای مهم آماری و ریاضی است که برای اندازهگیری نوسانات و پیشبینی تغییر روند مورد استفاده قرار میگیرد.

این اندیکاتور شامل یک نوار بالایی و یک نوار پایینی است که بر اساس انحراف معیار از میانگین متحرک تعیین میشوند. نوار بالا 2 انحراف معیار بالاتر و نوار پایین 2 انحراف معیار پایینتر از خط MMA قرار دارند.

هرگاه قیمت از این نوارها خارج شود، نشانهای از تغییر روند به حساب میآید. به عنوان مثال اگر قیمت از نوار بالا عبور کند، نشانه قوت روند صعودی است.

شاخص قدرت نسبی (Relative Strength Index – RSI)

شاخص قدرت نسبی (Relative Strength Index – RSI) یک اندیکاتور مهم آماری و ریاضی دیگر است که برای تعیین سرعت تغییرات قیمت و پیشبینی نقاط عطف بازار بکار میرود.

RSI یک شاخص نوسانی بین 0 تا 100 است. این شاخص هر چه به 100 نزدیکتر باشد، نشانه اوج قیمت و احتمال تغییر روند به نزولی است. از طرفی هرچه به 0 نزدیکتر باشد، نمایانگر کف قیمت و احتمال روند صعودی است.

به طور معمول، RSI بالای 70 نشانه پیشخریدی و اوج بازار و RSI زیر 30 نشانه پیشفروشی و کف بازار محسوب میشود؛ بنابراین RSI برای تشخیص نقاط ورود و خروج از بازار بسیار مفید است.

اندیکاتورهای الگویی

دسته دوم اندیکاتور پسرو، اندیکاتورهای الگویی هستند. این دسته از اندیکاتورها بر اساس الگوها و شکلهای هندسی تکرارشونده در نمودارهای قیمت و حجم معاملات عمل میکنند.

ویژگی اصلی اندیکاتورهای الگویی این است که آنها الگوهای بصری و هندسی مانند مثلثها، پرچمها، کانالها و غیره را در نمودارها شناسایی کرده و از روی شکل آنها رفتار آتی بازار را پیشبینی میکنند.

از اندیکاتورهای الگویی میتوان برای تشخیص نقاط ورود و خروج از بازار، تائید یا رد روندها و پیشبینی تغییر مسیر بازار استفاده کرد؛ مانند خطوط فیبوناچی، الگوهای شمع ژاپنی و نیمه الماس.

خطوط فیبوناچی

خطوط فیبوناچی بر اساس نسبت طلایی و اعداد فیبوناچی ترسیم میشوند و نشاندهنده سطوح حمایت و مقاومت هستند. هرگاه قیمت از این خطوط عبور کند، نشانهای از شکستن سطح و تغییر روند است. با ترسیم خطوط فیبوناچی میتوان نقاط ورود و خروج مناسبی را شناسایی کرد.

الگوهای شمع ژاپنی

الگوهای شمع ژاپنی مانند ستاره صبحگاهی و شبنشین بر اساس شکل تشکیل شمعها شناسایی میشوند و نشاندهنده برگشت احتمالی روند هستند. با تشخیص الگوهای شمعی میتوان زمان مناسب برای ورود یا خروج از معامله را تعیین کرد.

کاربردهای اندیکاتور پسرو

اندیکاتورهای پسرو با تأخیر نسبت به وقوع یک رویداد یا تغییر روند، آن را نمایش میدهند. به همین دلیل، کاربرد اصلی آنها تائید و تحلیل روندهای گذشته است. یکی از مهمترین کاربردهای اندیکاتورهای پسرو، تائید روند جاری بازار است. این اندیکاتورها میتوانند نشان دهند که آیا روند صعودی یا نزولی همچنان ادامه دارد و یا اینکه دچار تغییر شده است. به عنوان مثال میانگین متحرک نشان میدهد که روند کلی بازار طی چند روز یا هفته اخیر چگونه بوده است.

از دیگر کاربردهای مهم اندیکاتور پسرو، تشخیص نقاط برگشت روند است. این اندیکاتورها میتوانند با تأخیر اندکی نسبت به اندیکاتورهای پیشرو، نقاط عطف و برگشت روند را مشخص کنند. به عبارتی زمانی که یک روند صعودی یا نزولی در حال وقوع است، اندیکاتورهای پسرو میتوانند پایان آن روند را تشخیص دهند.

همچنین اندیکاتورهای پسرو برای تائید سیگنالهای حاصل از دیگر اندیکاتورهای پیشرو مانند RSI یا MACD به کار میروند. به عنوان مثال، هنگامی که RSI یک سیگنال خرید یا فروش میدهد، میتوان از میانگین متحرک برای تائید آن سیگنال استفاده کرد.

در نهایت، اندیکاتور پسرو برای تحلیل عملکرد گذشته بازار و درک الگوهای قیمتی به کار میرود. تحلیلگران میتوانند با بررسی رفتار گذشته قیمتها، الگوهای تکراری را شناسایی کرده و از آنها در تحلیلهای آتی خود بهره ببرند.

مزایای اندیکاتور پسرو

اندیکاتورهای پسرو ابزارهای مفیدی برای تحلیل بازارهای مالی هستند؛ اما استفاده صحیح از آنها نیازمند شناخت دقیق مزایا و معایب آنهاست. در این متن به بررسی مزایای اندیکاتور پسرو از جمله تائید روند جاری بازار، کاهش ابهام و پیشبینی رفتار آتی بازار پرداخته و سپس معایب آنها مانند عدم در نظر گرفتن عوامل محیطی، تأخیر زمانی و احتمال تفسیر اشتباه بحث میشود.

تائید روند جاری بازار

یکی از بزرگترین مزایای اندیکاتورهای پسرو این است که آنها میتوانند روند جاری بازار را تائید کنند؛ به عبارت دیگر، این اندیکاتورها با بررسی الگوهای گذشته قیمتی، میتوانند تشخیص دهند که آیا روند فعلی بازار همچنان ادامه دارد یا تغییر کرده است. این موضوع به سرمایهگذاران کمک میکند تا اطمینان پیدا کنند که آیا هنوز در مسیر درستی حرکت میکنند یا خیر.

کاهش ابهام

مزیت دیگر اندیکاتور پسرو این است که آنها ابهام موجود در بازار را کاهش میدهند. اغلب در بازارهای مالی ابهام زیادی در مورد روند آتی بازار وجود دارد. اندیکاتورهای پسرو با شناسایی الگوها و روندهای گذشته و مقایسه آنها با وضعیت فعلی، ابهام را کاهش داده و به سرمایهگذاران در تصمیمگیری کمک میکنند.

پیشبینی رفتار آتی بازار

یکی دیگر از مزایای کلیدی اندیکاتور پسرو این است که تا حدودی قابلیت پیشبینی رفتار آتی بازار را دارد. البته پیشبینیهای آنها کاملاً دقیق نیست، اما میتواند راهنمای مناسبی برای سرمایهگذاران باشد. در مجموع، اندیکاتورهای پسرو ابزاری ارزشمند برای تحلیل بازار و تصمیمگیری سرمایهگذاری محسوب میشوند.

معایب اندیکاتور پسرو

اندیکاتورهای پسرو ابزارهای مفیدی برای تحلیل بازارهای مالی هستند، اما همواره نباید بیچونوچرا بر آنها اعتماد کرد. اول از همه، این اندیکاتورها بر اساس دادههای گذشته طراحی میشوند، در حالی که لزوماً تاریخ تکرار نخواهد شد؛ بنابراین همیشه احتمال خطا در پیشبینی وجود دارد.

در نظر نگرفتن عوامل محیطی

اندیکاتورها نمیتوانند تمامی عوامل مؤثر بر بازار از جمله شرایط سیاسی، اقتصادی و روانی را در نظر بگیرند. پس نباید انتظار داشت که اندیکاتورها همیشه درست عمل کنند.

تأخیر زمانی

همچنین برخی اندیکاتورها مانند میانگین متحرک با تأخیر زمانی عمل میکنند و سیگنالهای آنها ممکن است دیر به دست سرمایهگذار برسد. این بدان معناست که زمانی که سیگنال خرید یا فروش ظاهر میشود، ممکن است فرصت مناسب برای ورود یا خروج از بازار از دست رفته باشد. پس اندیکاتورها لزوماً بهموقع نیستند.

تفسیر اشتباه

علاوه بر این، تفسیر اشتباه اندیکاتورها میتواند منجر به تصمیمگیری نادرست شود. صرفاً دنبال کردن سیگنالهای اندیکاتورها بدون در نظر گرفتن سایر عوامل، خطرناک است. سرمایهگذاران باید مهارت و تجربه کافی برای تفسیر صحیح اندیکاتورها داشته باشند. در غیر این صورت، استفاده از اندیکاتورها میتواند گمراهکننده باشد.

در نهایت، برخی سرمایهگذاران تمایل دارند که بیش از حد به اندیکاتورها تکیه کنند و آنها را جایگزین تحلیل بنیادی بازار نمایند. این اشتباه بزرگی است. اندیکاتورها تنها ابزارهای کمکیاند و نباید جایگزین تحقیقات و تحلیلهای اساسی شوند. پس باید از اتکای بیش از حد به آنها پرهیز کرد.

سخن پایانی

اندیکاتورهای پسرو مثل چراغ راهنمایی هستند که برای رانندگان بازار، یعنی سرمایهگذاران و تحلیلگران، مسیر حرکت را نشان میدهند. این اندیکاتورها ابزارهای مفیدی برای تحلیل تکنیکال بازار و داراییهای مالی هستند. این اندیکاتورها با بررسی الگوها و روندهای گذشته، اطلاعات ارزشمندی در اختیار تحلیلگران قرار میدهند. از مزایای اندیکاتور پسرو میتوان به تشخیص روند بازار، تعیین نقاط ورود و خروج و کاهش ابهام اشاره کرد. از سوی دیگر، اتکای بیش از حد به این اندیکاتورها و نادیده گرفتن سایر عوامل، از جمله معایب آنهاست. در نهایت توصیه میشود اندیکاتورهای پسرو در کنار سایر ابزارهای تحلیلی و با در نظر گرفتن شرایط کلی بازار به کار گرفته شوند تا بتوانند به بهترین شکل ممکن مسیر آینده بازار را نشان دهند.

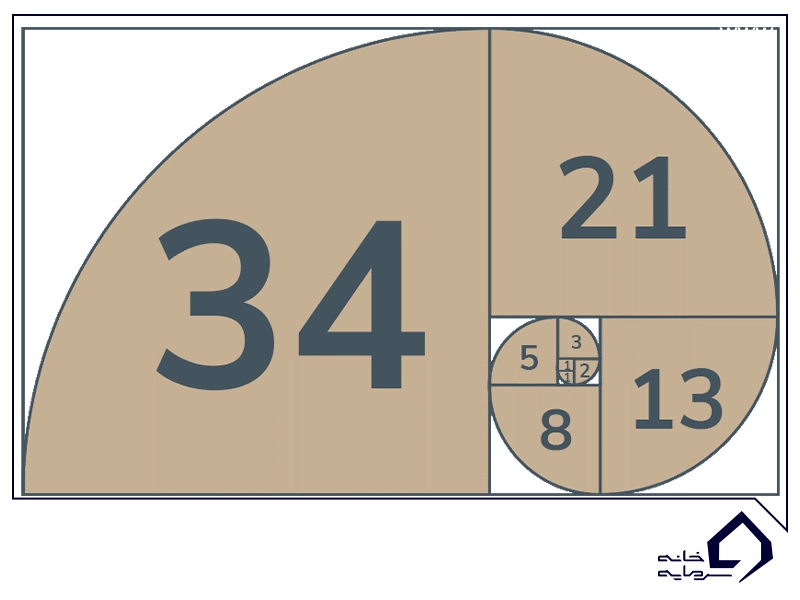

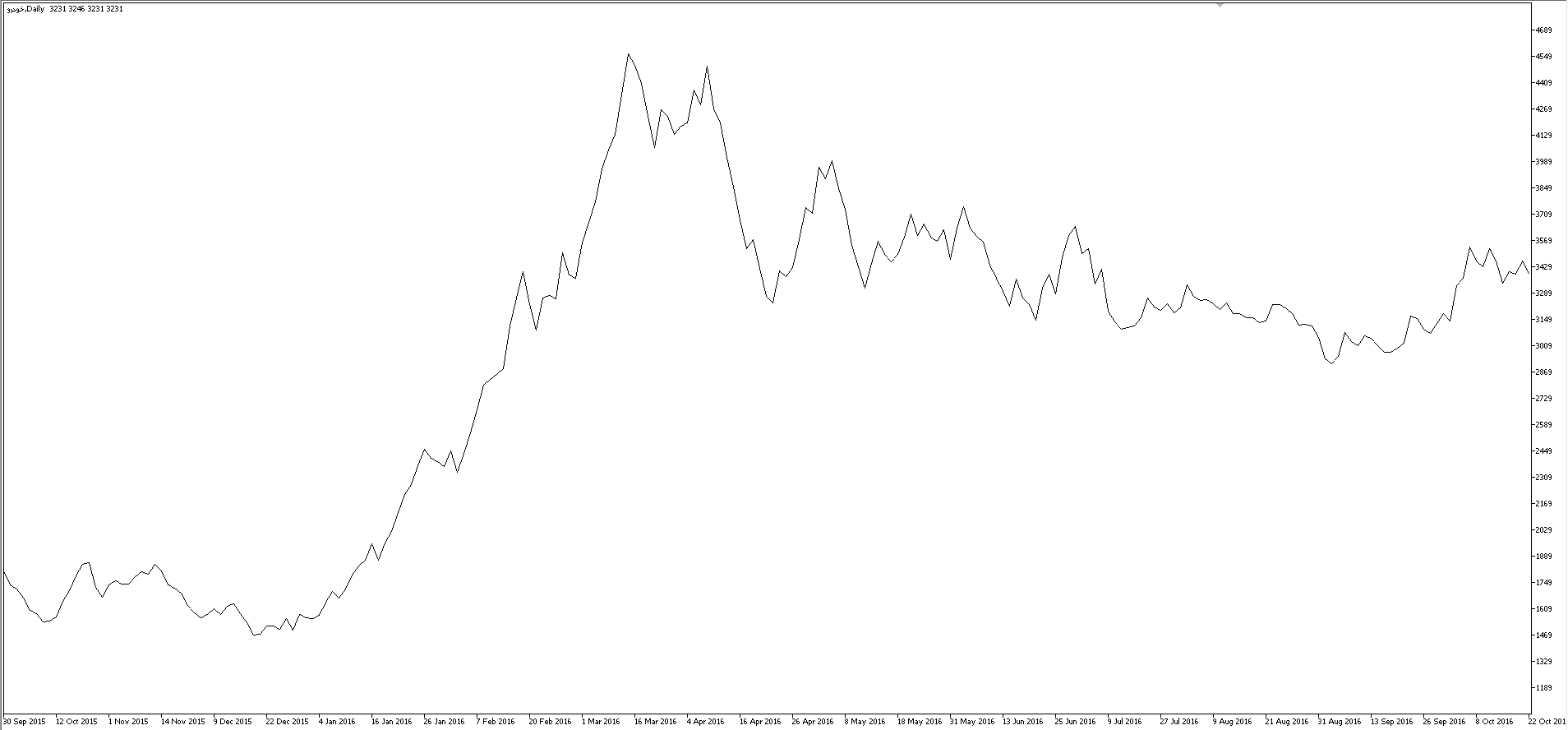

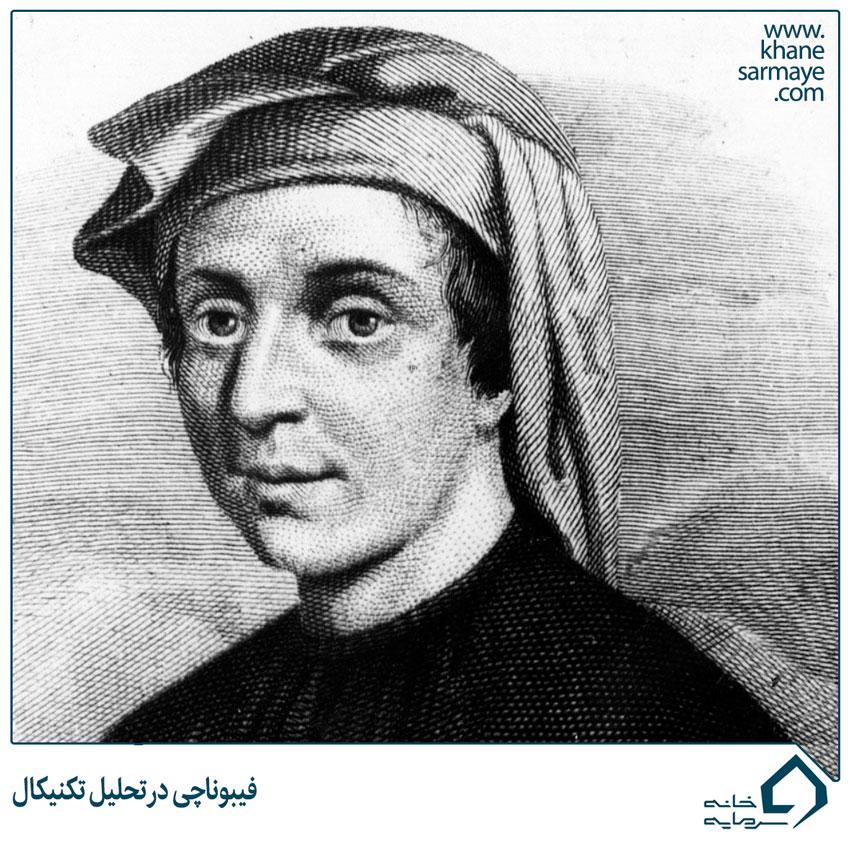

دنباله فیبوناچی در طبیعت برای توصیف نسبت هایی که در اجسام مختلف وجود دارد؛ به کار برده می شود و می توان آن را در حیوانات، طبیعت و همچنین انسان ها پیدا کرد. باید بدانید که این نسبت خارق العاده را میتوان در کوچکترین اجزای موجود در طبیعت نیز مانند پیشرفته ترین اجزای آن که شامل کهکشان ها و سیارات می شوند؛ یافت. این نسبت طلایی، پایه و اساس حفظ تعادل در طبیعت است؛ اما کارشناسان از این دنباله برای بررسی بازار فارکس نیز استفاده می کنند.

شاید برای بسیاری از این سرمایه گذاران و مشتریان این پرسش مطرح شود که دنباله فیبوناچی چیست و چگونه میتوان از آن برای بررسی و تحلیل بازار ارزهای خارجی استفاده کرد؟ باید توجه کنید که این بازار نیز مانند شرایط موجود در طبیعت، برای بقا به این نسبت طلایی متکی است. در ادامه، به بررسی ابزارهای مورد استفاده برای بررسی و تحلیل دنباله فیبوناچی در بازار فارکس، می پردازیم.

فیبوناچی چیست؟

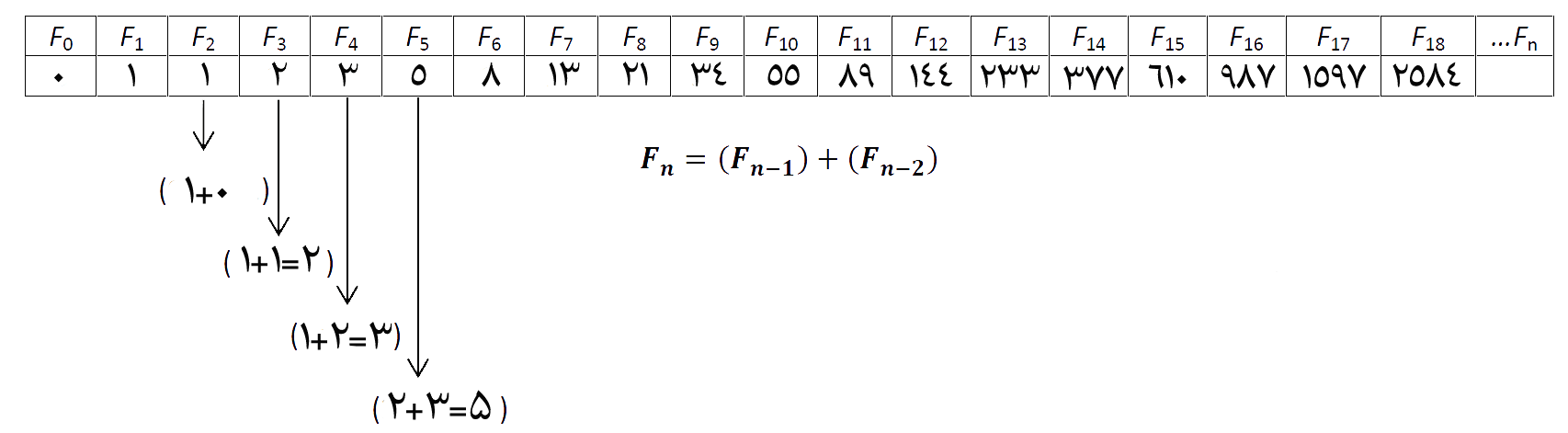

برای درک بهتر این دنباله و نحوه اثرگذاری آن در بازار فارکس، باید ابتدا به بررسی ماهیت این دنباله در طبیعت بپردازیم. این نسبت توسط دانشمندی ایتالیایی به نام لئوناردو فیبوناچی کشف شد و نام خود را نیز از این ریاضیدان وام گرفته است. این نسبت، دنباله ای از اعداد را تشکیل می دهد که هر یک از آن ها، از جمع دو عدد قبل از خود به دست آمده اند. توجه داشته باشید که هر دو جمله ابتدایی این دنباله، عدد 1 هستند و دنباله سوم، از جمع آن ها به دست آمده است. از این رو، در جمله سوم این دنباله به عدد 2 میرسیم.

نکته قابل توجه در بررسی این دامنه، خارج قسمت اعداد مجاور است که ما را عدد طلایی 618/1 میرساند و از آن به نام های مختلفی مانند نسبت الهی یا نسبت طلایی یاد می شود. این نسبت، گویی بنیان گذار جهان اطراف ما و تمامی متعلقات آن است و از این رو، می توان آن را در تمامی اجزای مختلف طبیعت پیدا کرد.

کاربرد فیبوناچی در فارکس

تمام معاملاتی که در بازار ارزهای خارجی انجام می شوند؛ به نوعی از نسبت ها و قوانین ریاضی پیروی می کنند تا بتوانند به بیشترین سود حاصل از این معاملات دست پیدا کنند. نسبت طلایی فیبوناچی، به عنوان یکی از پرکاربردترین قوانینی به شمار می رود که معامله گران از آن در بازار فارکس استفاده می کنند. مهمترین کاربردی که این قانون برای معاملات دارد؛ این است که می توان از آن برای تعیین بهترین نقاط ورود به بازار و انجام معاملات استفاده کرد. این کاربرد، ساده به نظر می رسد اما با استفاده از آن، میتوان به بیشترین سود ممکن از معاملات رسید. همچنین می توان بیان کرد که با استفاده از این ابزار، معامله گران حد سود و ضرر معاملات را نیز تعیین می کنند تا به طور تقریبی از میزان موفقیت سرمایه گذاری خود اطمینان حاصل نمایند.

فیبوناچی تکنیکال

باید بدانید که نسبت های موجود در بازار ارزهای خارجی، بر اساس نسبت های ریاضی موجود در طبیعت هستند. دنباله فیبوناچی نیز در جهان ریاضیات و معاملات بورس، تقریبا تاثیری مشابه با میزان اثرگذاری این نسبت در طبیعت اطراف ما دارد. از این رو، شناخت آن کمک بسیار زیادی به شناسایی بهتر معاملات و همچنین وضعیت آینده این بازار می کند.

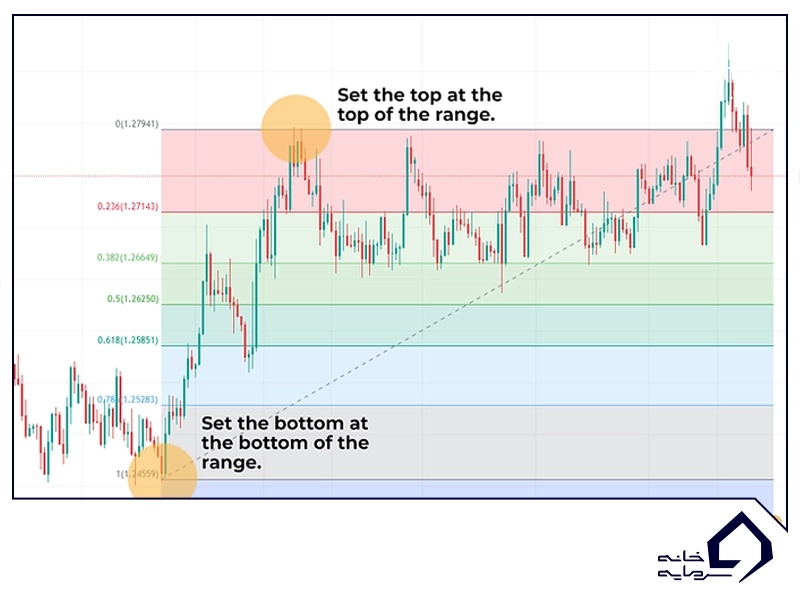

به زبان ساده، می توان بیان کرد که فیبوناچی در تحلیل تکنیکال، به عنوان ابزاری برای تعیین نقاط حمایت و مقاومت در نمودار قیمت ها استفاده می شود. از این رو، سرمایه گذاران می توانند با پیدا کردن نقاطی که در آن قیمت ها اصلاح می شوند؛ برای خرید و فروش ارزهای خود اقدام نمایند. همچنین توجه داشته باشید که لازم نیست خودتان تمامی ضرب و تقسیم ها برای پیدا کردن این سطوح را انجام دهید. شما میتوانید از سایت های مرتبط که در این زمینه فعالیت دارند نیز کمک بگیرید. در این وبسایت ها، ابزارهای موجود برای این کار در اختیار شما قرار گرفته اند و تنها باید ابزار موردنظر خود را انتخاب کنید و آن را بر روی نمودار مربوطه، اعمال نمایید.

روش استفاده از اعداد فیبوناچی برای تعیین سطوح حمایت و مقاومت

تعیین نقاط حمایت و مقاومت در نمودار قیمت ها، توسط خطوط افقی صورت می پذیرد که بر روی نمودار ظاهر میشوند. این خطوط را سطوح اصلاحی می نامند و از آنها، برای تعیین بهترین نقاط برای خرید و فروش و انجام معاملات، استفاده می کنند.

استفاده از این در معاملات ارزهای خارجی، از این جهت حائز اهمیت است که به کمک آن، میتوان نمودارها را تحلیل کرد و در نهایت، به بیشترین میزان سود رسید. باید بدانید که هنگام کاهش یا افزایش قیمت ارزها، پیش از آنکه این سیر به حرکت اصلی خود ادامه دهد؛ ابتدا مقداری از سطوح حمایت و مقاومت پیش از خود را اصلاح می نماید و سپس به مسیر اصلی باز می گردد. ابزار فیبوناچی برای تعیین این نقاط که بیشترین میزان سود از خرید یا فروش را به همراه خواهند داشت؛ استفاده می شود.

مهم ترین ابزارها به زبان ساده

همانطور که گفته شد؛ این ابزار کاربرد بسیار گسترده ای در تحلیل تکنیکال و بررسی نمودارها دارد. افراد بسیاری ممکن است به اشتباه این تصور را داشته باشند که به علت کابرد فراوان، یادگیری و اعمال این دنباله در بازار فارکس نیز کار سختی خواهد بود. اما باید بدانید که ابزارهای مورد استفاده در تکنیک فیبوناچی تحلیل تکنیکال، چندان پیچیده نیستند. در ادامه، به بررسی برخی از این موارد می پردازیم که شامل ابزارهای زیر هستند:

- کمانها

- کانال

- بادبزن

- انبساطی

- گسترشی

- اصلاحی

- پروژکشن

تمامی این ابزارها، از اهمیت ویژه ای برای استفاده از فیبوناچی در تحلیل تکنیکال برخوردار هستند اما می توان بیان کرد که از میان آن ها، مهم ترین و کاربردی ترین ابزار، ابزار اصلاحی است. در ابتدا، باید بدانید که سطوح کلیدی در نمودارها، شامل درصدهای 78.6، 61.8، 50، 38.2 و 23.6 درصد هستند. با استفاده از ابزار اصلاحی شما می توانید درصد احتمال پایان یک حرکت اصلاحی در نمودار را پیدا کنید و بهترین نقاط برای ورود به بازار معاملات را بیابید. از این رو، از ابزار اصلاحی به عنوان یکی از کاربردی ترین ابزارهای لازم برای استفاده از این دنباله در تحلیل تکنیکال بازار فارکس و بورس نام برده می شود.

روش استفاده از ابزار اصلاحی در تحلیل تکنیکال

برای استفاده از این ابزار در تحلیل نمودارها، باید به مواردی توجه داشته باشید که تا بتوانید که از دقت و صحت اعداد به دست آمده، اطمینان حاصل کنید و نقاط حمایت و مقاومت را به درستی شناسایی نمایید. ابتدا، روند صعودی یا نزولی بودن یک نمودار را تعیین نمایید و سپس، با توجه به واکنش تحلیل گران و سرمایه گذاران در سطوح فیبوناچی، باید به تعیین سطوح حمایت و مقاومت بر اساس تمام پارامترهای مهم برای این منظور بپردازید. با بررسی نسبت های به دست آمده، می توانید با پیدا کردن درصدهایی که قبلا ذکر شد؛ بهترین نقاط برای ورود به بازار معاملاتی را بیابید.

توجه داشته باشید که در استفاده از ابزار اصلاحی، باید دو نقطه حداقل و حداکثر در نمودار را پیدا کنیم و آن دو را با یک خط به یکدیگر متصل نماییم تا سطح مشخصی از نمودار تعیین شود. در این روش، نقطه حداقل از سطح قبلی را به نقطه حداکثر متصل می کنیم.

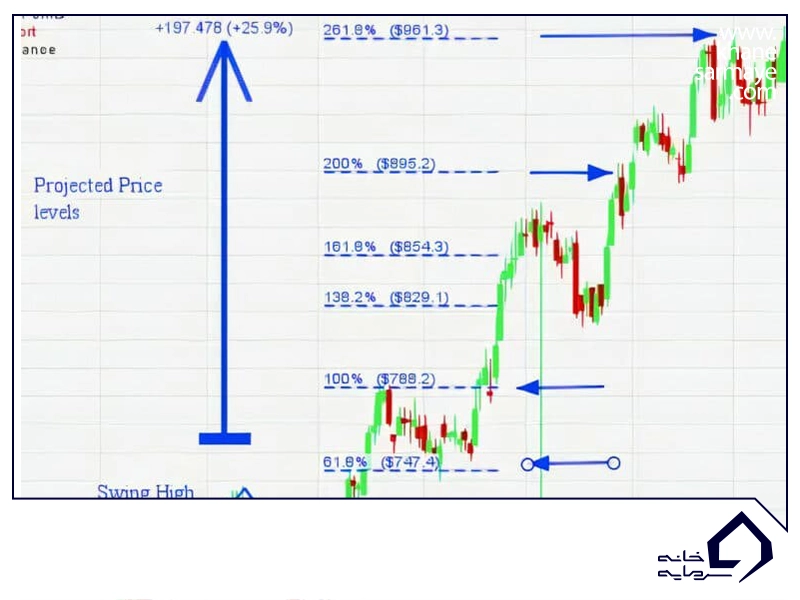

استفاده از فیبوناچی گسترشی در تحلیل تکنیکال

از آنجایی که این ابزار، از کاربرد کمتری نسبت به فیبوناچی اصلاحی برخوردار است؛ نمی توان برای تمامی درصدها از آن استفاده کرد و تنها برای سطوح قیمت های بیش از 100 درصد به کار برده می شود. تنها در صورتی می توان از این ابزار استفاده کرد که سقف قیمت سهم قبلی شکسته شده باشد و بخواهیم سطوح مقاومتی جدیدی را پیدا کنیم. در این روش، برخلاف مورد اصلاحی پیش می رویم و نقطه حداکثر قبلی را به نقطه حداقل سقف متصل می نماییم.

پروژکشن و روش استفاده از آن

در روش پروژکشن، برخلاف روش های قبلی به سه نقطه احتیاج داریم که شامل نقاط مختلفی از جمله کف، سقف و همچنین یک نقطه اصلاحی در نمودار می شوند. باید توجه داشته باشید که هر سه این نقاط، برای تعیین سطح لازم هستند و باید با دقت آنها را پیدا و انتخاب کرد. کاربرد این ابزار بیشتر در رالی های نمودارها است که شامل روندهای صعودی و نزولی میشوند. با توجه به تعدد نقاط اصلاحی در این نمودارها، بدیهی است که بیشترین استفاده از ابزار پروژکشن را در آنها داشته باشیم. توجه کنید که استفاده از این ابزار به علت نیاز به سه نقطه، نیازمند دقت بیشتری نسبت به روش های پیشین است و ممکن است برای استفاده از آن، تحلیلگران با پیچیدگی های بیشتری روبه رو شوند.

استفاده از سایر ابزارها در فیبوناچی تکنیکال

سایر روش های باقی مانده نیز اهمیت خاص خود را دارا هستند اما به علت کاربرد کمی که دارند؛ به طور مداوم مورد استفاده قرار نمی گیرند. همچنین باید توجه داشته باشید که استفاده از آن ها، بسیار ساده تر از سایر ابزارهاست؛ به طور مثال، در ابزار کانال، تحلیل گران به بررسی نمودارهای تغییرات قیمت در یک کانال مشخص می پردازند و از این رو، در هنگام شکست کانال می توان به سادگی، نقاط حمایت و مقاومت را برای ورود به بازار، تعیین کرد.

همچنین باید بدانید که در روش کمان، از کمان ها برای مشخص کردن نقاط برگشت قیمت در یک نمودار استفاده می شود که ممکن است بر اساس صعودی یا نزولی بودن روند این نمودار، اشکال متفاوتی داشته باشد. علاوه بر این موارد، شما می توانید از فیبوناچی گسترشی برای شناخت هدف قیمت نیز بهره بگیرید.

فیبوناچی در فارکس و ترید

در معاملات فارکس و تریدهای مختلف، از ابزار فیبوناچی استفاده گسترده ای می شود. با استفاده از این روش، معامله گران میتوانند نقاط سوئینگ های و لو را شناسایی کنند که به زبان ساده، شامل نقاط سقف و کف یک نمودار می شوند. از این نقاط به عنوان مرجع برای تعیین و ترسیم سطوح فیبوناچی استفاده می شود.

همانطور که پیش از این بررسی شد؛ با اتصال این نقاط به کمک پلتفرم های مرتبط، شما میتوانید سطوح مختلف را ترسیم کنید و از آن برای تعیین سطح حمایت و مقاومت استفاده کنید تا نقاط بالقوه برای ورود به بازار را شناسایی نمایید. توجه داشته باشید که به عنوان تحلیلگر، باید جهش هایی که در این سطوح رخ می دهند را تحت نظر داشته باشید تا بتوانید بهتر برای خرید و فروش های آینده خود برنامه ریزی کنید.

همچنین در نظر بگیرید که علاوه بر ابزار فیبوناچی، میتوانید از سایر ابزارهای کمک دهنده نیز استفاده کنید که شامل RSI و خط روند هستند. باید بدانید که ابزارهای دیگر تحلیل تکنیکال مانند میانگین متحرک میتوانند در کنار ابزار فیبوناچی، کمک بسیار خوبی برای تحلیل گران و معامله گران باشند.

ترکیب فیبوناچی اصلاحی با الگوهای شمعی

همانطور که می دانید؛ الگوهای شمعی یا کندل نیز به عنوان یکی از ابزارهای مفید نزد معامله گران و تحلیل گران بازار ارزهای خارجی شناخته می شوند که می توان آنها را به عنوان نشان های از یک فرصت مناسب در نظر گرفت که شرایط خوبی را برای خرید و فروش فراهم می کنند. باید بدانید که از این الگوهای شمعی، برای پیشبینی قیمت ها و همچنین روند تغییرات آنها در آینده استفاده می شود. از این رو، با استفاده از ترکیب این روش و همچنین ابزار، شما می توانید احتمال و ریسک شکست را تا حد بسیار زیادی کاهش دهید و شرایط را برای سوددهی بهتر معاملات خود فراهم کنید.

همانطور که در استفاده از ابزار در تحلیل تکنیکال بررسی شد؛ تحلیل گران می توانند از این روش برای تعیین سطوح حمایت و مقاومت استفاده کنند. از طرفی دیگر، اگر شما استفاده از الگوهای شمعی را نیز در تحلیل ها و بررسی های خود قرار دهید؛ می توانید علاوه بر تعیین بهترین نقاط برای ورود به بازار، از روند تغییرات قیمت ها در آینده نیز باخبر شوید و از این رو، برنامه ریزی بهتری برای خرید و فروش های خود خواهید داشت.

ترکیب فیبوناچی اصلاحی و خطوط روند

همانطور که بررسی شد؛ در روش اصلاحی، میتوانیم به سادگی نقاط مناسب را شناسایی کنیم که به عنوان بهترین سطوح موجود در نمودارهای قیمتی برای انجام خرید و فروش های معامله گران شناخته میشوند. از این رو، میتوان نتیجه گرفت که اگر روند حرکت بازار منطبق بر سطوح فیبوناچی باشد؛ می توانیم از این نقطه به عنوان یکی از مناسب ترین شرایط ورود به بازار استفاده کنیم. در نتیجه، هنگامی که خطوط روند و سطوح در یک راستا قرار گرفته باشند؛ بیشترین سوددهی را از معاملات خود خواهیم داشت.

معامله گران با بررسی نقاط مختلف در خطوط روند و همچنین شناسایی سطوح فیبوناچی، موفق شده اند تا فرمول مناسبی برای افرادی ارائه دهند که به دنبال بیشترین میزان سوددهی از خرید و فروش های خود هستند. باید بدانید که استفاده از خطوط روند، کاربرد گستردهای در تحلیل نمودارهای قیمتی در بازار فارکس دارد. از این رو، با استفاده از آن همراه با ابزار در تحلیل تکنیکال، میتوان به بهترین نتیجه برای انجام معاملات رسید.

بررسی مزایا و معایب استفاده از فیبوناچی تکنیکال

باید توجه داشته باشید که این ابزار در تحلیل تکنیکال، یک ابزار کاملا ذهنی است که نیاز به دقت بسیار بالا و همچنین تمرکز کافی دارد تا بتوان از آن به طور صحیح و دقیق استفاده کرد. این موضوع، به یکی از پربحث ترین موضوعات در میان معاملهگ ران و تحلیل گران تبدیل شده است که برخی از افراد، ابزار فیبوناچی را غیرقابل اعتماد و برخی دیگر، استفاده از آن را بسیار مفید و پرکاربرد بیان میکنند. در نتیجه این بحث ها و گفتگوها، میتوان بیان کرد که معامله گرانی که ذهن متمرکزتر و دقت بیشتری دارند؛ به سادگی می توانند از ابزار فیبوناچی برای تحلیل نمودارها استفاده کنند؛ در حالیکه سایر افراد، ممکن است با پیچیدگی ها و دشواری های بیشتری در این مسیر مواجه شوند.

همچنین باید این موضوع را نیز در نظر داشته باشید که برای تعداد زیادی از سرمایه گذاران و معامله گران، درک کاملی از دنباله های ریاضی و همچنین نسبتهایی که آنها به وجود میآورند؛ شکل نگرفته است. از این رو، برای این افراد استفاده از فیبوناچی روشی منطقی به نظر نمی رسد و تمایل زیادی برای به کارگیری این ابزار ندارند. باید توجه کنید که این دنباله، به عنوان یک ناهنجاری عددی شناخته می شود و نسبت ها و درصدهایی که از این ناهنجاری حاصل می شوند؛ لزوما دلیل محکمی برای اعتماد به این ابزار نیستند. از طرف مقابل، یکی از محکم ترین دلایلی که با اتکا بر آن، می توان از ابزار در تحلیل تکنیکال استفاده کرد؛ این موضوع است که این دنباله ها، در کوچک ترین و همچنین بزرگ ترین اجسام اطراف ما وجود دارند و از این رو، می توان بیان کرد که استفاده از قوانین طبیعت در بازار بورس و رمزارزها نیز میتواند با نتایج خوب و سوددهی های زیادی همراه باشد.

یکی دیگر از معایبی که افراد مختلف در مسیر استفاده از این ابزار در تحلیل تکنیکال با آن مواجه می شوند؛ این موضوع است که با به کارگیری این روش، نمی توان هیچگونه سیگنالی را دریافت کرد. در این روند، حتی سیگنال های قوی و ضعیفی که به راحتی قابل شناسایی هستند نیز مورد بررسی و تحلیل قرار نمی گیرند و نمی توان از این ابزار برای پیدا کردن نقاط مرتبط با این سیگنال ها استفاده کرد. البته باید در نظر بگیرید که در استفاده از ابزار، نیازی به بهره گیری از سیگنال ها ندارید. توجه داشته باشید که فیبوناچی به تنهایی میتواند بهترین نقاط برای خرید و فروش را برای شما شناسایی کند و شرایط مناسب برای سرمایه گذاری را به شما نشان دهد. از طرف دیگر، شما میتوانید با بهره گیری از برخی ابزارهای مناسب دیگر، مانند ترکیب روش اصلاحی با الگوهای شمعی و همچنین خطوط روند، تحلیل خود را کامل تر کنید تا احتیاجی به استفاده از سیگنال های قوی و ضعیف نداشته باشید.

نحوه تعیین حد سود با اکستنشن

همانطور که می دانید؛ کلیدی ترین نقاطی که در هر معامله باید شناسایی کنید شامل سطح ورود، حد سود و حد ضرر هستند. باید توجه داشته باشید که برخلاف باور عمومی که افراد با توجه به آن فقط نقاط ورود را مورد بررسی قرار می دهند؛ تحلیل گران باید به دو نقطه دیگر نیز دقت کافی داشته باشند. توجه به این سه نقطه به اندازه مناسب، می تواند این امکان را برای شما فراهم کند تا نمودار تغییرات قیمت خود را با دقت بیشتری بررسی کنید و تحلیل کامل تری داشته باشید.

یکی از ابزارهای بسیار مناسب که برای تعیین حد سود در معاملات مورد استفاده قرار می گیرد؛ استفاده از اکستنشن است که با به کارگیری آن، افراد می توانند احتمال برنده بودن معامله خود را تا حد قابل توجهی افزایش دهند و بیشترین میزان سوددهی را داشته باشند. در ادامه، به بررسی روش های استفاده از این ابزار برای تعیین حد سود می پردازیم:

اکستنشن، میزان تغییرات و همچنین ادامه مسیر یک روند را برای معامله گران تعیین میکند. با استفاده از این ابزار، شما می توانید متوجه شوید که مسیر کنونی معاملات تا چه زمانی ادامه پیدا می کنند و همچنین در چه زمانی، روند آن ها ممکن است دچار برگشت یا معکوس شود. روش های مختلفی برای استفاده از ابزار اکستنشن برای تعیین حد سود در معاملات وجود دارد که در ادامه، تعدادی از آنها را مورد بررسی قرار می دهیم:

برای تعیین حد سود باید توجه داشته باشید که جهت حرکت بازار حتما به صورت صعودی و یا نزولی باشد. در غیر این صورت، نمی توان از این ابزار به این منظور استفاده کرد. به طور مثال، ابزار فیبوناچی در صورتی که روند بازار به شکل افقی باشد؛ کاربرد خاصی ندارد و نمی توان از آن بهره گرفت. همانطور که می دانید؛ هنگامی که بازار روند صعودی باشد، می توانیم سقف های بالاتر و همچنین کفه ای بالاتر را مورد بررسی قرار دهیم. در هنگامی که بازار روند نزولی دارد؛ ما شاهد کفه ای پایین تر و همچنین سقف های پایین تر هستیم که می توانیم از آنها برای پیشبینی روند افزایشی یا کاهشی قیمت ها در آینده استفاده کرد.

همانطور که بررسی شد؛ برای تعیین حد سود به وسیله اکستنشن، باید سه نقطه مختلف را در نمودار معاملاتی تعیین کنیم که ممکن است تعیین این نقاط برای معامله گران، پیچیده و دشوار به نظر برسد. شما به این وسیله، میتوانید سطوح اصلاحی را حذف کنید و تنها دامنه سطوح پسوند را در نمودار خود نگه دارید تا مورد تحلیل و بررسی قرار گیرد. شما باید کف و سقف را در یک نمودار تعیین نمایید و سپس با اتصال این دو نقطه و استفاده از روش اکستنشن، می توانید حد سود را مشخص کنید. شاید این پرسش برای شما مطرح شود که باید این خط اتصال را از بالا به پایین کشید یا برعکس آن. توجه داشته باشید که این موضوع، تنها به پلتفرم معاملاتی شما بستگی دارد و نمی توان فرمول دقیقی را برای آن ارائه کرد.

با قرار دادن این سطوح بدست آمده بر روی نمودار موردنظر شما، می توانید 4 نقطه را بیابید که هر یک از آنها، ممکن است حد سود شما باشند. در نتیجه، شما می توانید تنها با پیدا کردن سه نقطه در نمودار خود و تطبیق آن با سطوحی که در این نمودار وجود دارند؛ ابزار اکستنشن را مورد استفاده قرار دهید و حد سود خود را تعیین نمایید.

نحوه تعیین حد ضرر با استفاده از ابزار اصلاحی

یکی از مهم ترین نکاتی که شاید توسط بسیاری از معامله گران مورد توجه زیادی قرار نگیرد؛ حد ضرر در معاملات است. تمامی سرمایه گذاران به دنبال جایگاه مناسب برای ورود به بازار هستند تا بتوانید بیشترین میزان سود را داشته باشند. اما نقطه ای که نادیده گرفته میشود؛ حد ضرر است که ممکن است با عدم توجه به آن، معاملات زیادی با شکست مواجه شوند و یا نتوان سود قابل توجهی از آنها به دست آورد. به همین منظور، در ادامه به روش های استفاده از ابزار فیبوناچی اصلاحی برای تعیین حد ضرر می پردازیم:

باید بدانید که یکی از روش های قابل قبول برای تعیین حد ضرر در معاملات این است که حد ضرر خود را بعد از سطح فیبوناچی قرار دهید. شما می توانید با توجه به درصدهای ذکر شده به عنوان نسبت های طلایی، نقطه ورود به بازار را تعیین کنید و در هر سطحی که وارد معامله شدید؛ سطح بعدی را به عنوان حد ضرر خود قرار دهید. به طور مثال، اگر در سطح 50 درصد تصمیم به خرید و فروش گرفته اید؛ حد ضرر شما در سطح بعدی یعنی درصد 61.8 قرار می گیرد.

در این روش، شما تصمیم گرفته اید که درصد 50 سطح مقاومت قیمت است و از این رو، میتوان بیان کرد که با توجه به استدلال شما، قیمت در این نقطه ثابت میماند. از این رو، اگر برخلاف تصور این نقطه قیمت را در یک سطح ثابت نگه نداشت و آن را تغییر داد؛ درصد بعدی حد ضرر شما محسوب می شود.

در روش دیگر، شما می توانید حد ضرر را بعد از سطح سقف یا کف نمودار خود در نظر بگیرید. در روش دوم، نیازی نیست که حتما ورود خوبی داشته باشید تا بتوانید از ابزار فیبوناچی اصلاحی برای تعیین حد ضرر استفاده کنید. در نتیجه، می توان بیان کرد که استفاده از این شیوه، امن تر است. برای به کارگیری ابزار فیبوناچی اصلاحی برای این منظور، شما باید حد ضرر در روند صعودی را در آخرین نقطه زیر آخرین کف نوسان قرار دهید و همچنین در روندهای نزولی، می توانید حد ضرر را بالاتر از سقف نوسان تعیین کنید. در روند صعودی، این حد ضرر به عنوان سطح حمایت احتمالی شناخته می شود و در روند نزولی، از آن به عنوان سطح مقاومت احتمالی یاد می شود.

سخن پایانی

همانطور که بررسی شد؛ فیبوناچی به دنباله ای از اعداد گفته می شود که نسبت آنها در طبیعت به عنوان عدد طلایی شناخته میشود و میتوان آن را در تک تک اجزا این جهان از جمله نسبت تعدادهای نر به ماده در یک کندو زنبور عسل و شیوه قرارگیری تخمه های آفتابگردان در وسط این گل، جستجو کرد. علاوه بر این موارد، فیبوناچی تاثیر بسیار زیادی در تحلیل تکنیکال بازار بورس و ارزهای خارجی نیز دارد و از آن به عنوان یکی از ابزارهای پرکاربرد برای بررسی و تحلیل نمودار نوسانات قیمت در بازار نام برده می شود.

توجه داشته باشید که با وجود مزایا و معایبی که در مورد استفاده از این روش مورد بحث و گفتگو قرار گرفتهاند؛ میتوان بیان کرد که استفاده از این روش در تحلیل تکنیکال، یکی از امن ترین شیوه های موجود برای تعیین نقاط مناسب معاملاتی در بازار فارکس و بورس در نظر گرفته می شود. اما شما می توانید با به کارگیری ابزارهای تکمیلی مانند استفاده از خطوط روند و همچنین الگوهای شمعی، امنیت موقعیت خود در بازار را تا حد قابل توجهی افزایش دهید و درصد شکست معاملات را پایین آورید.

سوالات متداول

نسبت طلایی فیبوناچی، برای تعیین بهترین نقاط ورود به بازار و انجام معاملات استفاده می شود. این کاربرد، ساده به نظر میرسد اما با استفاده از آن، می توان به بیشترین سود ممکن از معاملات رسید. همچنین می توان بیان کرد که با استفاده از ابزار فیبوناچی، معامله گران حد سود و ضرر معاملات را نیز تعیین میکنند تا به طور تقریبی از میزان موفقیت سرمایه گذاری خود اطمینان حاصل نمایند.

فیبوناچی کمان ها، فیبوناچی کانال، فیبوناچی بادبزن، فیبوناچی انبساطی، فیبوناچی گسترشی، فیبوناچی اصلاحی، فیبوناچی پروژکشن

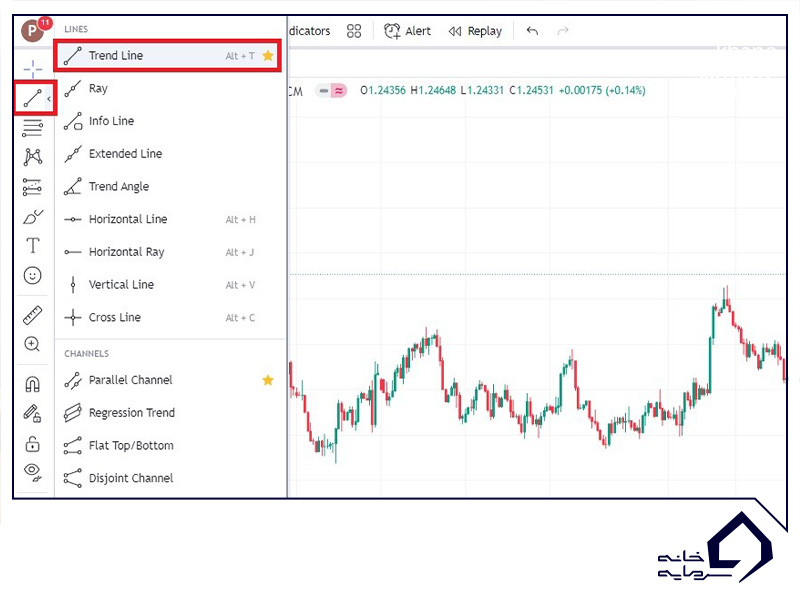

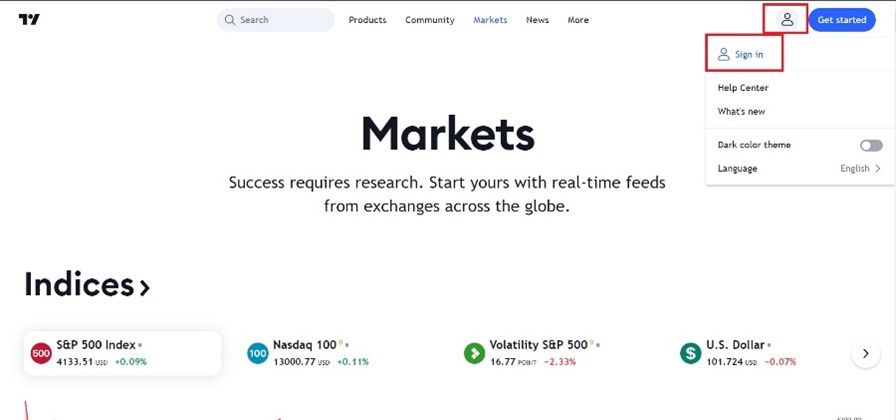

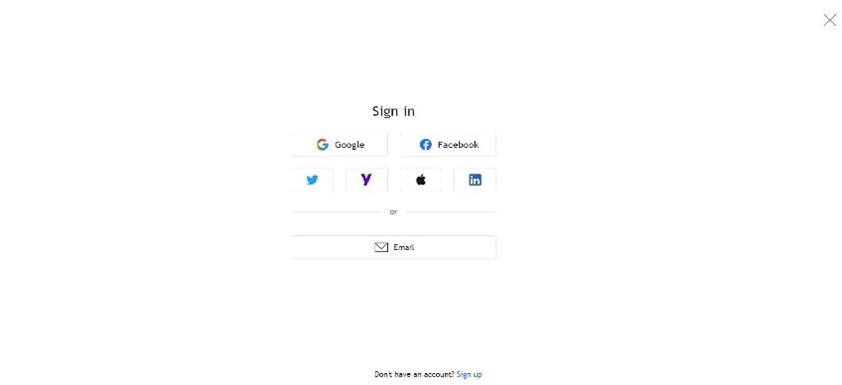

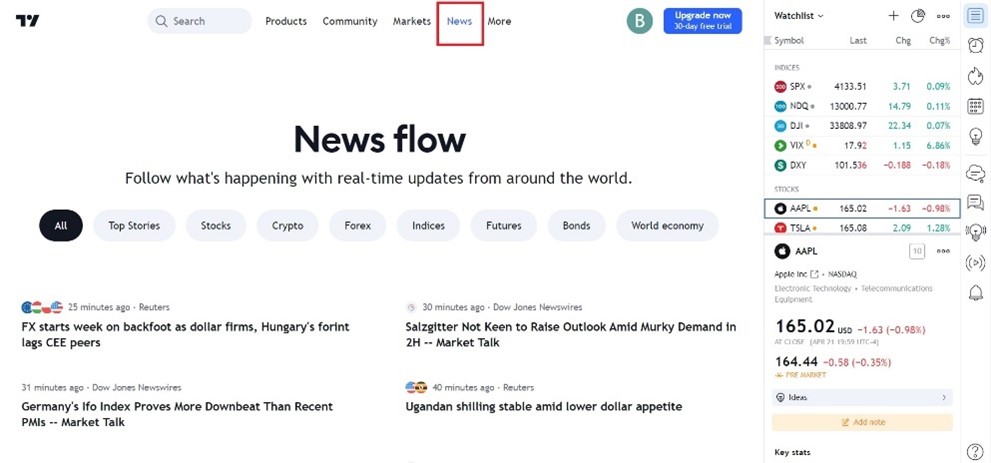

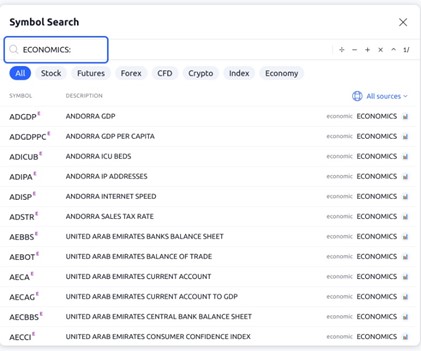

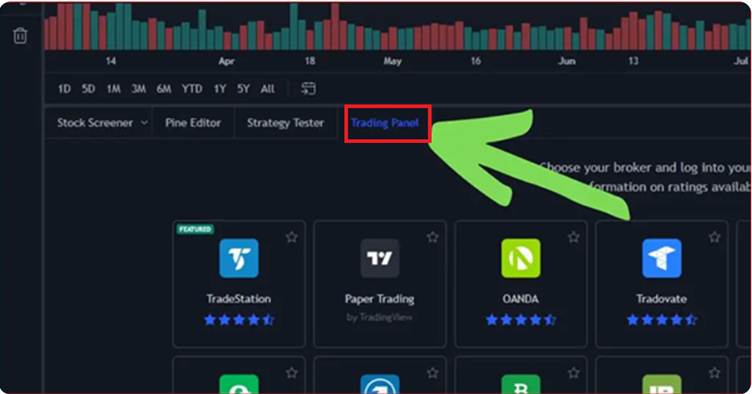

اگر شما هم از تحلیل تکنیکال برای پیدا کردن نقاط ورود و خروج از معاملات استفاده میکنید، احتمالا خط روند یکی از پر استفادهترین ابزارهایی بوده است که در زمان تحلیل به شما کمک کرده است؛ که اگر به درستی ترسیم شود میتواند اطلاعات بسیار خوبی از شرایط دارایی به تریدر نشان دهد و بنابراین پیشبینی آینده قیمتی را نیز ساده کند؛ اما ترسیم آن همیشه برای تریدرها به خصوص برای افرادی که به تازگی تحلیل و فعالیت در بازار را شروع کردهاند ساده نیست. به همین دلیل تصمیم داریم در این مقاله نحوه رسم خودکار خط روند یا Trend Line در تریدرینگ ویو را شرح دهیم.

خط روند چیست؟

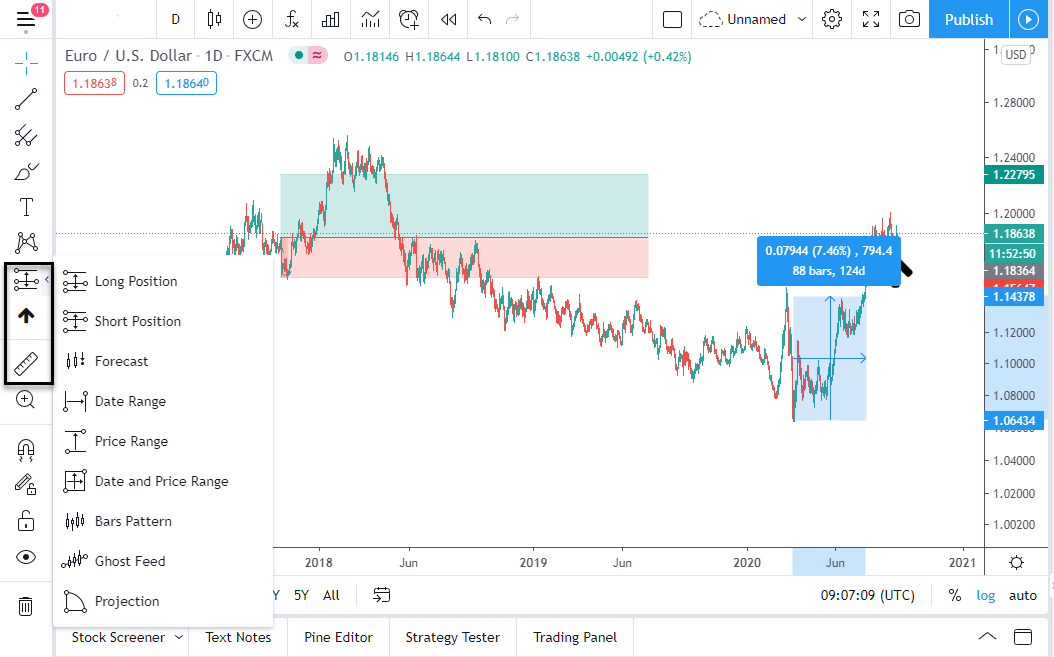

پیش از آنکه نحوه ترسیم خط روند به صورت خودکار را فرا گیرید بهتر است ابتدا با مفهوم آن به درستی آشنا شوید. Trend Line درواقع با اتصال بیشترین (سقفهای قیمتی) یا کمترین (کفهای قیمتی) قیمتها به هم تشکیل میشود. با ترسیم این خط که میتواند صعودی، نزولی و یا خنثی باشد، تریدر میتواند بهترین نقاط برای ورود و یا خروج از معاملات را به دست آورد.

در یک روند صعودی که Trend Line در زیر نمودار قیمتی ترسیم میشود، این خط از اتصال کفهای قیمتی به هم تشکیل میشود. در روند نزولی که خط روند در بالای نمودار قیمتی ترسیم میشود، Trend Line از اتصال سقفهای قیمتی به هم تشکیل میشود و اما در روند خنثی خط در یک محدوده مشخص قیمتی بدون روند در حرکت است و درواقع نه سقفهای قیمتی در حال بالا رفتن هستند و نه کفهای قیمتی.

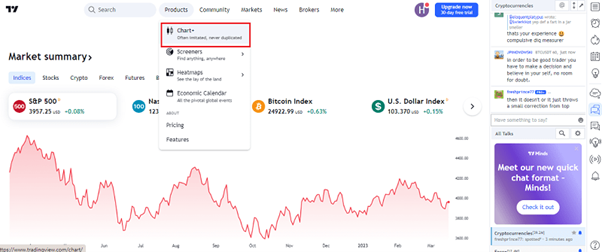

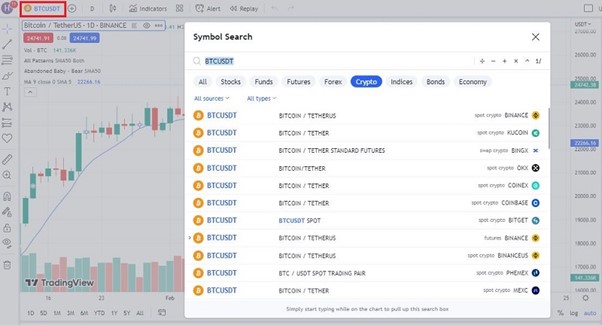

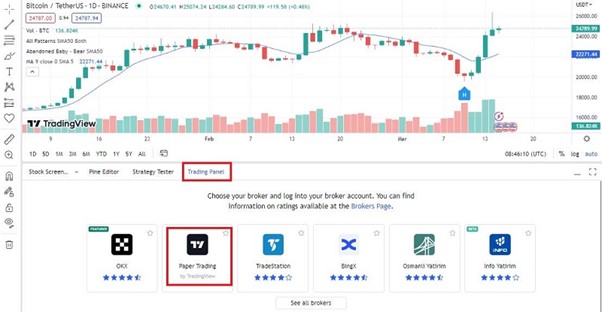

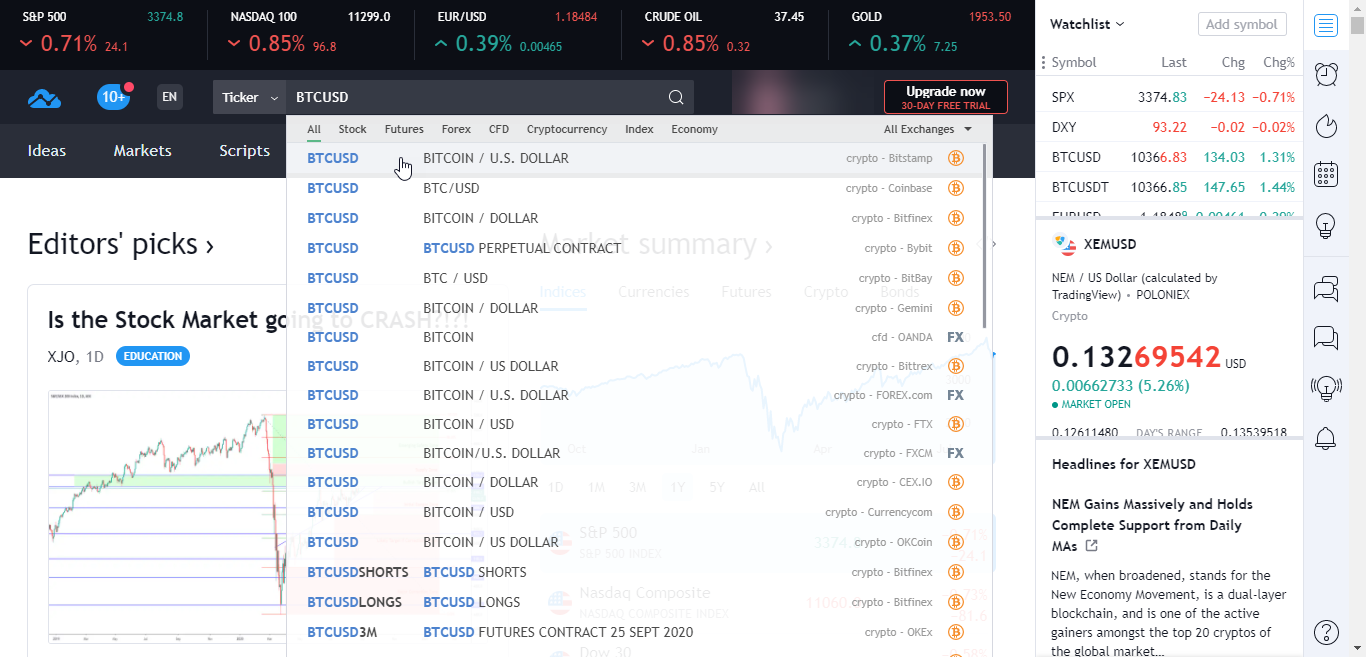

نحوه رسم خودکار خط روند در تریدینگ ویو

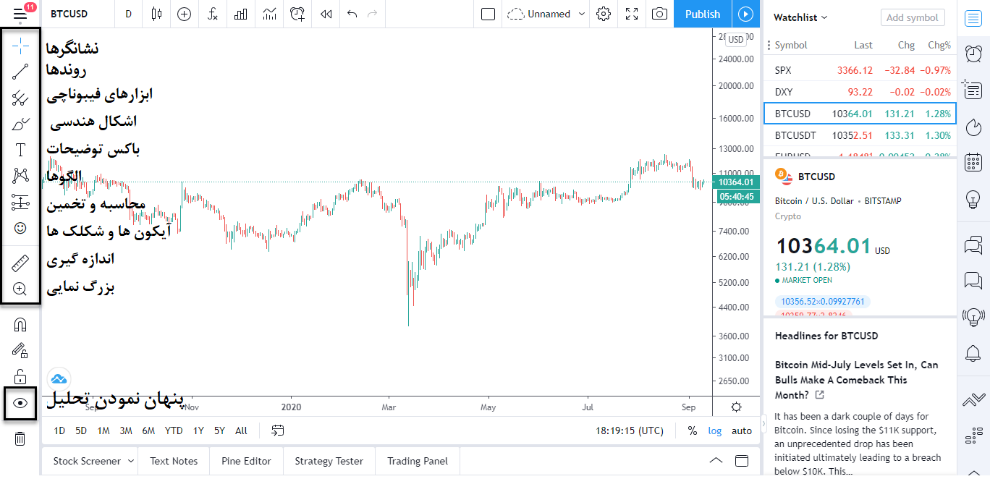

این ابزار به تریدر و تحلیلگر کمک میکند که نقاط عرضه و تقاضا را پیدا کند و بنابراین بهترین نقاط برای ورود و خروج از معاملات با کمک خط برای تریدر سادهتر خواهد شد. یک تحلیلگر میتواند خط روند را به صورت دستی در تریدینگ ویو و یا هر پلتفرم تحلیلی دیگر ترسیم کند که در ادامه نحوه رسم به صورت دستی را مختصرا شرح داده و سپس به بیان نحوه رسم خودکار آن در تریدینگ ویو اشاره خواهیم کرد.

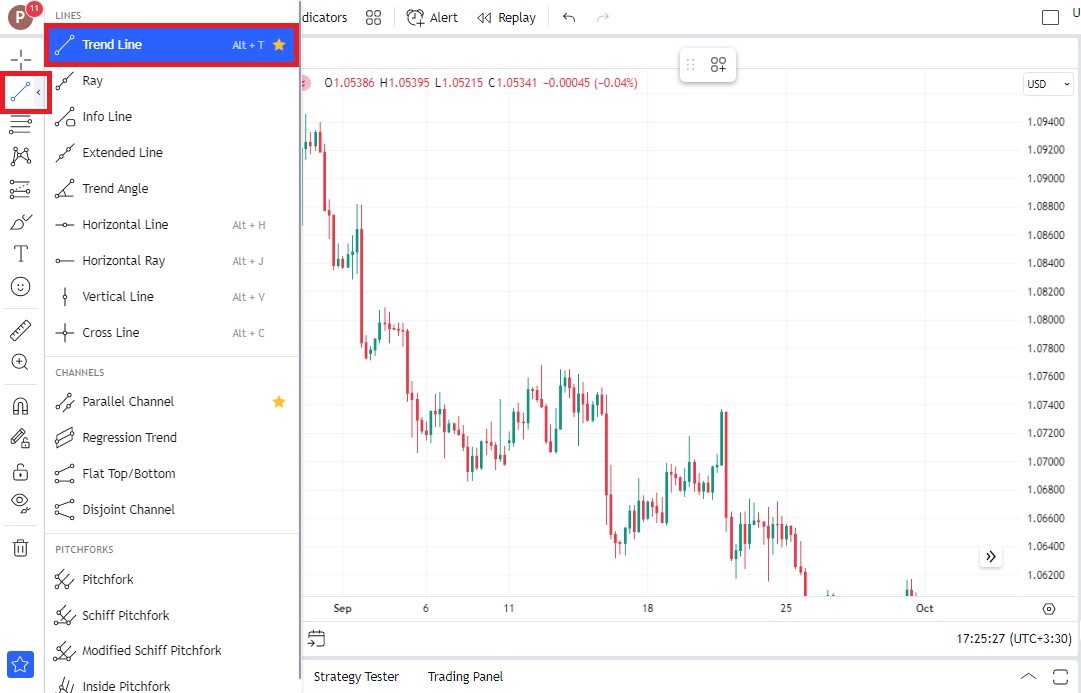

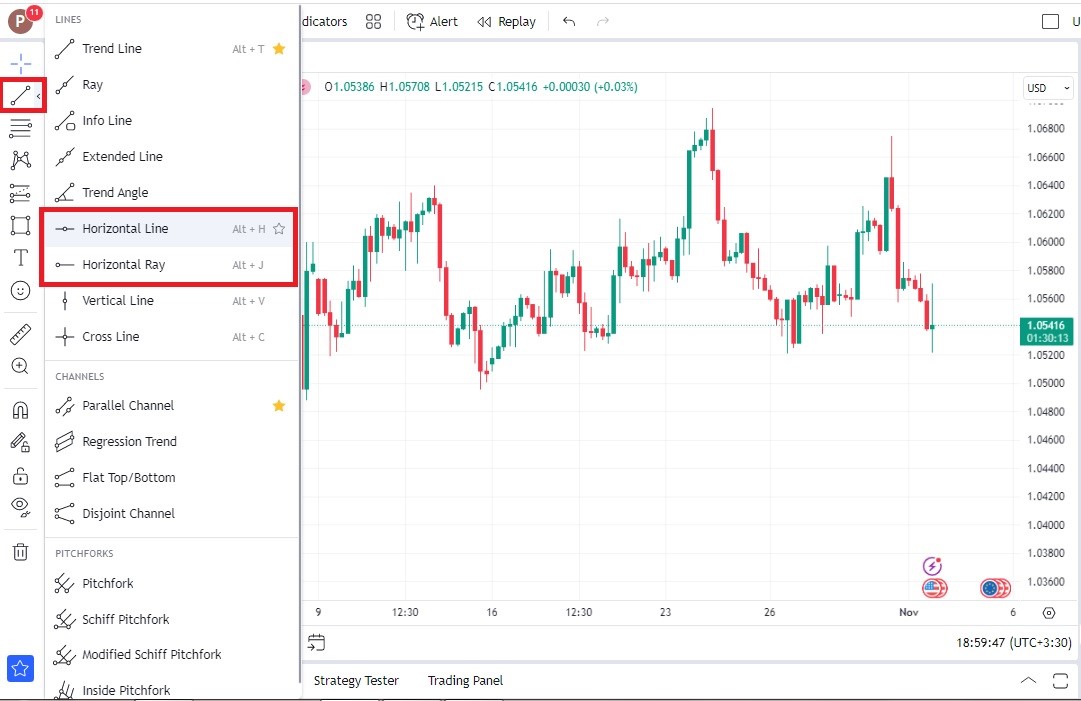

- رسم دستی خط روند در تریدینگ ویو

برای آنکه این خط را بر روی یک نمودار قیمتی در تریدینگ ویو ترسیم کنید باید ابتدا وارد این پلتفرم شده و چارت دارایی موردنظر خود را باز کرده و سپس ابزار (Trend Line) را از منو ابزارها در سمت چپ نمودار قیمتی انتخاب کنید.

حالا کافی است که با توجه به روند نمودار قیمتی بر روی یکی از کفها (در روند صعودی) و یا یکی از سقفهای قیمتی (در روند نزولی) کلیک کنید و سپس با درگ کردن، ماوس را به سقف یا کف قیمتی بعدی متصل کنید.

ترسیم دستی این خط در صورتی شما با نمودار قیمتی و تحلیل آشنایی داشته باشید و تجربه کافی برای فهمیدن آن را داشته باشید، کمک بسیار بزرگی در تحلیل قیمت به شما خواهد کرد اما هر تریدر و یا تحلیلگری نمیتواند خط روند را به درستی ترسیم کند، در چنین مواقعی رسم خودکار Trend Lineدر تریدینگ ویو به کمک شما میآید. البته نکتهای که باید به آن توجه کنید این است که به هر حال ترسیم خودکار ممکن است دقت کافی را نداشته باشید بنابراین انجام تنظیمات و یا جابهجایی مختصر نیز بعد از رسم خودکار آن باید اتفاق بیفتد.

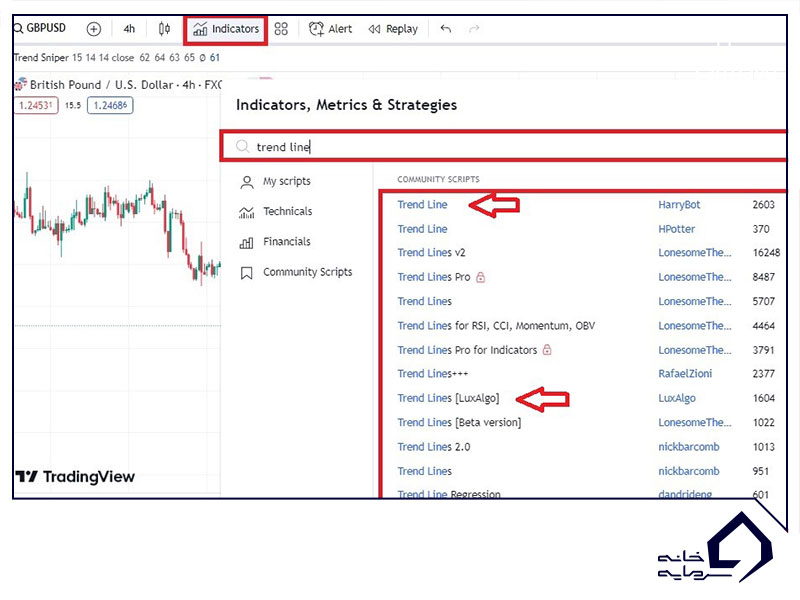

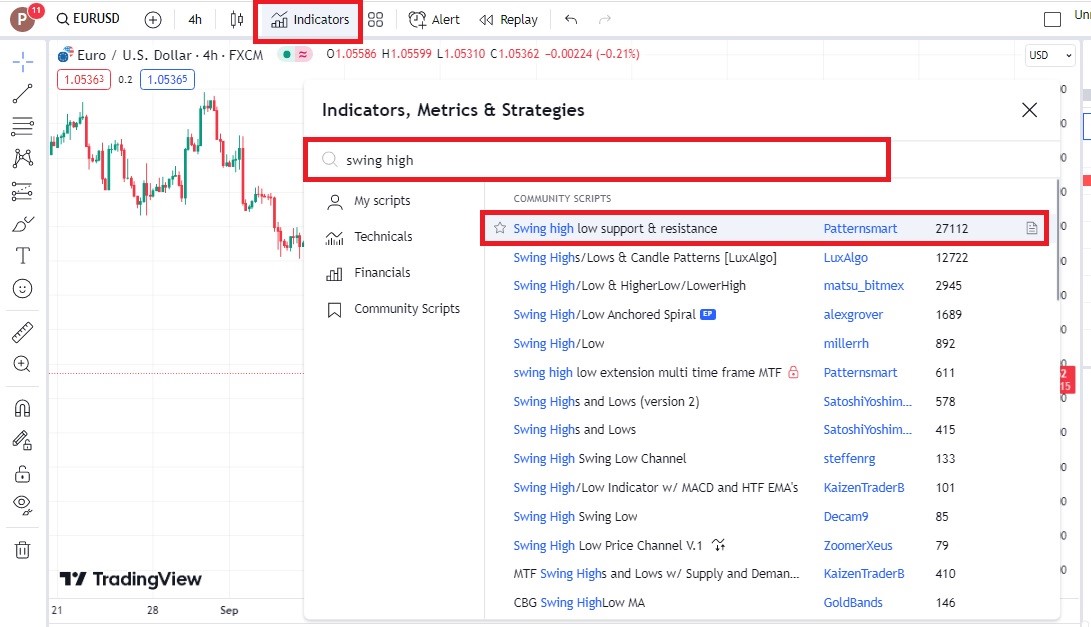

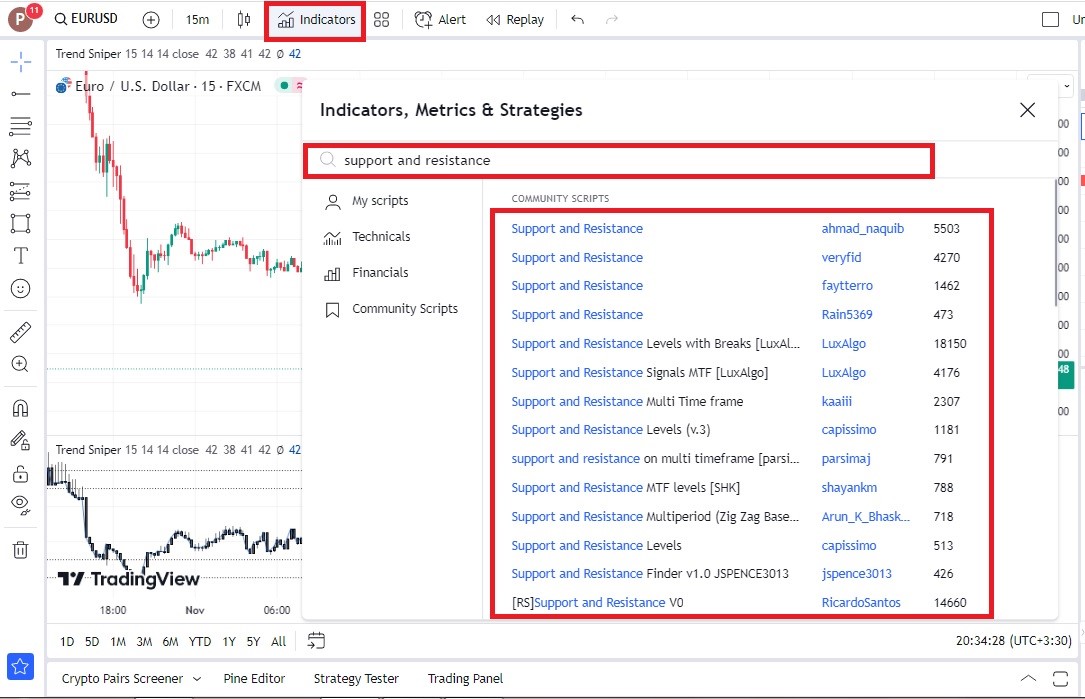

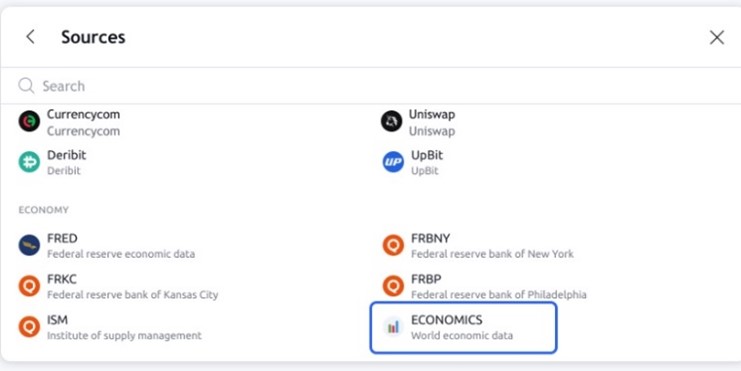

- رسم خودکار Trend Line

و اما در اینجا چگونگی رسم خودکار خط روند در تریدینگ ویو را شرح خواهیم داد. برای ترسیم Trend Line به صورت خودکار شما باید از اندیکاتورها کمک بگیرید. در قدم اول نمودار قیمتی دارایی موردنظر خود را باز کنید و سپس بر روی تب “Indicators” در نوار بالای صفحه کلیک کنید. با این کار پنجره کوچکی برای شما باز خواهد شد که اندیکاتورهای مختلفی در آن لیست شدهاند، برای راحتی کار عبارت “Trend Line” را در نوار جستجو تایپ کنید تا بتوانید اندیکاتورهایی که توسعهدهندگان مختلف برای این هدف (تریم خودکار خط روند) طراحی کردهاند را مشاهده کنید. حالا میتوانید اندیکاتور خط روند موردنظر خود را با کلیک بر روی آن انتخاب کنید.

اگر اندیکاتور Trend Line اول را انتخاب کنید یک خط روند ساده در آخرین کندلهای نمودار قیمتی برای شما ترسیم میشود که در صورت تمایل میتوانید از آن استفاده کنید، اما اگر به جزئیات بیشتری نیاز دارید نگران نباشید چراکه همانطور که مشاهده کردید تعداد اندیکاتورهایی که برای رسم خودکار این خط در تریدینگ ویو وجود دارند زیاد هستند و شما میتوانید اندیکاتوری که نیاز شما برای تحلیل را بر طرف میکند را انتخاب کنید. در بخشهای بعدی چند اندیکاتور دیگر برای رسم خط روند را معرفی خواهیم کرد.

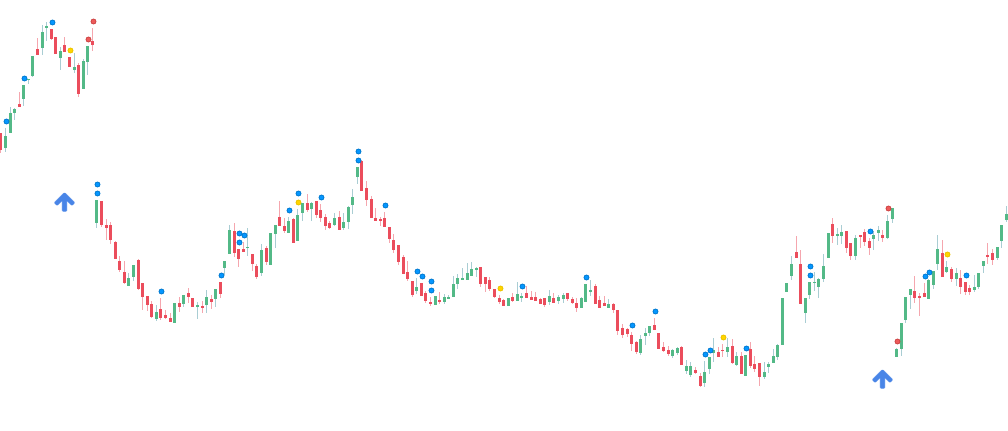

اندیکاتور پرطرفدار دیگری که برای رسم خودکار خط روند بسیار مورداستفاده قرار میگیرد، اندیکاتور Trend Line [Lux Algo] است که با انتخاب آن با چنین تصویری مواجه خواهید شد که خطوط روند بیشتری بر روی چارت به جای میگذارند. البته همانطور که پیش از این نیز به آن اشاره کردیم، شما میتوانید با انتخاب هر کدام از اندیکاتورهای رسم Trend Line، تنظیمات موردنظر خود را بر روی اندیکاتور اعمال کنید تا بتوانید خطوط روند را با دقت بالاتری داشته باشید.

![اندیکاتور [Lux Algo]](https://panel.khanesarmaye.com/wp-content/uploads/2023/11/FRAME4-Recovered-Recovered-5.jpg)

اما اگر عبارت Trenline را بدون فاصله جستجو کنید، نتیجه جستجو متفاوت خواهد بود، یکی از اندیکاتورهایی که اتفاقا علاوه بر خطوط روند، سیگنالهای ورود و خروج از معاملات را نیز صادر میکند، اندیکاتور “Trendline JD” است که پس از جستجو و کلیک بر روی نام آن، بر روی نمودار قیمتی به نمایش در میآید.

برای رسم خودکار خط روند در تریدینگ ویو به کمک اندیکاتور “Trendline JD”، پس از انتخاب این اندیکاتور مشاهده خواهید کرد که خطوط روند با توجه به کفها و سقفهای قیمتی با دقت بالایی ترسیم شده است. شما میتوانید از این اندیکاتور به عنوان یک راهنما استفاده کنید و خطوط روند ترسیم شده به کمک این اندیکاتور که برخوردهای زیادی با قیمت دارند را خود نیز رسم کرده و سپس اندیکاتور را حذف کنید و حالا به صورت دستی خط روند ترسیم شده را تنظیم کنید تا سیگنالهایی که به کمک آن به دست خواهید آورد، دقت بالایی داشته باشند.

همانطور که در تصویر هم میبینید، علاوه بر آن، این اندیکاتور سیگنالهای ورود و خروج از معاملات را نیز صادر میکند که با مثلثهای رنگی در نمودار قیمتی دیده میشوند، البته توصیه میشود در صورت استفاده از این اندیکاتور و به خصوص سیگنالهای ورود و خروج حتما آن را شخصیسازی کنید چراکه این نقاط با دقت انتخاب نشدهاند.

کلام آخر

این خط به صورت مستقیم یا غیرمستقیم در اکثر تحلیلهای تکنیکال دخالت دارد بنابراین آشنایی با این مفهوم و ابزارهای ترسیم آن از اهمیت بالایی برخوردار است. ما در این مقاله پس از توضیحاتی مختصر در رابطه با مفهوم خط روند و نحوه ترسیم دستی آن، چگونگی رسم خودکار آن را نیز در تریدینگ ویو شرح دادیم. اندیکاتورهای بسیار مختلفی برای این کار وجود دارد که ما در این مقاله تعدادی از آنها را بررسی کردیم. شما میتوانید با توجه به استراتژی و نیاز خود یک اندیکاتور را امتحان کنید و در تحلیلهای خود از آن استفاده کنید.

سوالات متداول

تریدرها میتوانند خط روند خود را به صورت دستی و یا خودکار رسم کنند. در حالت دستی، یک ابزار به نام Trend Line در نوار ابزار وجود دارد که نحوه استفاده از آن را در طی مقاله شرح دادهایم.

برای رسم خودکار این خط در تریدینگ ویو نیز میتوانید از اندیکاتورهای متعددی استفاده کنید که ما در این مقاله به چند مورد اشاره کردیم.

اندیکاتور Trendline JD

برای موفقیت در معاملات بازار مالی، تشخیص زمان مناسب برای خرید و فروش بسیار حیاتی است. در این زمینه، آگاهی از تحلیل تکنیکال (Technical Analysis) برای کسانی که قصد دارند در این بازارها فعالیت کنند، یک نیاز اساسی است. یکی از موارد مؤثر در تحلیل تکنیکال، الگوهای قیمت است که به کمک آنها میتوانیم تغییرات روندهای بازار را پیشبینی کنیم. در این مقاله به بررسی الگوی مستطیل و ویژگیهای آن میپردازیم.

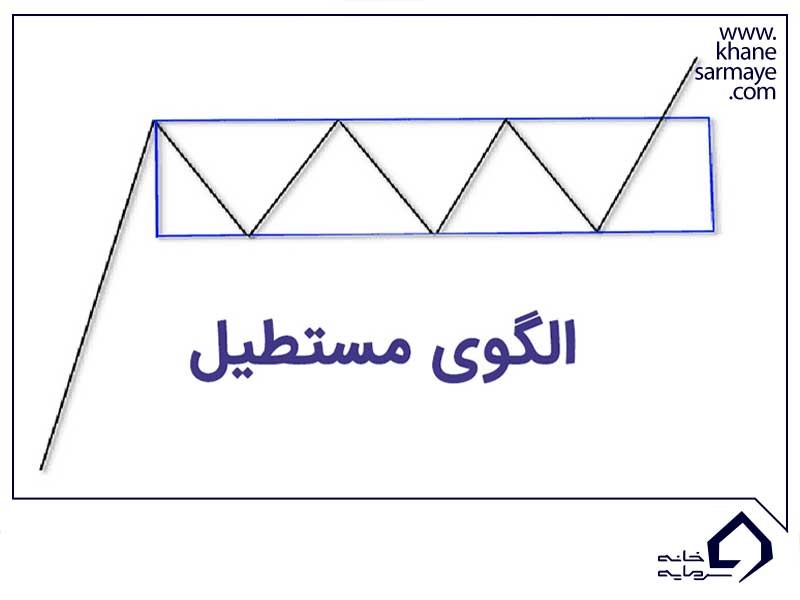

الگوی مستطیل چیست؟

الگوی مستطیل بدون شک به عنوان یکی از پراستفادهترین الگویهای نموداری در تحلیل تکنیکال شناخته شده است. معمولاً این الگو در ادامه یک جریان صعودی یا نزولی و در زمانهایی که بازار در حالت نوسان و بدون جهت معین است، پدیدار میشود. در این حالت، قیمت روند مشخصی نداشته و در بین دو سطح قیمتی، نوسان میکند.

از نام این الگو، مشخص است که کف و سقف نمودار قیمت در یک خط موازی و افقی قرار دارند و با اتصال این نقاط، شکل مستطیلی ایجاد میشود. این الگو در بسیاری از منابع با عنوان تریدینگ رنج (Trading range) نیز استفاده میشود. درواقع شکل مستطیلی این الگو شامل کفها و قلههای پشتسرهم است. این قلهها و کفها در یک خط موازی افقی واقع شدهاند و بین این دو خط، یک ناحیه رنج است.

کاربرد الگوی مستطیل در تحلیل تکنیکال

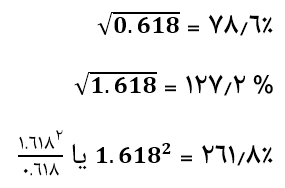

این الگو زمانی ایجاد میشود که قیمت مسیر و روند مشخصی نداشته و در یک بازهای نوسان میکند. به طور کلی این الگو نشاندهنده تردید و سردرگمی میان خریداران و فروشندگان است و نشان میدهد که تعادلی موقتی بین عرضه و تقاضا وجود دارد.

این الگو اغلب به عنوان یک الگوی ادامهدهنده مطرح میشود و به این معنی که پس از پایان این الگو، احتمال دارد قیمت به مسیر قبلی خود بپردازد. البته در برخی موارد، ممکن است تغییر جهت دهد و برخلاف روند قبلی پیش از تشکیل مستطیل، حرکت کند.

در تصویر بالا، دو ضلع افقی آن که یکی از بالا و دیگری از پایین رسم شده است، به ترتیب سطوح مقاومت و حمایت را نشان میدهد. در این زمان، قیمت در میان این دو نقطه برای مدت معینی دوام میآورد و یک محدوده تعادلی ایجاد میشود که در آن، میتوان در نزدیکی حمایت خرید کرد و در نزدیکی مقاومت، فروخت. این تعادل بین قیمتهای کف و سقف به صورت موازی ادامه مییابد تا زمانی که قیمت از این الگو خارج شود.

انواع الگوی مستطیل

به طور کلی این الگو دو دستهی اصلی را شامل میشود. مستطیل صعودی و مستطیل نزولی. در ادامه به بررسی هرکدام از این موارد میپردازیم.

مستطیل صعودی

وقتی بازار در یک مسیر صعودی قرار داشته و پس از آن در بازهای مشخص نوسان میکند، الگوی مستطیل صعودی شکل میگیرد.

این الگوی مستطیل صعودی نشاندهنده یک الگوی ادامه دهنده است که در میان یک مسیر پرقدرت صعودی به وجود آمده است. میتوان گفت که بازار در یک فاز آرامش و استراحت قرار دارد و قیمت در یک محدودهی خاص بین نقاط حمایت و مقاومت نوسان میکند. با پیشرفت و شکستن ناحیه مقاومت این مستطیل، معاملهگر میتواند وارد بازار شود و انتظار دارد که قیمت حداقل به اندازه ارتفاع مستطیل یا حتی بیشتر حرکت کند.

مستطیل نزولی

مستطیل نزولی برعکس روند مستطیل صعودی بوده و در طول یک جریان کاهشی به وجود میآید. وقتی بازار در حال کاهش است و شاهد توقف و نوسان در یک فاصله خاص میان دو نقطه حمایت و مقاومت باشیم، در واقع الگوی مستطیل نزولی شکل میگیرد.

با شکست مرز پایینی و حمایت مستطیل، قیمت به روند حرکتی خود ادامه داده و نزول بیشتری را تجربه میکند. در این الگو پس از شکست حمایت، انتظار میرود که به اندازه ارتفاع مستطیل، قیمت کاهش یابد.

آموزش معامله با الگوی مستطیل

برای به کارگیری الگوی مستطیل در معاملات بازارهای مالی، نخستین گام شناسایی این الگو در نمودار معاملاتی است. جستجو برای یک نمودار که در آن قیمتها درون یک دامنه نوسانی محصور شدهاند، آغاز میشود. به این مفهوم که قیمت در حال حرکت درون یک فاصله معین است. سپس، به سراغ شناسایی دست کم دو قله و دره موازی که با رسم نقاط قله و دره، خط افقی تشکیل شود، میرویم. با رسم این خطوط، ضلع بالا و پایین مستطیل تشکیل شده که در واقع همان سطح مقاومت و حمایت الگو هستند.

باید مراقب باشیم تا دیگر الگوهای نموداری را با الگوی مستطیل اشتباه نگیریم. الگوهای پرچم (Flag Pattern)، که ممکن است به صورت نزولی یا صعودی ظاهر شوند، از جمله این موارد هستند. الگوهای پرچم دارای ویژگیهای ریز و متمایزی نسبت به این الگو هستند و مهمترین آن، عدم وجود خط افقی و تشکیل ظاهر مستطیل کامل است.

تعیین نقاط شکست احتمالی در الگوی مستطیل

با شناسایی این الگو در نمودار، گام بعدی یافتن نقطهای است که احتمال دارد شکاف الگو در آن رخ دهد. در الگوهای مستطیل صعودی، شکست معمولاً از طرف خط مقاومت بالایی صورت گرفته و به پیروی از روند صعودی میپردازد. در مقابل، الگوی مستطیل نزولی تمایل دارد تا با عبور از خط پایینی حمایت، روند نزولی خود را پی گیرد. همیشه باید به این نکته توجه داشت که تضمینی در مورد اینکه در این الگو، قیمت به روند قبلی خود ادامه دهد، وجود ندارد و تنها احتمال وقوع آن بیشتر است.

تصویر بالا نشان میدهد که قیمت پس از تشکیل یک مستطیل نزولی، از حد پایینی آن فراتر رفته است. این مستطیل معمولاً پس از چهار یا پنج برخورد، شکسته میشود. با توجه به این تصویر و روند نزولی که قبل از تشکیل مستطیل به وقوع پیوسته، در چهارمین برخورد پیشبینی میشود که شکست از قسمت پایین رخ دهد.

ورود به معامله در الگوی مستطیل

زمانی که با مستطیل نزولی روبرو هستید، میتوانید با شکسته شدن مستطیل از بخش پایینی، معامله فروش خود را آغاز نمایید، یا اینکه انتظار بکشید تا پس از شکست، قیمت به محدوده مستطیل بازگردد و اصطلاحا پولبک (Pullback) بزند و سپس وارد معامله خرید شوید. در صورتی که مستطیل شما صعودی باشد، باید در لحظهای که قیمت از قسمت بالایی مستطیل بیرون میزند، معامله خرید خود را انجام دهید. علاوه بر این، طی دورانی که قیمت در داخل مستطیل حرکت میکند، میتوانید با رسیدن به کف مستطیل، معامله خرید و در سقف، معامله فروش انجام دهید.

تعیین حد ضرر (Stop loss) در الگوی مستطیل

یکی از مهمترین پارامترها در مدیریت ریسک و سرمایه، تعیین حد ضرر (Stop loss) در معاملات است. استفاده از این رویکرد به شما کمک میکند تا از ضرر سنگین در معاملات خود جلوگیری کنید. در الگوی مستطیل در صورتی که حفظ سرمایه و مدیریت ریسک، اولویت معاملاتی است، میتوانید وسط مستطیل را به عنوان نقطه تعیین حد ضرر انتخاب کنید. برای افرادی که مایل به پذیرش ریسک بیشتر هستند، ممکن است تعیین حد ضرر کمی فراتر از سطح حمایت شکسته یا اندکی زیر سطح مقاومت شکسته، مناسب باشد، خصوصاً زمانی که به دنبال شکست این الگو وارد معامله میشوند.

تعیین حد سود (Take profit) در الگوی مستطیل

هنگامی که بر مبنای این الگو وارد معامله میشوید، باید صبور باشید و منتظر بمانید تا قیمت به هدف تعیینشده که معادل اندازه ارتفاع مستطیل است، دست یابد. اگر شما حد ضرر را در میانه الگو تنظیم نمودهاید، منطقی است که حد سود (Take profit) را به اندازه دو برابر آن در نظر بگیرید، که در نتیجه نسبت ریسک به پاداش در این موقعیت 1 به 2 خواهد بود. بنابراین، این معامله از نظر منطقی قابل توجیه است.

اندیکاتور الگوی مستطیل

این الگو از آن دسته الگوهای قیمتی است که زیاد در نمودار، ایجاد میشود. اندیکاتور Rectangle Chart Pattern، به صورت خودکار الگو را در نمودار قیمتی تشخیص داده و میتواند روند تحلیلی را برای معاملهگر تسهیل کند. باید به این نکته توجه داشت که اندیکاتورهای موجود برای رسم الگوهای قیمتی ممکن است در بعضی شرایط، دقت مناسبی را ارائه ندهند و تحلیلگر صرفا برای تشخیص اولیه الگو باید از این اندیکاتورها استفاده کند.

سخن پایانی

الگوی مستطیل نه تنها یک ابزار بصری برای شناسایی فرصتهای معاملاتی است، بلکه به عنوان یک ساختار معتبر برای تصمیمگیریهای استراتژیک به کار میرود. معاملهگران با بهرهگیری از این الگو میتوانند سطوح حمایت و مقاومت را شناسایی کرده و با تعیین حدود ضرر و سود مناسب، به بهینهسازی نتایج معاملات خود بپردازند.

باید به این نکته اشاره کرد که استفاده موثر از این الگو، مانند هر ابزار دیگری در تحلیل تکنیکال، نیازمند صبر، دقت و تمرین مداوم است. معاملهگر باید به تفسیر دادهها، مدیریت ریسک و شناخت زمان مناسب برای ورود و خروج از معاملات توجه کند. هرچند که الگوهای تحلیل تکنیکال هیچگاه تضمینکننده نتایج نیستند، ولی با تسلط بر الگوها و استراتژیهای معاملاتی، میتوانیم شانس موفقیت خود را در بازارهای مالی افزایش دهیم.

سوالات متداول

الگوی مستطیل الگویی است که در نمودار قیمت یک دارایی مالی به وجود میآید و نشان دهنده دورهای از تعادل بین خریداران و فروشندگان است. این الگو با دو خط افقی که سطوح حمایت و مقاومت را نشان میدهند، شکل میگیرد.

باید دو خط افقی که به طور تقریبی در فواصل مساوی از یکدیگر قرار دارند و چندین بار توسط قیمتها لمس شدهاند، پیدا کنید. این دو خط سطوح حمایت (پایین) و مقاومت (بالا) را تعریف میکنند.

محل قرار دادن حد ضرر به ریسکپذیری معاملهگر بستگی دارد. معمولاً محافظهکاران آن را در وسط الگو و ریسکپذیرترها آن را بالای خط حمایت یا پایین خط مقاومت شکسته شده تعیین میکنند.

ورود به معامله معمولاً پس از شکست سطح حمایت یا مقاومت الگو انجام میشود. این موضوع به این معنی است که قیمت باید به طور قابل توجهی از یکی از این سطوح فراتر رود تا یک سیگنال معاملاتی صادر کند.

حد سود معمولاً با توجه به اندازه الگو تعیین میشود. برای مثال، اگر فاصله بین سطح حمایت و مقاومت ۵ واحد باشد، معاملهگر میتواند هدف قیمتی را در فاصله مشابهی از نقطه شکست تنظیم کند.

هیچ الگویی در تحلیل تکنیکال نمیتواند تضمینی برای موفقیت باشد. بازارهای مالی پیچیدهاند و بسیاری از عوامل دیگر بر حرکت قیمتها تأثیر میگذارند. بنابراین، استفاده از Rectangle Pattern باید همراه با سایر ابزارهای تحلیلی و مدیریت ریسک باشد.

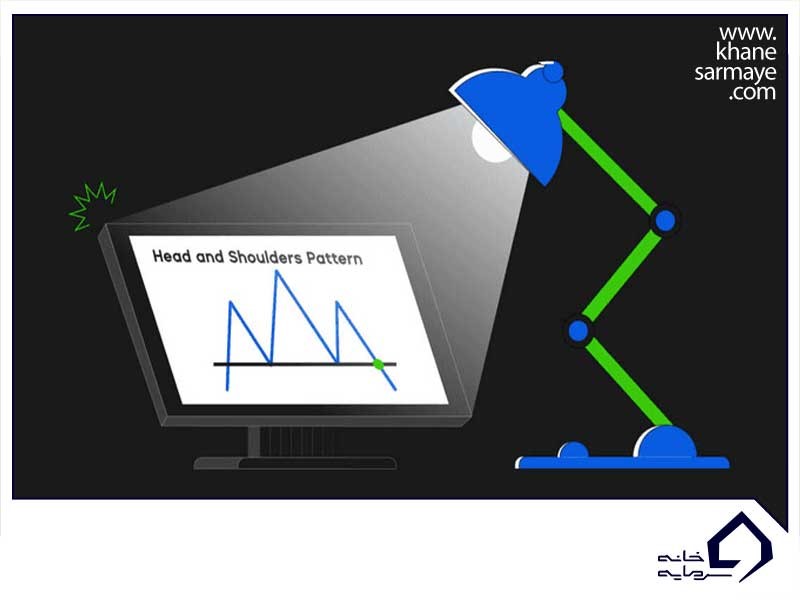

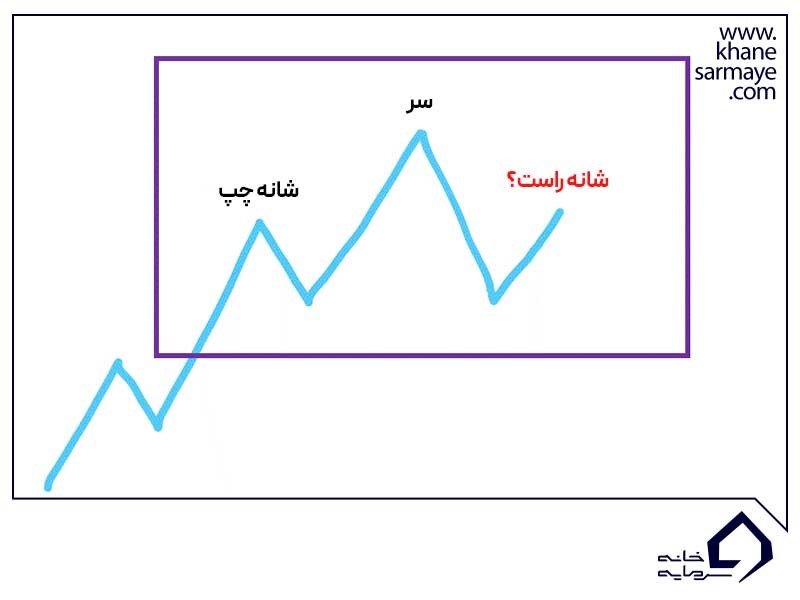

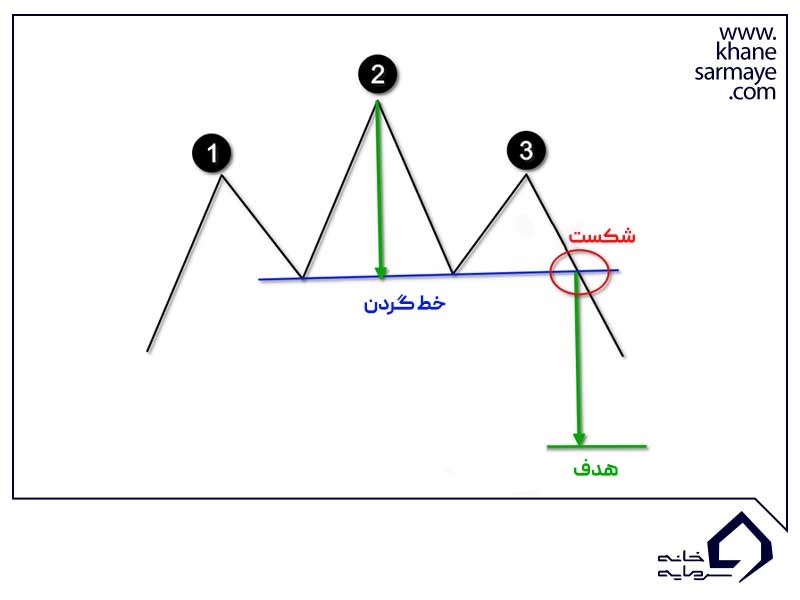

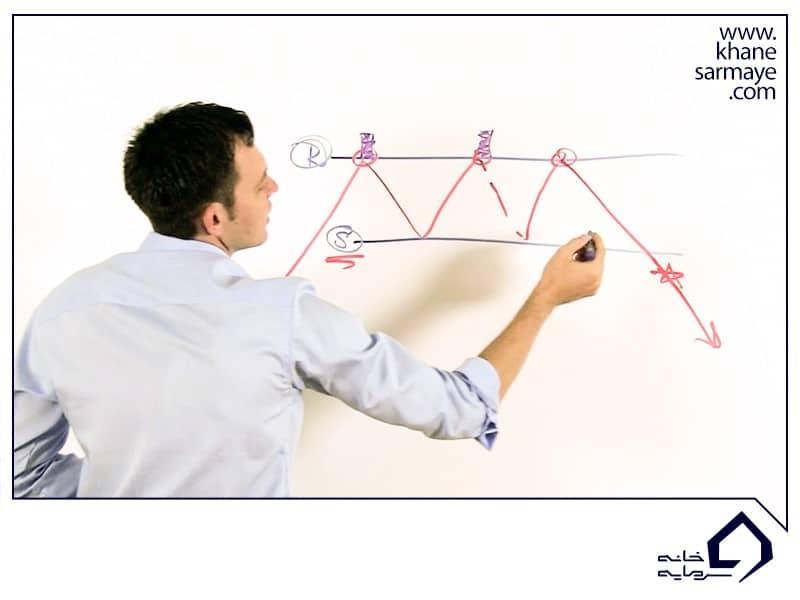

در دنیای پیچیده و همواره در حال تغییر بازارهای مالی، تحلیلگران و سرمایهگذاران بیشماری به دنبال راههایی برای پیشبینی حرکات قیمتی و یافتن نشانههایی از تغییرات احتمالی بازار هستند. یکی از مهمترین ابزارها در این رابطه، شناسایی الگوهای نموداری است که اغلب حکایت از ادامه یا تغییر روند دارند. الگوی سر و شانه (Head and shoulders)، که موضوع این مقاله است، یکی از معروفترین و معتبرترین الگوهای تحلیل تکنیکال به شمار میرود که اغلب تحلیلگران بازار از آن استفاده میکنند. این الگو که شباهت زیادی به ترکیبی از سه قله دارد، میتواند نشاندهندهی انتهای یک روند صعودی و آغاز یک روند نزولی و یا بالعکس باشد. در این مقاله به بررسی دقیق این الگو، چگونگی شکلگیری، اهمیت تاییدها و سیگنالهایی که میتوان از آن دریافت کرد، میپردازیم.

الگوی سر و شانه (Head and shoulders) چیست؟

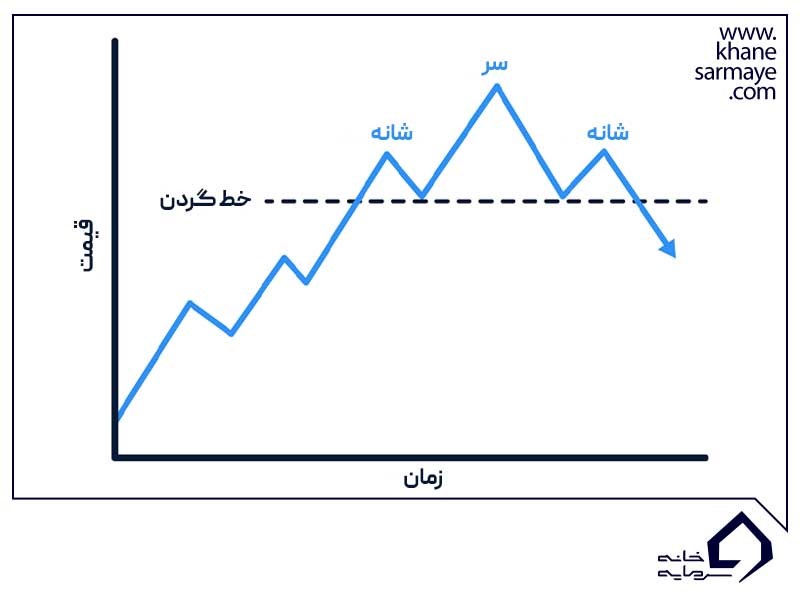

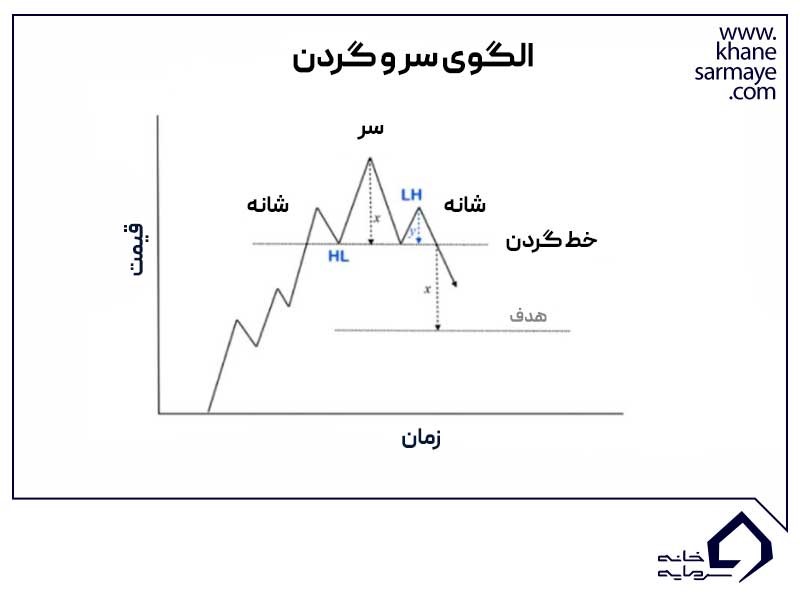

الگوی سر و شانه یکی از معروفترین الگوها نموداری در تحلیل تکنیکال است که به عنوان نشانهای از احتمال وقوع تغییر جهت در بازار مورد استفاده قرار میگیرد. این الگو که در آن سه نقطه اوج نموداری مشاهده میشود، به شکل سر و دو شانه در کنار آن تشبیه میشود که نقطه وسط، بالاتر از دو طرفین خود قرار دارد و به نوعی تصویر استعاری از ساختار یک انسان را به نمایش میگذارد.

هنگامی که این الگو به وجود میآید، انتظار میرود که روند بازار کنونی، خواه صعودی باشد یا نزولی، در آستانه تغییر قرار بگیرد.

اهمیت الگوی سر و شانه در عرصه معاملهگری و تحلیل بازار، ناشی از کاربردهای خاص آن است. به محض ظهور شانه نخست سقف و به دنبال آن نمایان شدن سر، اغلب اوقات تعداد فروشندگان افزایش یافته و بازار تحت فشار فروش قرار میگیرد. پس از پیشروی نمودار از نقطهی سر و تشکیل خط گردن، اغلب یک سطح حمایتی نیز در خط گردن ایجاد میشود. با شکست خط گردن، میتوان انتظار تغییر روند کامل بازار را داشت.

انواع الگوی سر و شانه

نوع الگوی سروشانه متناسب با نقطهی قرارگیری قله یا کفها، متفاوت است. چنانچه روند قیمتی پیش از پدید آمدن الگو، افزایشی باشد، شاهد شکلگیری الگو در سطح سقف خواهیم بود. در مقابل، وضعیتی که در آن روند قیمتی قبل از پدیدار شدن الگو، کاهشی است، منجر به نمایان شدن الگو در نقطهی کف قیمتی، به عنوان سر و شانهی کف میگردد. در ادامه به بررسی دقیقتر ساختار هریک از این دو نوع الگو خواهیم پرداخت.

الگوی سر و شانه سقف

این الگو هنگامی ظهور میکند که روند افزایشی بازار به اتمام رسیده و بازار آماده ریزش میشود. در این الگو، سه قله متمایز دیده میشود که قله میانی از سایرین بلندتر بوده و به آن سر میگویند. دو قله کم ارتفاعتر، در هر دو سوی سر، به عنوان “شانه چپ” و “شانه راست” شناخته میشوند. هنگامی که الگو کامل میشود، برای آغاز یک معامله فروش، بایستی شاهد شکستن خط گردن باشیم. بنابراین روند کلی در الگوی سقف به شرح زیر است.

- شانه چپ: شروع با افزایش قیمت، ایجاد یک قله و پس از آن، کاهش قیمت که شکلگیری شانه چپ را به پایان میبرد.

- سر: این مرحله با افزایش دوبارهی قیمت و به وجود آمدن یک قله بلندتر از قله قبلی آغاز میشود و با پایان یافتن قله جدید، قیمت مجددا کاهش مییابد و به دومین نقطهی خط گردن میرسد.

- شانه راست: با افزایش مجدد قیمت، شانه راست شکل میگیرد که معمولا با شانه چپ هم سطح است. کاهش قیمت بعد از شکلگیری قله شانه راست باید به قدری قوی باشد که منجر به شکست خط گردن شود.

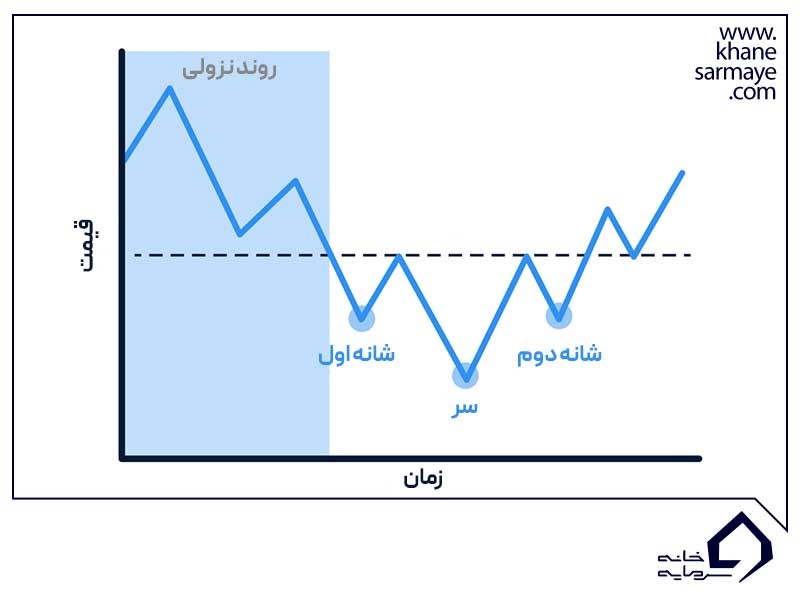

الگوی سر و شانه کف

این الگو نیز همانند الگوی قبلی، شامل سه قسمت اصلی میشود: یک “سر” در مرکز، یک “شانه” در سمت چپ و یک “شانه” در سمت راست. این الگو معمولاً در پی یک روند کاهشی طولانی مدت ظاهر میشود و با تشکیل شانه چپ آغاز میگردد. در ادامه نیز شاهد سر و سپس شانه راست خواهیم بود. انتظار میرود پس از تشکیل کامل الگو و شکستن خط گردن، شاهد افزایش قیمت باشیم. روند کلی در الگوی سر و شانه کف به شرح زیر است.

- دره چپ یا شانه چپ: شانه چپ معرف نقطهای است که قیمت از سطح معمول خود کاهش یافته و به تشکیل یک دره منجر شده و سپس شاهد افزایش قیمت اندک خواهیم بود.

- دره اصلی یا سر: این قسمت بیانگر آن لحظهای است که قیمت به پایینترین سطح خود میرسد و عمیقترین دره را به وجود میآورد.

- دره راست یا شانه راست: اینجا قیمت با افزایش دوباره روبرو میشود و به نقطهای قابل توجه نسبت به دره مرکزی صعود میکند. اما پس از این اوجگیری در شانه راست، باید با کاهش قیمت، دره راست را تشکیل دهد که معمولا هم راستا با دره چپ است.

ویژگیهای الگوی سروشانه

الگوی سر و شانه یکی از معتبرترین الگوهای نموداری است که توسط تحلیلگران تکنیکال در بازارهای مالی مورد استفاده قرار میگیرد. این الگو بیانگر تغییر روند است و میتواند هم در بازارهای صعودی (الگوی سقف) و هم در بازارهای نزولی (الگوی کف یا معکوس) ظاهر شود. ویژگیهای کلیدی این الگو به شرح زیر است:

- سه قله یا دره: این الگو شامل سه قله (برای الگوی سقف) یا سه دره (برای الگوی کف) است که نقطه وسطی، بلندتر (در الگوی سقف) یا عمیقتر (در الگوی کف) از دو قله یا دره دیگر است.

- خط گردن: خط گردن خطی حمایتی یا مقاومتی است که از طریق کفهای قلهها (در الگوی سقف) یا سقفهای درهها (در الگوی کف) کشیده میشود و شکستن آن نشانهای از تأیید الگو محسوب میشود.

- حجم معاملات: در این الگو، حجم معاملات معمولاً با ایجاد قله یا دره سر به اوج میرسد و با تشکیل شانه دوم کاهش مییابد.

- تغییر روند: الگوی سر و شانه غالباً در انتهای یک روند صعودی (سقف) یا نزولی (کف) شکل میگیرد و نشاندهنده تغییر احتمالی در روند است.

- هدف قیمتی: پس از شکست خط گردن، میتوان با اندازهگیری فاصله بین سر تا خط گردن و اعمال آن فاصله از نقطه شکست خط گردن به سمت پایین (برای الگوی سقف) یا به سمت بالا (برای الگوی کف)، هدف قیمتی تقریبی را تعیین کرد.

- تأیید الگو: الگو تنها زمانی تأیید میشود که خط گردن به طور قاطع شکسته شود و بسته به نوع الگو، باید شاهد روند نزولی (برای الگوی سقف) یا صعودی (برای الگوی کف) باشیم.

آموزش رسم الگوی سر و شانه و اندیکاتور آن

برای آموزش رسم الگوی سقف، ابتدا باید به دنبال یک روند صعودی در نمودار قیمت باشید. هنگامی که قیمت به اوج میرسد و پس از آن کاهش مییابد، اولین “شانه” را تشکیل میدهد. قیمت سپس دوباره افزایش مییابد تا یک “سر” بالاتر از شانه اول ایجاد کند. پس از کاهش دوباره، قیمت برای آخرین بار افزایش مییابد تا “شانه” دوم را معمولاً در سطح مشابه شانه اول تشکیل دهد. خط گردن را میتوان با وصل کردن نقاط پایینترین قیمت بین سر و شانهها رسم کرد. روند الگوی کف نیز به طول کامل، برعکس روند الگوی سقف است. در ادامه به بررسی اجزای این الگو و نحوه معامله با آن میپردازیم.

اندیکاتورهای متعددی برای رسم این الگو نیز در بسترهای تحلیل وجود دارند. اندیکاتور Head and Shoulder Chart Pattern، یکی از اندیکاتورهایی است که با دقت مناسبی، اقدام به رسم این الگو بر روی نمودار قیمتی میکند. معاملهگران باید به این نکته دقت کنند که این اندیکاتور، صرفا الگو را رسم میکند و میزان اعتبار الگوی رسم شده با توجه به سایر شاخصها باید سنجیده شود.

اجزای تشکیل دهنده الگوی سر و شانه در تحلیل تکنیکال

در زمینه پیادهسازی این الگو، مهم است که بدانیم شانههای کناری باید در یک ارتفاع مشابهی قرار داشته باشند. یعنی در الگوی مطلوب، شانهها باید در یک خط افقی همراستا باشند. در الگوی سر و شانه سقف، خطی که در زیر نقاط کمترین قیمت قرار میگیرد، خط گردن نام دارد و از نظر بصری در جایگاهی قرار میگیرد که به گردن در بدن انسان شباهت دارد. این خط به عنوان یک معیار کلیدی برای سنجش و شناسایی جهتگیری آینده بازار قابل ارزیابی است.

زمانی که قیمت از خط گردن پایینتر میرود، نشانهای از شروع یک روند نزولی جدید محسوب میشود و تریدرها معمولاً این موقعیت را برای معامله فروش، مناسب میدانند. در مقابل در الگوی سر و شانه کف، زمانی که قیمت بالاتر از خط گردن میرود، یک سیگنال معکوس به وقوع میپیوندد و تریدرها اغلب در چنین نقاطی به دنبال فرصتهای خرید هستند.

نحوه انجام معامله با الگوی سر و شانه

باید توجه داشت که این الگو در تحلیل تکنیکال، نشاندهنده یک تغییر قابل توجه در روند قیمت است. بنابراین در مواجهه با الگوی سر و شانه سقف، باید منتظر ماند تا خط گردن تشکیل شده به سمت پایین شکسته شود. در این حالت میتوان وارد معامله فروش شد. اگر قیمت پس از شکست خط گردن، فاصله زیادی با این خط حمایتی گرفت، معاملهگر میتواند منتظر بازگشت قیمت و پولبک (Pullback) به آن باشد و سپس به معامله ورود کند. در این حالت سطح سود (Take profit) و هدف قیمتی، معادل ارتفاع سر تا خط گردن نسبت به خط گردن و به سطوح پایین آن خواهد بود. حد ضرر (Stop loss) برای این معامله میتواند اندکی بالاتر از شانه راست باشد، اما معاملهگری که قصد دارد ریسک کمتری انجام دهد، حد ضرر را میتواند اندکی بالای خط گردن قرار دهد.

در مقابل در مواجهه با الگوی کف، باید منتظر ماند تا خط گردن تشکیل شده به سمت بالا شکسته شود. در این حالت میتوان وارد معامله خرید شد. اگر قیمت پس از شکست خط گردن، فاصله زیادی با این خط مقاومتی گرفت، معاملهگر میتواند منتظر بازگشت قیمت و پولبک به آن باشد و سپس به معامله خرید ورود کند. سطح سود همانند الگوی سقف، معادل ارتفاع سر تا خط گردن نسبت به خط گردن و به سطوح بالاتر آن خواهد بود. حد ضرر نیز همانند روش قبل، میتواند اندکی پایینتر از شانه یا همان دره راست باشد، اما معاملهگری که قصد دارد ریسک کمتری انجام دهد، حد ضرر را میتواند اندکی پایینتر از خط گردن قرار دهد.

سخن پایانی

باتوجه به توضیحات ارائه شده، میتوان تأکید کرد که الگوی سر و شانه به عنوان یکی از معتبرترین الگوهای نموداری در تحلیل تکنیکال است. بکارگیری دقیق این الگو میتواند نقاط عطف مهمی در بازارهای مالی را نشان دهد و به معاملهگران کمک کند تا فرصتهای سودآوری را شناسایی کنند. با این حال، مهم است که هر تحلیلگر و معاملهگری به خاطر داشته باشد که استفاده از این الگو، همانند هر ابزار تحلیلی دیگر، نیازمند تأیید از سایر ابزارهای تکنیکال و مدیریت ریسک است.

سوالات متداول

این الگو با سه قله مشخص میشود: دو قله کم ارتفاعتر به عنوان “شانهها” و یک قله بلندتر بین آنها که “سر” نامیده میشود. این الگو معمولاً نشاندهندهی پایان یک روند است.

الگوی کف نمایانگر تغییر روند از نزولی به صعودی است و شامل دو دره کم عمقتر و یک دره عمیقتر بین آنهاست. الگوی سقف برعکس این روند را نشان میدهد.

خط گردن یک خط افقی یا کمی مایل است که از طریق کفهای قله و شانهها کشیده میشود. شکسته شدن این خط میتواند نشاندهندهی تأیید الگو باشد.

حجم معاملات در زمان تشکیل الگو، زمانبندی و مدت زمان تشکیل الگو و تطابق الگو با سایر ابزارهای تکنیکال، میتوانند بر قدرت و اعتبار آن تأثیر بگذارند.

خیر، این الگو در تمام بازارهایی که قیمتها تحت تأثیر عرضه و تقاضا هستند، قابل استفاده است.

ورود به معامله پس از شکست خط گردن توصیه میشود، در حالی که خروج از معامله بسته به اهداف تعیین شده برای حد سود و حد ضرر است.

حد ضرر معمولاً کمی بالاتر از خط گردن قرار داده میشود، در حالی که حد سود میتواند بر اساس ارتفاع الگو از سر تا خط گردن تعیین شود و به اندازهی آن فاصله از نقطهی شکست محاسبه میشود.

الگوی سر و شانه میتواند در بازههای زمانی کوتاهمدت نیز مشاهده شود، اما معمولاً در بازههای زمانی بلندمدت اعتبار بیشتری دارد.

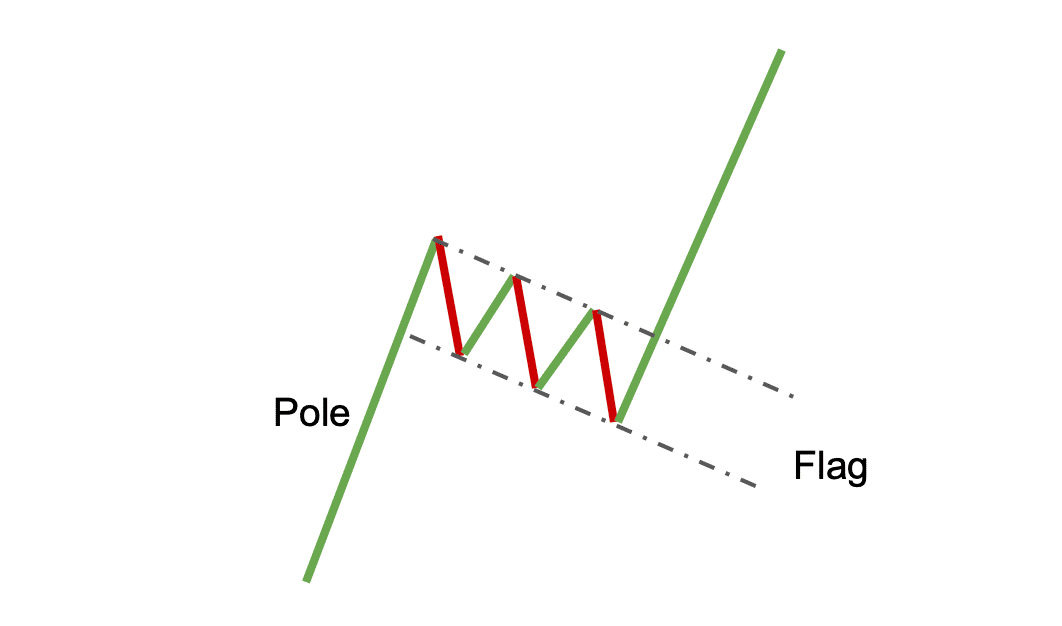

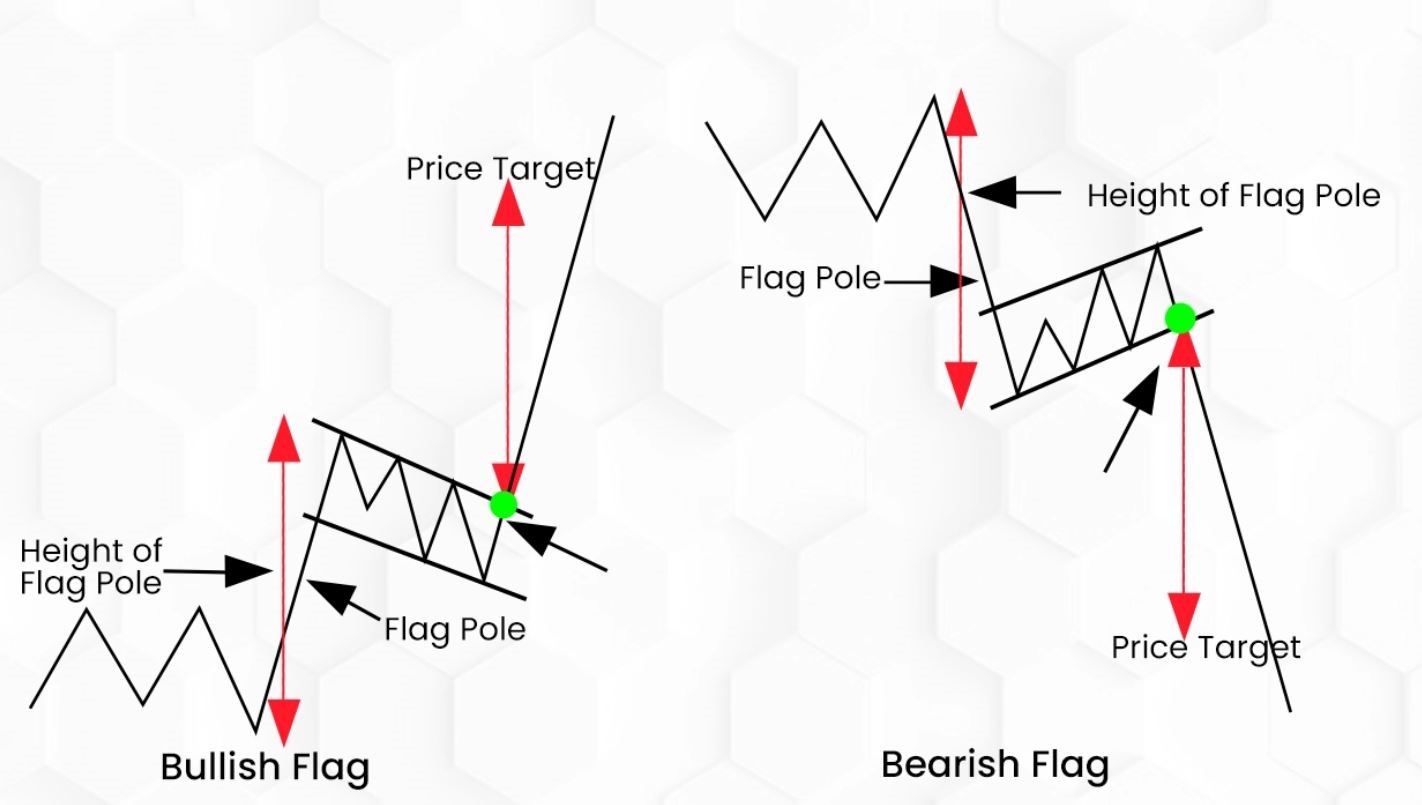

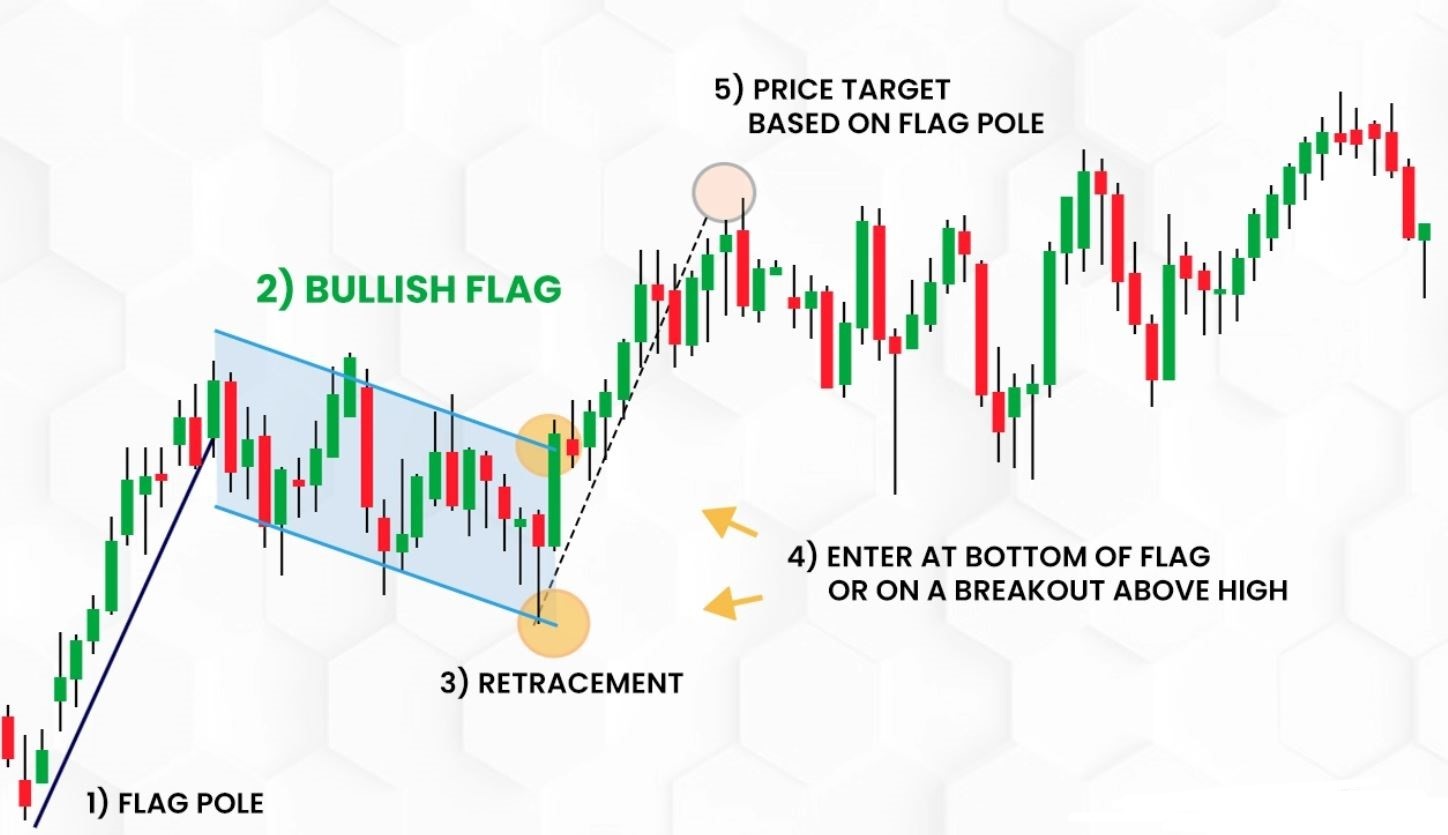

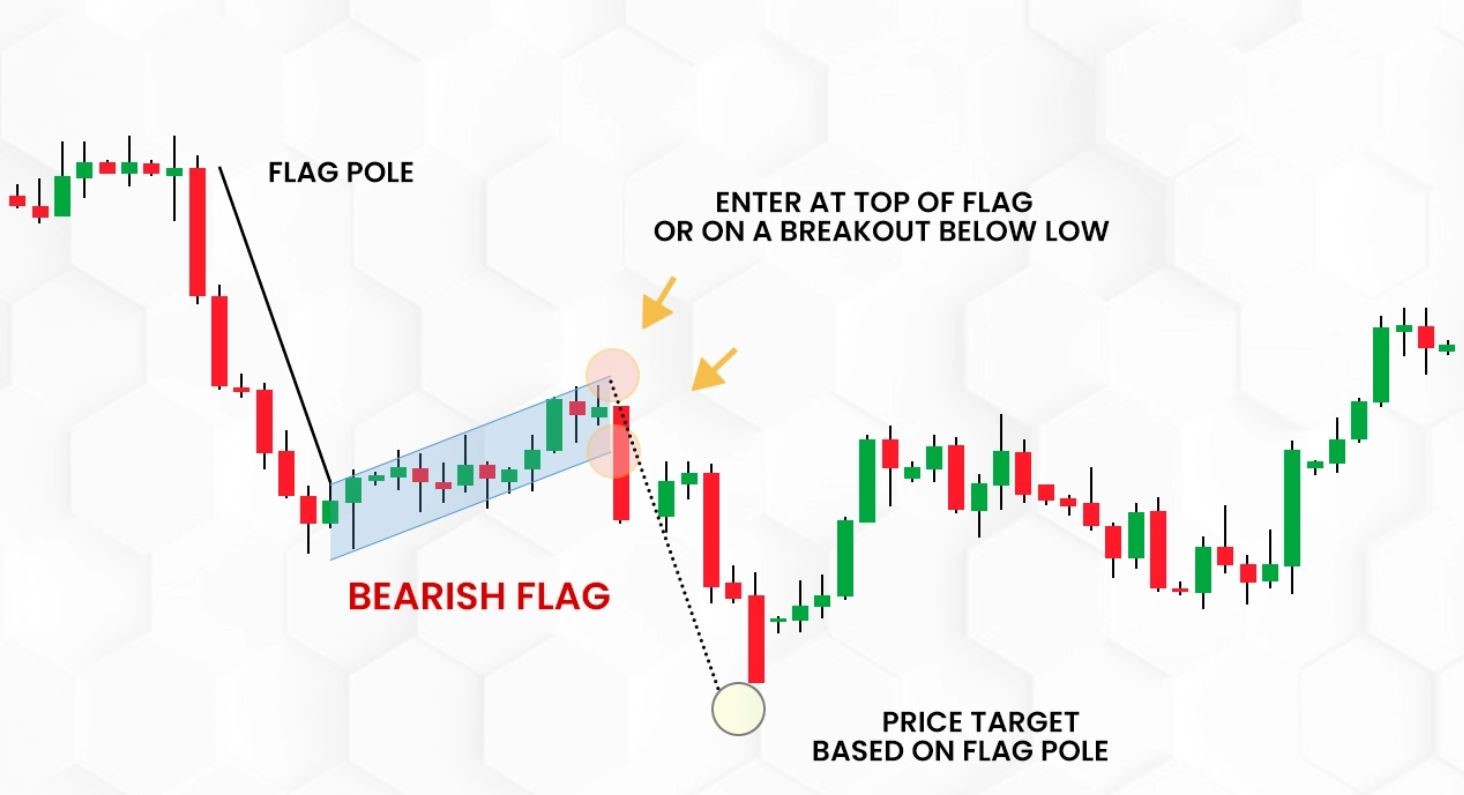

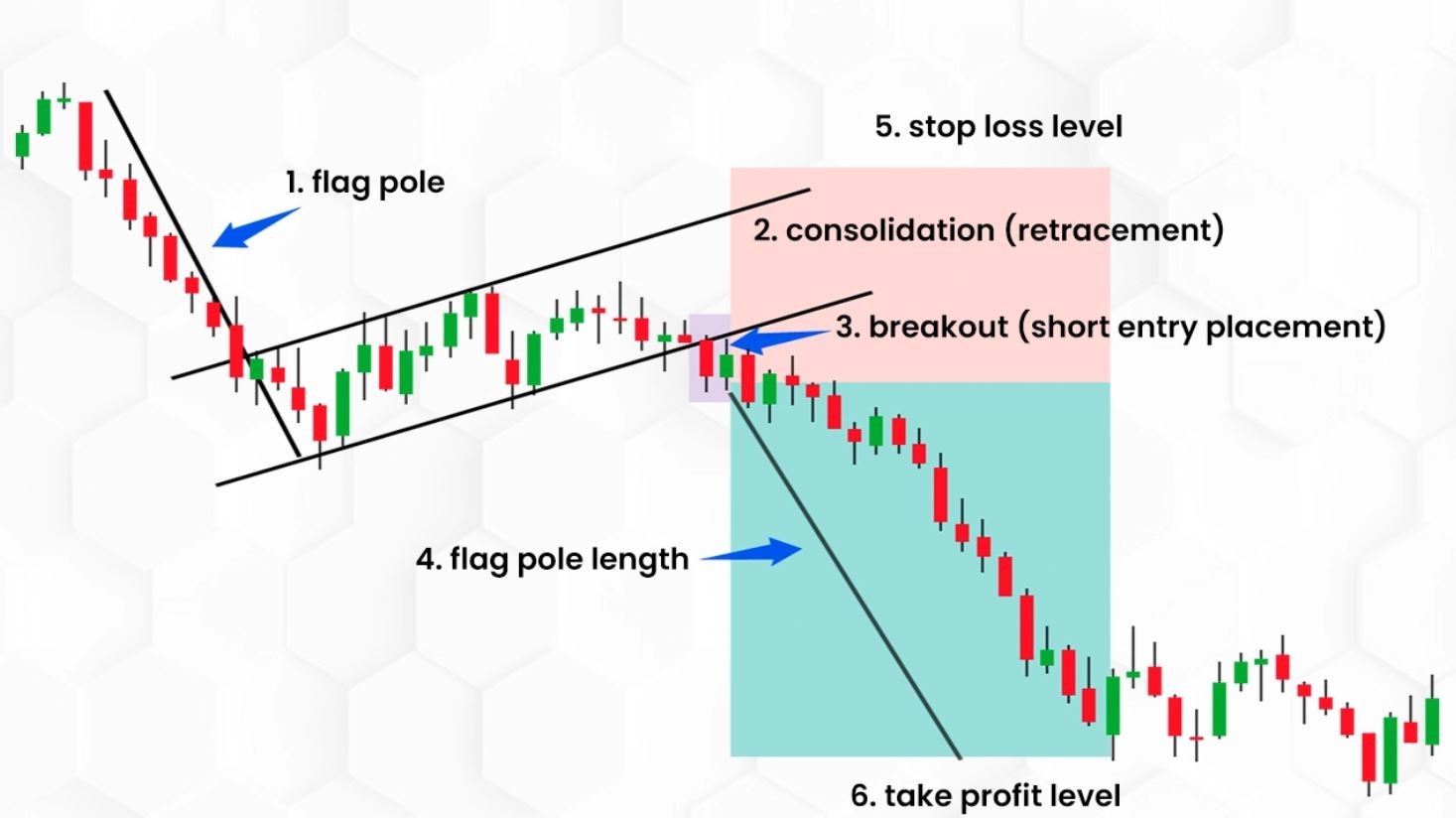

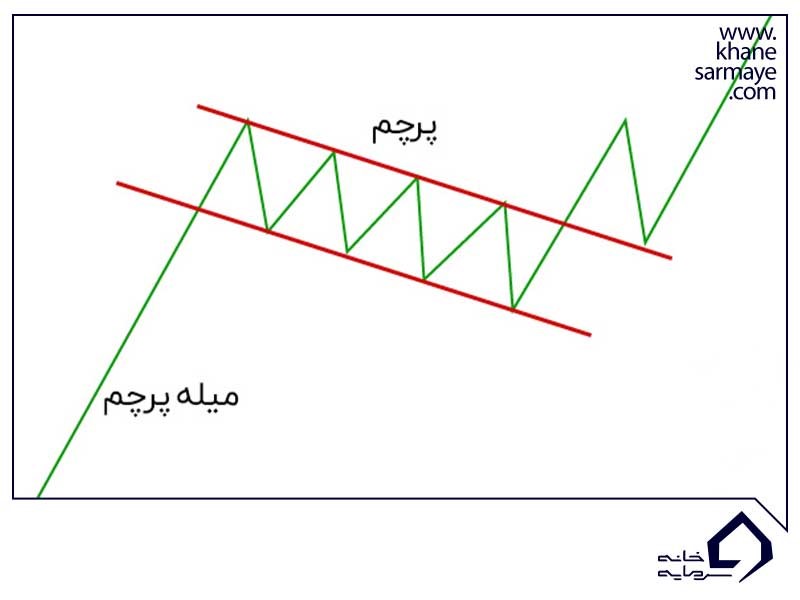

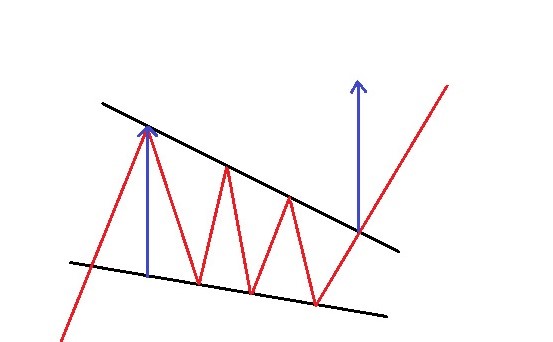

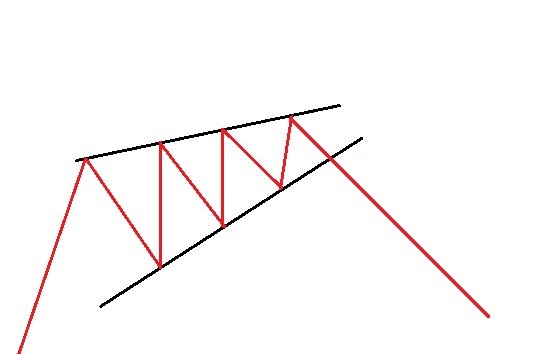

الگوی پرچم (Flag Pattern) در تحلیل تکنیکال بهعنوان یکی از الگوهای مهم و مؤثر شناخته میشود که درواقع جزء الگوهای ادامهدهنده میباشد. وقتی از الگوهای ادامهدهنده یاد میشود، به آن دسته از الگوها اشاره داریم که طبق آن با احتمال بالا، قیمت به روند حرکتی قبلی خود ادامه میدهد. تحلیلگران حرفهای بازارهای مالی بر این باورند که تسلط بر الگوهای تحلیلی مانند پرچم، میتواند به بهبود و دقت تحلیل کمک کند.

این الگو به دو نوع اصلی تقسیم میشود: پرچم گاوی (Bull Flag) و پرچم خرسی (Bear Flag) که به ترتیب پس از حرکتهای قیمتی به سمت بالا و به سمت پایین تشکیل میشوند. شناخت و تحلیل درست این الگوها میتواند به معاملهگران کمک کند تا استراتژیهای معاملهای خود را بهینهسازی کنند. در این مقاله به بررسی Flag Pattern میپردازیم.

الگوی پرچم (Flag Pattern) چیست؟

الگوی پرچم یکی از الگوهای مطرح در تحلیل تکنیکال است که معمولاً وقتی قیمت یک سهام یا دارایی به سرعت در یک دورۀ کوتاه زمانی افزایش یافته، شکل میگیرد. حرکت سریع قیمت به نام «ستون پرچم» شناخته میشود. پس از حرکت سریع، روند حرکتی قیمت کند شده و برای مدتی نوسانات اندکی را تجربه میکند و پرچم را تشکیل میدهد. درواقع یک الگوی مستطیل شکلی ایجاد میشود که نمایانگر بلاتکلیفی و فشردگی قیمت است. الگوی پرچم، بهعنوان یک دورۀ استراحت یا توقف کوتاهمدت در بازار دیده میشود، قبل از اینکه به جهت قبلی خود ادامه دهد.

برای معامله با استفاده از Flag Pattern، باید به دنبال شکست الگو توسط قیمت، از حدود بالا یا پایین پرچم باشیم. زمانیکه قیمت از حدود بالای پرچم بیرون میرود، یک سیگنال خرید در نظر گرفته میشود و وقتی از حدود پایین بیرون میرود، بهعنوان یک سیگنال فروش شناخته میشود.