ارز دیجیتال

کوینها ارزهای دیجیتالی هستند که فقط روی بلاکچین بومی خود اجرا میشوند و نمیتوان آنها را روی بلاکچینهای دیگر به شکل اصلی استفاده کرد. در این مقاله یاد میگیریم که مفهوم کوین و مشخصههای اصلی کوین چیست و انواع کوینها کدامند. همچنین بررسی میکنیم که سیر تکاملی کوینهای دیجیتال چگونه بوده و چگونه از کوینها در بلاکچین و دیفای استفاده میشود. به علاوه با مشهورترین کوینها آشنا میشویم و یاد میگیریم چگونه برای خرید کوینها یک کیف پول دیجیتال انتخاب کنیم.

کوین چیست؟

در صنعت کریپتو، کوین، ارز دیجیتال بومی بلاکچین خود است که به صورت مستقل عمل میکند و به عنوان وسیلهای برای انجام مبادلات استفاده میشود. در واقع از کوینها برای انتقال داراییها، پرداخت هزینه تراکنشها و پاداش مشارکت کنندههای بلاکچین استفاده میشود. کوینها متمایز از توکنهایی هستند که بر روی بلاکچینهای موجود غیربومی خود اجرا میشوند. اولین و شناخته شدهترین کوین، بیت کوین (BTC) است که درسال ۲۰۰۹ توسط ساتوشی ناکامورا راه اندازی شد.

مفهوم کوین در ارزهای دیجیتال چیست؟

کوینها داراییهای دیجیتالی هستند که به عنوان وسیلهای برای معامله طراحی شدهاند و از فناوری بلاکچین برای ثبت و انجام تراکنشها استفاده میکنند. چیزی که کوینها را از ارزهای سنتی متمایز می کند این است که ارزهای فیات توسط بانکهای مرکزی و دولتها تنظیم میشوند، درحالی که کوینهای دیجیتال بر روی شبکههای غیرمتمرکزی از کامپیوترها اجرا میشوند. این تمرکز زدایی به طور بالقوه میتواند شفافیت، امنیت و آزادی سیستم را بیشتر کند و از دستکاری دولتها در سیستم مالی جلوگیری کند.

ویژگیهای اصلی کوین چیست؟

ویژگیهای خاص و منحصر به فرد کوینها، علاقه کاربران به رمز ارزها را بیشتر کرده است. برخی از مشخصههای اصلی کوین را در زیر آوردهایم:

- غیرمتمرکز بودن: کوینهای کریپتو در شبکههای غیرمتمرکز اجرا میشوند و آنها توسط هیچ مقام مرکزی مانند دولت و بانک کنترل نمیشوند. آنها بر اساس قوانین پروتکل خود و رای گیری و اجماع نظر کاربران اداره میشوند. این مشخصه کوینها به کاربران آزادی و حریم خصوصی بیشتری را در مورد معاملاتشان میدهد. در کل این ساختار غیرمتمرکز به کوینها اجازه میدهد که برخلاف ارزهای فیات، خارج از کنترل دولتها فعالیت کنند.

- امنیت: کوینهای دیجیتال از رمزنگاری پیشرفته برای ایمن کردن تراکنشها و کنترل تولید واحدهای جدید استفاده میکنند. در واقع کوینها با رمزنگاری و رمزگذاری محافظت میشوند. هر کوین، بلاکچین مخصوص به خود را دارد که در آن همه تراکنشهای انجام و تایید شده، موجود است. همچنین فناوری بلاکچین تضمین میکند که همه تراکنشها امن و شفاف است و کاربران میتوانند بدون اتکا به اشخاص ثالث، مطمئن باشند که کوینهایشان ایمن هستند.

- ثبات: بعد از تایید یک تراکنش در سیستم غیرمتمرکز نمیتوان آن را برگرداند. به علاوه امکان حذف و اصلاح تراکنش در آن به هیچ عنوان وجود ندارد که این ویژگی از کلاهبرداری جلوگیری میکند.

- ناشناسی: کوینها میتوانند تراکنشها را بدون فاش کردن هویت طرفین انجام دهند، این کار سطح بالایی از حریم خصوصی را برای کاربران فراهم میکند.

- عرضه محدود: اکثر کوینها عرضه محدودی دارند که توسط الگوریتم آنها از پیش تعیین شده است. این محدودیت عرضه میتواند ارزش یک کوین را در طول زمان افزایش دهد. به عنوان مثال تنها ۲۱ میلیون بیت کوین میتواند عرضه شود و اتریوم نیز در حال کاهش تورم است. با این حال همه کوینها کمیاب نیستند مانند دوج کوین که هیچ سقفی در عرضه خود ندارد.

انواع کوین چیست؟

در بالا اشاره کردیم که ویژگیهای اصلی کوین چیست و در اینجا بر اساس نحوه ایجاد، ارزش و عملکرد آنها، انواع کوینها را بررسی میکنیم.

- کوین بومی (Native Coin)

- کوین فورک شده (Forked Coin)

- کوین پوشیده (Wrapped Coin)

- کوین ثابت (Stable Coin)

- میم کوین (Meme Coin)

- شت کوین (Shit Coin)

کوین بومی

کوینهایی هستند که بر روی بلاکچین خود اجرا میشوند و به عنوان ارز اصلی شبکه عمل میکنند. معمولا از کوینهای بومی برای انجام نقل و انتقالات و پرداخت هزینههای شبکه استفاده می شود. به عنوان مثالی از کوینهای بومی میتوان به بیت کوین (BTC) و اتریوم (ETH) و لایت کوین (LTC) روی شبکههای خودشان اشاره کرد.

کوین فورک شده

Forked Coins کوینهایی هستند که از یک بلاکچین موجود منشعب شدهاند و منجر به ایجاد یک شاخه جدید و مستقل از بلاکچین اصلی میشوند. این تغییرات میتواند به دلیل بروز رسانی قوانین یا پروتکلهای بلاکچین باشد. دو نوع فورک مهم وجود دارد:

- Soft Fork: نوعی آپدیت سازگار با نسخههای قبلی است که تغییرات جزئی در بلاکچین ایجاد میکند.

- Hard Fork: اعمال تغییرات عمده در بلاکچین که با نسخههای قبلی سازگاری ندارد و یک بلاکچین جدید با کوین جدید به وجود میآورد.

مثالهایی از کوینهای فورک شده عبارتند از بیت کوین کش (BCH) و اتریوم کلاسیک (ETC) که هر دو از فورکهای سخت بلاکچینهای بیت کوین و اتریوم به وجود آمدهاند.

کوین پوشیده یا رپد توکن

Wrapped coin دارایی دیجیتالی هستند که ارزش یک کوین را روی بلاکچین دیگری منعکس میکنند. در تعریف کوین گفتیم که کوینها فقط روی بلاکچین اصلی و بومی خود اجرا میشوند. در نتیجه برای اجرا کردن کوین بر روی یک بلاکچین دیگر باید آنها را به Wrapped Coins تبدیل کرد. Wrapped به معنی پوشیده است، به این دلیل پوشیده نامیده میشود که ارز اصلی در یک پوشش یا یک گاوصندوق دیجیتالی قرار میگیرد و امکان ایجاد نسخه پوشیده آن (که یک توکن است) بر روی بلاکچین دیگر فراهم میشود. به عنوان مثالی از این کوینها میتوان به WBTC اشاره کرد که نسخه ERC-20 بیت کوین بر روی بلاکچین اتریوم است.

جالب است بدانید برای تبدیل BTC به WBTC، عمل پوشش یا Wrapp اتفاق میافتد و برای تبدیل WBTC به بیت کوین، فرایند سوزاندن یا Burning انجام میشود. این سیستم اطمینان میدهد که همیشه دقیقا یک بیت کوین برای هر WBTC در گردش وجود دارد. درکل کوینهای پوشیده به عنوان پلی بین بلاکچینهای مختلف عمل میکنند و به ارتقا اکو سیستم کریپتو کمک شایانی میکنند.

کوین ثابت

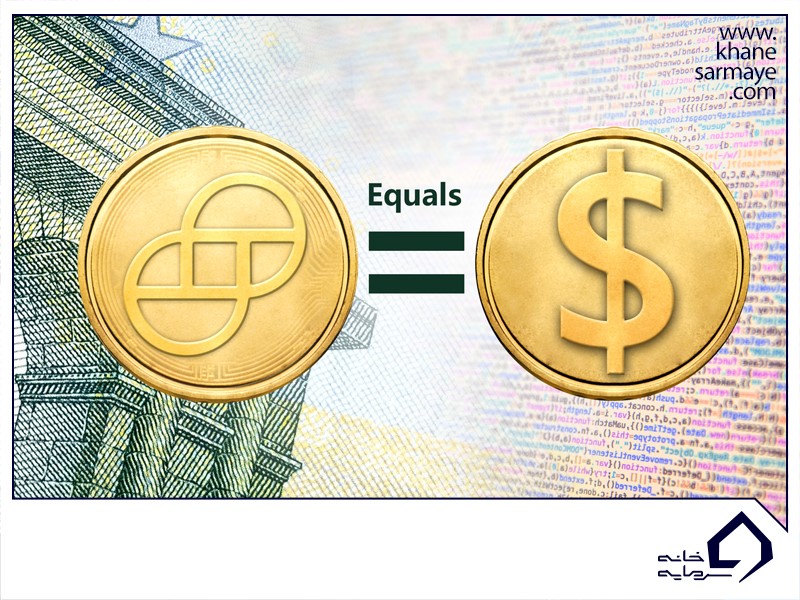

استیبل کوینها نوعی از ارزهای دیجیتال هستند که ارزش حود را به دارایی مرجع خارجی مانند ارز فیات یا طلا پیوند میدهند تا قیمت آن ثابت بماند. در واقع این کوینهای ثابت برای انجام تراکنشهای رایج مناسبتر هستند.

سه دسته استیبل کوین وجود دارد:

- دارای وثیقه فیات: ارزش این کوینهای ثابت به ارزش ارزهای فیات یا طلا پیوند خورده است. این کوینها به این صورت کار می کنند که برای هر استیبل کوین منتشر شده، مقداری ارز فیات به عنوان وثیقه یا پشتوانه گذاشته میشود تا قیمت آنها ثابت و پایدار باقی بماند. از معروفترین استیبل کوینهای این دسته تتر (USDT) است که ارزش آن همواره برابر یک دلار آمریکاست.

- دارای وثیقه کریپتو: نوعی استیبل کوین هستند که به جای پشتوانه فیات یا کالا، از وثیقه گذاری داراییهای کریپتو پشتیبانی میکنند. در این کوینها کاربران داراییهای کریپتو خود را به عنوان وثیقه در یک قرارداد هوشمند قفل میکنند و در ازای آن مقدار مشخصی استیبل کوین دریافت میکنند که ارزش آن استیبل کوین به ارزش ارز فیات معینی پیوند خورده است. از استیبل کوینهای دارای وثیقه کریپتو برای وام دهی در پلتفرمهای دیفای استفاده میشود. شناخته شده ترین استیبل کوین این دسته DAI (معادل یک دلار آمریکا) است که توسط پلتفرم MakerDAO ارائه میشود و بر روی بلاکچین اتریوم کار میکند.

- بدون وثیقه (الگوریتمی): این استیبل کوینها برای ثابت نگهداشتن ارزش خود به هیچ دارایی فیزیکی وابسته نیستند. آنها از الگوریتمها و قراردادهای هوشمند برای کنترل عرضه و تقاضا استفاده میکنند. الگوریتمهای این استیبل کوینها به گونهای طراحی شده است که در صورت افزایش قیمت، تعداد ارزهای بیشتری عرضه کند و در صورت کاهش قیمت ارزها را از بازار خریداری کند تا قیمت ثابت بماند. معروفترین این گروه USDC بود که در سال ۲۰۲۲ ثبات قیمتی خود را از دست داد.

میم کوین

میم کوین نوعی ارزدیجیتال است که بر اساس شوخیها و meme های اینترنت ایجاد شده است. این کوینها به صورت سرگرمی و نیمه جدی راه اندازی میشوند اما برخی از آنها توانستهاند به شهرت و ارزش بازاری قابل توجهی دست پیدا کنند. از میم کوینها فقط میتوان به عنوان ارز مبادلاتی استفاده کرد. دوج کوین (DOGE) و شیبا (SHIB) از جمله میم کوینهاییهستند که به دلیل اقبال عمومی کاربران به شهرت رسیدند.

شت کوین

Shit Coin به کوینهایی میگویند که دارای ارزش بسیار پایینی هستند و معمولا با هدف مشخصی هم ایجاد نشدهاند. این کوینها فقط برای بهره بردن از نوسانات قیمتی بازار ایجاد میشوند و ارزش آنها بر مبنای حدس و گمان تغیر میکند. BCC و BTT نمونههایی از شت کوین هستند.

کوینهای اصلی کدامند؟

تا اینجا گفتیم که کوین چیست و انواع کوین کدامند، حال می خواهیم با مهمترین کوینهای دنیای کریپتو بر اساس ارزش بازار آشنا شویم.

- بیت کوین (BTC): بیت کوین اولین و شناخته شدهترین کوین دیجیتال است که به آن طلای دیجیتال نیز میگویند. بیت کوین بر روی یک شبکه غیرمتمرکز از کامپیوترها به نام بلاکچین ثبت میشود. در واقع بیت کوین یک شبکه متن باز است که تحت مالکیت یک فرد یا یک سازمان نیست. بیت کوین قابلیت تقسیم شدن به قسمتهای کوچک را دارد که به آن ساتوشی میگویند.

- اتریوم (ETH): اتریوم در سال ۲۰۱۵ راهاندازی شد و پس از بیت کوین دومین کوین دیجیتال بازار از نظر ارزش بازار است. اتریوم یک پلتفرم بلاکچین غیر متمرکز است که از قراردادهای هوشمند پشتیبانی میکند. بیشتر ارزهایدیجیتال، داراییهای دیجیتال و ابزارهای دیفای بر روی بلاکچین اتریوم اجرا میشوند.

- تتر (USDT): استیبل کوینی است که ارزش آن به ارز فیات دلار آمریکا پیوند خورده و ارزش آن همواره ثابت و برابر ۱ دلار است. تتر در سال ۲۰۱۴ راه اندازی شد و از آن زمان بزرگترین استیبل کوین از نظر ارزش بازار است. این کوین دیجیتال به دلیل حجم بالای معاملات و استفاده گسترده در بازار مالی دیجیتال، اهمیت زیادی دارد.

- بایننس کوین (BNB): کوین دیجیتال بومی صرافی بایننس است و در BNB Chain استفاده میشود. BNB ابتدا به عنوان یک توکن ERC-20 روی بلاکچین اتریوم راه اندازی شد اما بعدها به بلاکچین بایننس منتقل شد. از این کوین برای پرداخت کارمزدهای معاملاتی در صرافی بایننس و شرکت در ICO کوینها استفاده میشود.

- سولانا (SOL): کوین بلاکچین سولاناست که برای پرداخت کارمزدهای تراکنش در شبکه استفاده می شود. شبکه سولانا برای افزایش سرعت و کارایی طراحی شده است. به ادعای سولانا این شبکه قادر است تا ۵۰،۰۰۰ تراکنش غیرمتمرکز در ثانیه را پشتیبانی کند.

سیر تکاملی کوینها چگونه است؟

ایده ظهور کوینها و ارزهای دیجیتال برای پاسخ به اشکالات ارزهای فیزیکی و سیستم مالی سنتی بوده است. ارزهای سنتی با محدودیت جغرافیایی همراه بوده که معاملات برون مرزی را سخت و پرهزینه میکرده است. مفهوم کوین دیجیتال با این هدف ایجاد شد که با حذف این واسطهها، باعث تسهیل تراکنشهای آنی و بدون مرز شود. سیر تحول کوینها به شکل زیر بوده است.

۱. تلاشهای نخستین در سیستم مالی دیجیتال

پیشگامان اولیه ارزهای دیجیتال متوجه شدند که با رمزنگاری در سیستم مالی میتوانند امنیت و حریم خصوصی تراکنشها را افزایش دهند. این تلاشهای اولیه برای رمزنگاری در امور مالی در مقایسه با روشهای رمزنگاری پیچیدهای که امروزه استفاده میشود، بسیار ابتدایی بودند. با این حال، آنها زمینه را برای تکامل تکنیکهای رمزنگاری فراهم کردند که بعدها در ایجاد ارزهای دیجیتال استفاده شد.

۲. انتشار وایت پیپر بیت کوین توسط ساتوشی ناکامورا در سال ۲۰۰۸

این اتفاق مهمترین رویداد در تاریخ ارزهای دیجیتال در نظر گرفته میشود. در سال ۲۰۰۸ دامنه Bitcoin.org به طور رسمی ثبت شد و در ۳۱ اکتبر همان سال، شخصی به نام مستعار ساتوشی ناکاموتو مقالهای با عنوان Bitcoin: A peer to peer electronic cash system منتشر کرد. این مقاله مفهوم فناوری بلاکچین را ایجاد کرد. در این مقاله، بیت کوین به عنوان یک منبع دیجیتال اوپن سورس توصیف شده است و این بدان معنی است که هیچکس مالک بیت کوین نبوده و همه در استفاده از بیت کوین مشارکت دارند.

۳. تولد بیت کوین در سال ۲۰۰۹

در اوایل سال ۲۰۰۹ ناکاموتو ۵۰ بیت کوین اول را استخراج کرد و اینگونه بلاکچین بیت کوین به صورت رسمی راهاندازی شد. در آن زمان، تنها تعداد کمی از برنامه نویسان و توسعه دهندگان در استخراج بیت کوین شرکت میکردند. با این وجود این راه برای استخراج بیت کوین در آینده ایجاد شد.

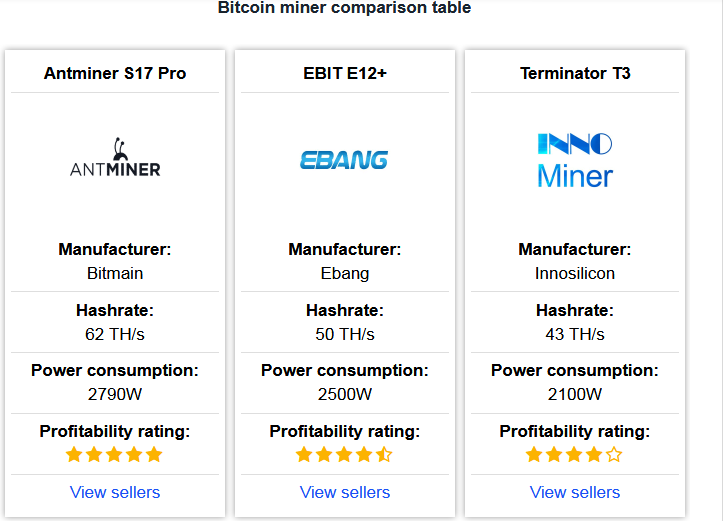

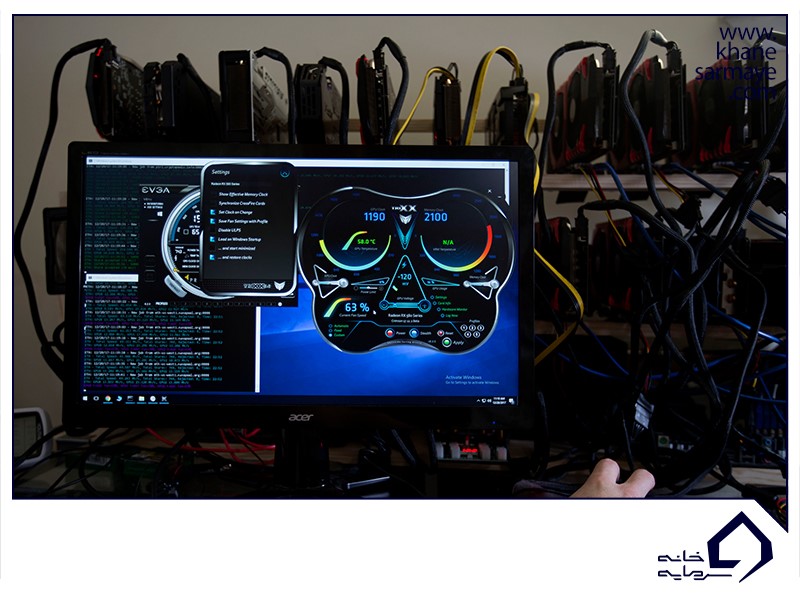

- استخراج (Mining) کوین چیست؟ فرآیندی است که در آن شبکههایی از کامپیوترها، ارزهای دیجیتال جدید تولید و منتشر می کنند و تراکنشها را تایید میکنند. کاربران برای مشارکت در فرآیند استخراج پاداش دریافت میکنند.

۴. اولین تراکنش بیت کوین در سال ۲۰۱۰

اولین تراکنش بیت کوین توسط لازلو هانیچ بود که یک پیتزا را به قیمت ۱۰۰۰۰ بیت کوین خریداری کرد. این رویداد در سراسر جهان خبرساز شد و نشان داد از بیت کوین برای پرداخت مبادلهها میتوان استفاده کرد.

۵. ظهور آلت کوینها در سال ۲۰۱۱

با مشهور شدن بیت کوین، کوینهای دیجیتال دیگری در جهان نیز شروع به ظهور کردند. یکی از اولین آلت کوینها لایت کوین بود که توسط چارلی لی ایجاد شد، زمان تولید بلاک در لایت کوین سریعتر بود و همین طور الگوریتمهای هش متفاوتی با بیت کوین داشت. بعد از آن کوینهای دیگری نیز ایجاد شدند و به موج کریپتو پیوستند.

۶. افزایش قیمت بیت کوین و توجه گسترده رسانهها در سال ۲۰۱۳

قیمت بیت کوین در سال ۲۰۱۳ به ۷۸۷ پوند رسیده بود و این موضوع به تیتر اول رسانههای جهان تبدیل شده بود. هر روز علاقه مردم به رمز ارزها زیادتر میشد و بحثهای زیادی در مورد مشروعیت و پتانسیل این کوینها وجود داشت.

۷. پیدایش اتریوم و قرارداد هوشمند در سال ۲۰۱۵

اتریوم بعد از بیت کوین معروف ترین نوع ارز دیجیتال است که در سال ۲۰۱۵ توسط Vatilik Buterin راه اندازی شد. اتریوم مفهوم قرارداد هوشمند را معرفی کرد که امکان اجرای توافقهای قابل برنامه ریزی و اجرای اتوماتیک آنها در بلاکچین را میسر میساخت. این نوآوری امکانات فناوری بلاکچین را فراتر از تراکنشهای ساده گسترش داد.

- قرارداد هوشمند کوین چیست؟ پروتکلی است که برای اجرای خودکار و یا تایید تراکنش بر اساس شرایط توافقنامه طراحی شده است.

۸. عرضه اولیه کوین (ICO) در سال ۲۰۱۷

رونق ICO در سال ۲۰۱۷ آتش ارزهای دیجیتال و توکنهای جدیدی را که برای جمع آوری سرمایه برای پروژههای مختلف منتشر می شدند، شعلهور کرد. ICO تحولی در سیستم جذب سرمایه ایجاد کرد. البته نگرانیهایی بابت حمایت از سرمایهگذاران و انطباق با مقررات نیز ایجاد کرد.

- ICO کوین چیست؟ یک روش تامین مالی از طریق رمز ارزهاست که در آن یک استارتاپ بلاکچینی مقدار مشخصی از کوینهای دیجیتال بومی خود را ایجاد میکند و آنها را به سرمایهگذاران میدهد و در ازای آن سایر کوینها مانند بیت کوین یا اتریوم دریافت میکند.

۹. پذیرش نهادی بیت کوین در سال ۲۰۲۰

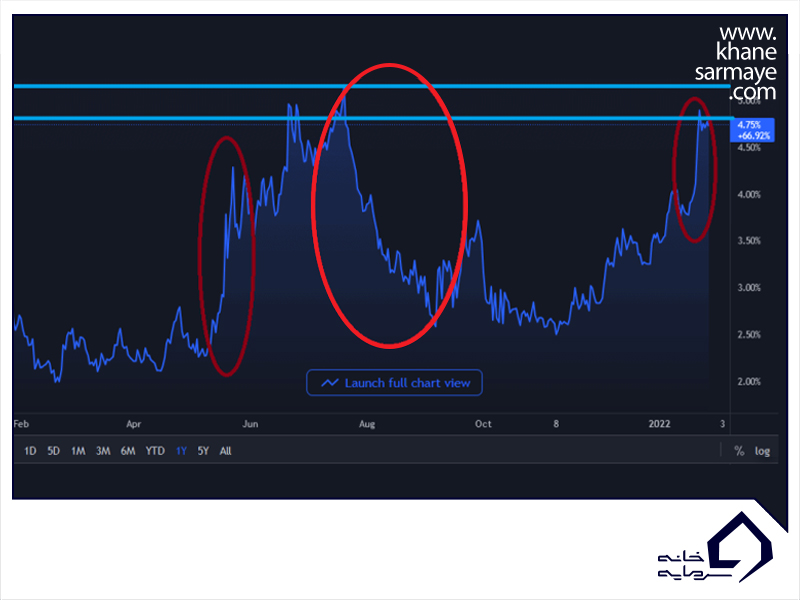

بعد از کاهش قیمت بیت کوین از ۱۹۰۰۰ دلار به ۳۰۰۰ دلار نگرانیهای بسیاری در رابطه با آینده ارزهای دیجیتال به وجود آمد. با وجود این ریزش سنگین، در سال ۲۰۲۰ شرکتهای بزرگی مثل تسلا و میکرواستراتژی به طور عمومی مالکیت قابل توجهی از بیت کوین خود را اعلام کردند. این اتفاق به عنوان سیگنالی برای پذیرش همگانی ارزهای دیجیتال عمل کرد. در سال ۲۰۲۰ سومین Halving بیت کوین اتفاق افتاد که نشاندهنده کمیابی این کوین بوده است.

- Halving کوین چیست؟ رویدادی که در آن پاداش استخراج به نصف کاهش پیدا میکند و هدف آن کنترل تورم شبکه است.

(پاداش استخراج هر بلوک بیت کوین در سال ۲۰۱۰، ۵۰ بیت کوین بوده و در سال ۲۰۲۴ بعد از آخرین halving به ۳.۱۲۵ بیت کوین رسیده است.)

۱۰. ظهور NFT و DeFi در سال ۲۰۲۱

پیدایش توکنهای غیرقابل تعویض NFT، فناوری بلاکچین را به چیزی بیشتر از یک پلتفرم برای مبادله ارزها تبدیل کرد. همین طور تحولهای سیستم مالی دیفای شتاب بیشتری گرفت و تواناییهای Dapp را به نمایش گذاشت.

- NFT: یک توکن غیر قابل تعویض است که یک شناسه دیجیتالی منحصر به فرد در بلاکچین دارد و برای تایید مالکیت و اصالت استفاده میشود.

- DeFi: سیستم مالی غیرمتمرکزی است که قابلیت انجام بدون واسطه خدمات مالی را فراهم میکند.

- Dapp: برنامههایی که روی یک سیستم غیرمتمرکز اجرا می شوند. اجرای خودکار این برنامهها توسط قراردادهای هوشمند انجام میشود. Dapp به دلیل استفاده از فناوری بلاکچین نیازی به سرور مرکزی ندارد.

۱۱. ادغام اتریوم در سال ۲۰۲۲

این یکی از رویدادهای مهم بلاکچین اتریوم بود. با این ادغام ارز دیجیتال اتریوم از POW به POS تغییر کرد که باعث کارآمدتر شدن مصرف انرژی سیستم تا ۹۹.۹۵٪ شد.

- POW: یک مکانیزم اجماع در بلاکچین است که از کاربران (که ماینر شناخته میشوند) میخواهد که مقدار قابل توجهی کار محاسباتی برای تایید تراکنشها و ایجاد بلاک جدید انجام دهند. این فرآیند شامل حل پازلهای رمزنگاری پیچیده است که امنیت شبکه را تامین میکند.

- POS: یک مکانیزم اجماع جایگزین POW است. در این روش مبنای تایید تراکنشها بر اساس مقدار کوینی که کاربران در شبکه قفل یا استک میکنند، است.

۱۲. کنفرانس جهانی رمزنگاری در سال ۲۰۲۳

این کنفرانس که در سوئیس برگزار شد، شرکتهایی را که در زمینه توسعه دنیای دیجیتال متاورس و دیفای فعالیت میکردند گرد هم آورد. این کنفرانس با هدف ترویج سرمایهگذاری در بلاکچین برگزار شد و نقش داراییهای دیجیتال در اقتصاد دیجیتال را مورد بحث قرار داد.

آلت کوین چیست؟

به طور کلی به همه ارزهای دیجیتال غیر از بیت کوین و اتریوم، آلت کوین میگویند زیرا اکثر ارزهای دیجیتال از یکی از این دو کوین منشعب (Fork) شدهاند. آلت کوینها با ارائه قابلیتهای جدید و کاربردهای اضافی تلاش میکنند خود را از بیت کوین و اتریوم متمایز کنند. اولین آلت کوین Namecoin (NMC) است که در سال ۲۰۱۱ بر اساس کدهای بیت کوین ایجاد شده است. آلت کوینها بر اساس هدف و عملکردشان به چند دسته تقسیم میشوند.

-

- کوینهای مبتنی بر Mining: این آلت کوینها برای تایید تراکنشها و افزودن کوینهای جدید برای عرضه از فرآیند استخراج استفاده میکنند.

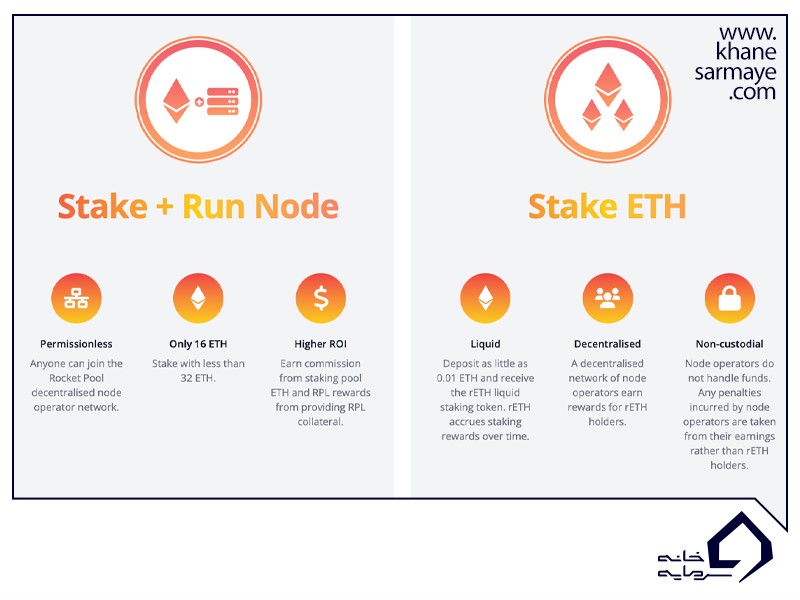

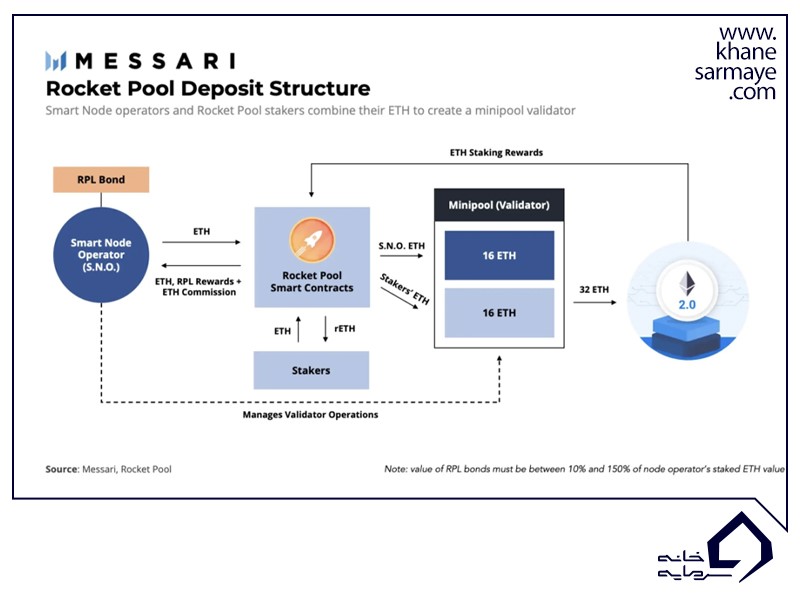

- کوینهای مبتنی بر Staking: این آلت کوینها از فرآیند استکینگ برای تایید تراکنشها و اضافه کردن کوینهای جدید به عرضه، استفاده میکنند. (در فرآیند Staking کوینها میتوانند با قفل یا استک کردن داراییهای خود در شبکه به حفظ امنیت و پایداری بلاکچین کمک کرده و در عوض پاداش دریافت کنند. این فرآیند در شبکههایی با مکانیزم POS امکان پذیر است)

- توکنهای حکومتی: این توکنها به دارندگان حق رای میدهند تا در شکلگیری آینده یک پروژه یا شبکه سهیم باشند.

- کوینهای استیبل: ارزش این کوینها به ارزش داراییهایی مثل ارز فیات، کالاهای گرانبها و ارزهایی دیجیتال پایه متصل میشود تا قیمت آنها ثابت بماند.

تفاوت توکن و کوین چیست؟

تا اینجا آموختیم که کوین چیست و همچنین با مفهوم آلت کوین آشنا شدیم. حال میخواهیم به مقایسه کوین و توکن بپردازیم. کوین و توکن از نظر سختار و کاربرد تفاوت دارند.

- کوین: دارایی دیجیتالی است که بر روی بلاکچین بومی و مستقل خود عمل میکند و معمولا مانند پول به عنوان وسیلهای برای معامله و پرداخت کارمزد تراکنشها استفاده میشود. بیت کوین و اتریوم نمونهای از کوینها هستند.

- توکن: دارایی دیجیتالی است که معمولا بر روی بلاکچین غیربومی خود اجرا می شود. توکنها غالبا بلاکچین مستقل خود را ندارند و برای اجرا نیازمند یک شبکه بلاکچین دیگر هستند. توکنها معمولا برای ارائه عملکردهای خاصی برای یک پلتفرم یا برنامه ایجاد میشوند. همچنین ساخت توکن راحتتر از کوین است.

هر دو گروه کوین و توکن نقشهای مهمی در اکو سیستم کریپتو دارند. با استفاده از کوینها میتوان شبکههایی امن و غیرمتمرکز ایجاد کرد و توکنها به توسعه برنامههای غیرمتمرکز کمک میکنند.

کاربردهای کوین چیست؟

کوینهای کریپتو دارای کاربردهای متنوعی در اقتصاد دیجیتال هستند. در اینجا برخی از روشهای اصلی استفاده از آنها را عنوان میکنیم.

- انتقال پول: کوینهای دیجیتال میتوانند باعث انتقال سریع و کم هزینه پول در سراسر جهان شوند. در واقع کوینهای دیجیتال جایگزین کارآمدی برای سیستمهای بانکی سنتی هستند.

- پرداخت هزینه کالاها و خدمات: از کوینها میتوان برای خرید کالا و خدمات آنلاین و حتی در فروشگاههای فیزیکی که ارزهای دیجیتال را قبول میکنند استفاده کرد.

- سرمایهگذاری: بسیاری از افراد کوینها را به عنوان سرمایهگذاری خریداری میکنند تا بتوانند از افزایش قیمت آنها در طول زمان سود کسب کنند.

- ذخیره ارزش: برخی از کوینهای دیجیتال مانند بیت کوین توسط دارندگان آنها به عنوان یک ذخیره ارزش مشابه طلا، برای حفاظت در برابر تورم و عدم اطمینان اقتصادی در نظر گرفته می شوند.

- مشارکت در سیستم بلاکچین: برخی از کوینها مانند اتریوم برای مشارکت در عملیات بلاکچین از جمله تایید تراکنشها و توسعه برنامههای غیرمتمرکز سیستم دیفای استفاده میشوند.

- استکینگ: در بلاکچینهای مبتنی بر POS، برای حمایت از امنیت و عملیات شبکه میتوان کوینها را استک کرد و در مقابل آن پاداش دریافت کرد.

- خرید NFTها و سایر داراییهای دیجیتال: برای خرید انواع داراییهای دیجیتال نیاز است که در داخل کیف پول، کوین موجود باشد.

- بازیها: از کوینها در صنعت بازیها می توان برای خرید آیتمهای درون بازی یا به عنوان پاداش داخل بازی استفاده کرد.

دلایل اهمیت کوین چیست؟

کوینها نشان دهنده تغییر در نحوه درک و استفاده ما از پول هستند. در اینجا برخی از تاثیراتی که کوینها بر سیستم مالی میگذارند را بررسی میکنیم.

- غیرمتمرکز سازی: کوینها بر روی یک شبکه غیرمتمرکز بلاکچین کار میکنند، به این معنی که توسط هیچ نهاد یا دولتی کنترل نمیشوند. این عدم تمرکز می تواند از دستکاری دولتها و گروهها در شبکه جلوگیری کند.

- دسترسی پذیری: کوینها سهولت دسترسی همگان از هر نقطه دنیا به سیستم مالی را فراهم کردهاند.

- شفافیت: کوینها و فناوری بلاکچین باعث افزایش شفافیت تراکنشها میشوند. تمام تراکنشها در دفتر کل عمومی بلاکچین ثبت میشود و به راحتی قابل تایید است.

- محافظت در برابر تورم: برخی از کوینها به دلیل عرضه محدودی که بر خلاف ارزهای فیات دارند، به عنوان یک پوشش در مقابل تورم بکار میروند.

- نوآوری: فناوری بلاکچین که زیر ساخت کوینهاست، قادر است بسیاری از صنایع دیگر مانند مالی، حقوق و … را متحول کند.

- سرمایهگذاری: کوینهای دیجیتال به یک کلاس جدیدی از داراییها برای سرمایهگذاران تبدیل شدهاند که پتانسیل بازگشت سرمایه (هرچند با ریسک بالا) را دارد.

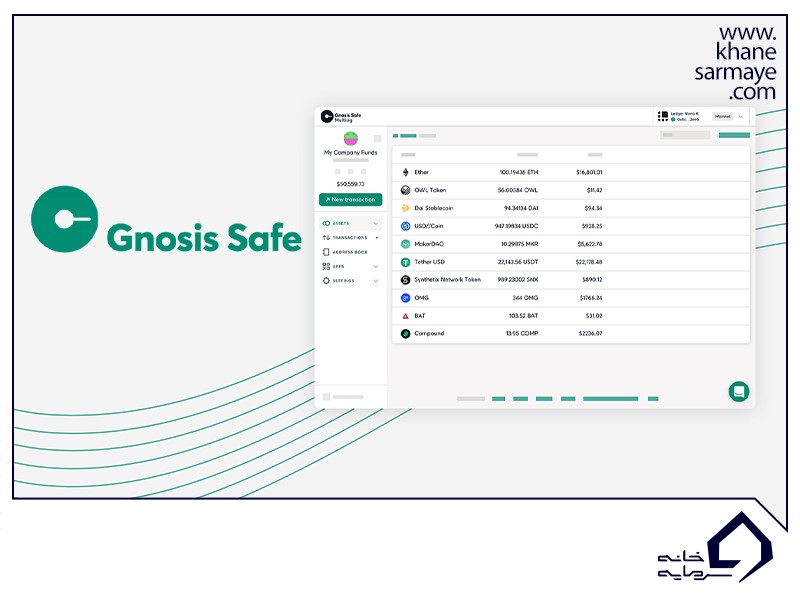

چگونه برای خرید کوین، کیف پول دیجیتال انتخاب کنیم؟

بعد از درک اینکه کوین چیست، ممکن است بخواهید اقدام به خرید کوین کنید اما بهتر است پیش از آن با مراحل انتخاب کیف پول و صرافی دیجیتال آشنا شوید.

مراحل انتخاب یک کیف پول دیجیتال

برای انتخاب یک کیف پول دیجیتالی میتوانید موارد زیر را مورد توجه قرار دهید.

- تعیین نیازهای خود: درنظر بگیرید که میخواهید از کیف پول برای چه کاری استفاده کنید: تراکنشهای روزانه، ذخیرهسازی بلندمدت یا ترکیبی از هر دو. همچنین در نظر بگیرید که میخواهید از کدام کوینها استفاده کنید.

- نوع کیف پول: بین یک کیف پول داغ (کیف پولی نرمافزاری و آنلاین که استفاده از آن راحت است) و کیف پول سرد (کیف پولی سختافزاری و آفلاین که امنیت بیشتری دارد) انتخاب کنید.

- بررسی ویژگیهای امنیتی کیف پول: باید بدانید که آیا به دنبال کیف پولهایی با اقدامات امنیتی قوی مانند تایید دو مرحلهای، پشتیبانی از چند امضا و سیستم پشتیبانی و بازیابی قابل اعتماد هستید یا به چنین ویژگیهای خاصی نیاز ندارید.

- بررسی تجربه کاربری کیف پول: یک کیف پول با رابط کاربری آسان و قابل درک انتخاب کنید. همچنین توجه داشته باشید که با دستگاهها و سیستمهای عامل شما همخوانی داشته باشد.

- بررسی شرایط قانونی کیف پول: اطمینان حاصل کنید کیف پول با قوانین قضایی در حوزه جغرافیایی شما مطابقت داشته باشد تا از مشکلات قانونی جلوگیری شود.

- محدودیتهای معاملاتی: مطمئن شوید که کیف پول مورد نظر از کوینهایی که قصد خرید آن را دارید پشتیبانی میکند. همچنین هزینه کارمزد هر تراکنش را بررسی کنید.

اقدامات امنیتی برای حفاظت از کیف پول دیجیتال

برای جلوگیری از سرقت کیف پول دیجیتال میتوانید اقدامات زیر را انجام دهید.

- استفاده از کیف پول سرد برای امنیت بیشتر

- انتخاب رمزهای عبور قوی و تغییر منظم آنها

- تایید دو مرحلهای

- بروز رسانی نرمافزار کیف پول

- احتیاط در برابر فیشینگ با کلیک نکردن بر روی لینکهای مشکوک

- محافظت از کلیدهای خصوصی و عدم اشتراک گذاری آنها

- استفاده از اینترنت امن هنگام تراکنش

- پشتیبان گیری منظم از کیف پول

- استفاده از صرافیهای دیجیتال معتبر

نتیجهگیری

در پایان، کوینهای دیجیتال نوآوری شگفتی در دنیای مالی و جایگزینی مناسب برای ارزهای سنتی فیات و کالاها در دنیای دیجیتال هستند. فناوری زیربنای کوینها بلاکچین است که روشی امن برای انجام معاملات بدون نیاز به واسطه را فراهم میکند. کوینهای دیجیتال مانند بیت کوین و اتریوم فرصتهای استثنایی را برای سرمایهگذاری فراهم میکنند. همچنین پتانسیل کوینهای دیجیتال برای تغییر چشم انداز مالی انکارناپذیر است.

جفت ارزهای کراس یا جفت ارز متقاطع به ترکیبی از دو ارز غیردلاری اشاره دارد که در بازار فارکس معامله میشوند، در این نوع معاملات دلار آمریکا به عنوان ارز پایه یا ارز مظنه وارد نمیشود. این نوع جفت ارزها به معامله گران این فرصت را میدهند که ارزهای خود را بدون نیاز به تبدیل کردن به دلار آمریکا مستقیما به ارز مورد نظر تبدیل کنند. در بازار فارکس جفت ارز کراس یا متقاطع شامل ترکیبهایی از ارزهای غیردلاری همچون GBP/JPY، EUR/JPY، EUR/CHF و EUR/GBP میشوند. این جفت ارزها برای تعیین قیمت و انجام معاملات از نرخ تبادل بین دو ارز غیردلاری به عنوان مبنا استفاده میکنند. معامله با این جفت ارزها در بازار متلاطم فارکس مزایا و معایب خاص خود را دارد که در ادامه به آنها میپردازیم.

جفت ارزهای کراس چیست؟

جفت ارزهای کراس امکان معامله بین ارزهای غیر دلاری را فراهم میکنند و معامله میتوانند مستقیما ارزهای خود را به یکدیگر تبدیل کنند. با استفاده از جفت ارز متقاطع یا کراس دیگر نیازی نیست برای خرید یک ارز از دلار آمریکا به عنوان ارز مرجع یا اصلی استفاده کنید که این موضوع باعث افزایش معامله بین ارزهای مختلف برای معاملهگران فارکس میشود. به طور مثال در جفت ارز کراس EUR/GBP یورو به عنوان ارز پایه و پوند بریتانیا به عنوان ارز مظنه یا قیمت گذاری شده است. اگر نرخ تبادل برابر 0.8472 باشد، یعنی برای خرید یک یورو نیاز به 0.8472 پوند بریتانیا دارید. به صورت کلی انواع جفت ارزها در بازار فارکس را میتوان به سه دسته اصلی، فرعی یا همان کراس (Minor) و غیرمعمول (Exotic Currency Pairs) تقسیم بندی کرد.

| نوع جفت ارز | نماد به انگلیسی | نماد به فارسی |

|

جفت ارزهای اصلی (Major Currency Pairs) |

EUR/USD | یورو – دلار آمریکا |

| USD/JPY | دلار آمریکا – ین ژاپن | |

| GBP/USD | پوند انگلیس – دلار آمریکا | |

| USD/CHF | دلاری آمریکا – فرانک سوئیس | |

| AUD/USD | دلار استرالیا – دلار آمریکا | |

| USD/CAD | دلار آمریکا – دلار کانادا | |

| NZD/USD | دلار نیوزلند – دلار آمریکا | |

|

جفت ارزهای فرعی (Minor Currency Pairs) |

EUR/GBP | یورو – پوند انگلستان |

| EUR/JPY | یورو – ین ژاپن | |

| EUR/CHF | یورو – فرانک سوئیس | |

| EUR/AUD | یورو – دلار استرالیا | |

| EUR/CAD | یورو – دلار کانادا | |

| EUR/NZD | یورو – دلار نیوزلند | |

| GBP/AUD | پوند انگلیس – دلار استرالیا | |

| GBP/CAD | پوند انگلیس – دلار کانادا | |

| GBP/CHF | پوند انگلیس – فرانک سوئیس | |

| GBP/JPY | پوند انگلیس – ین ژاپن | |

| AUD/CHF | دلار استرالیا – فرانک سوئیس | |

| AUD/NZD | دلار استرالیا – دلار نیوزلند | |

| AUD/JPY | دلار استرالیا – ین ژاپن | |

| AUD/CAD | دلار استرالیا – دلار کانادا | |

| CAD/JPY | دلار کانادا – ین ژاپن | |

| NZD/CAD | دلار نیوزلند – دلار کانادا | |

| NZD/JPY | دلار نیوزلند – ین ژاپن | |

| NZD/CHF | دلار نیوزلند – فرانک سوئیس | |

| CHF/JPY | فرانک سوئیس – ین ژاپن | |

| AUD/MXN | دلار استرالیا – پزو مکزیک | |

| GBP/ZAR | پوند انگلیس – رند آفریقا جنوبی | |

| USD/HKD | دلار آمریکا – دلار هنگ کنگ | |

| جفت ارزهای غیرمعمول

(Exotic Currency Pairs) |

JPY/NOK | ین ژاپن – کرون نروژ |

| NZD/SGD | دلار نیوزلند – دلار سنگاپور | |

| EUR/TRY | یورو – لیر ترکیه |

دلیل اهمیت ترید با جفت ارزهای کراس

ترید با جفت ارزهای کراس به معاملهگران بازار فارکس این امکان را میدهد تا از تغییرات در نرخ ارزها بهرهبرداری کنند و از وابستگی به دلار آمریکا یا سایر ارزهای اصلی رها شوند. در واقع دلیل اصلی اهمیت ترید با جفت ارز کراس این است که بسیاری از کشورها و اقتصادها به دلار آمریکا وابسته هستند و برای خرید کالاهای ضروری همچون نفت و کالاهای کشاورزی ابتدا باید ارز ملی خود را به دلار آمریکا تبدیل کنند که این امر باعث میشود تغییرات در ارزش دلار آمریکا بر بسیاری از اقتصادها تاثیرگذار باشد. همچنین بسیاری از معامله گران بازار فارکس برای اینکه به پرتفوی معاملاتی خود در این بازار تنوع بدهند از جفت ارز کراس یا متقاطع استفاده میکنند. جفت ارزهای متقاطع امکان معامله با اختلاف نرخ بهره بالا را فراهم میکنند، با فروش ارز کشوری که دارای نرخ بهره پایینتر است در برابر ارز کشوری که دارای نرخ بهره بالاتری است، معاملهگران میتوانند از اختلاف نرخ بهره سود به دست آورند.

نحوه محاسبه جفت ارز کراس

برای محاسبه قیمتهای Bid و Ask برای جفت ارزهای کراس، ابتدا نیاز است قیمتهای Bid و Ask برای جفت ارزهای مرتبط با استفاده از دلار آمریکا را بدست آورید. به عنوان مثال اگر میخواهید قیمت Bid و Ask برای جفت ارز GBP/JPY (ین ژاپن/ پوند) انگلیس را محاسبه کنید، ابتدا قیمت Bid و Ask برای جفت ارز GBP/USD و جفت ارز USD/JPY را بیابید. سپس با ضرب قیمت Bid جفت ارز GBP/USD در قیمت Bid جفت ارز USD/JPY، میتوانید قیمت Bid برای جفت ارز GBP/JPY را محاسبه کنید. همچنین با ضرب قیمت Ask جفت ارز GBP/USD در قیمت Ask جفت ارز USD/JPYبه راحتی میتوانید قیمت Ask برای جفت ارز GBP/JPY را به دست آورید. یک مثال عددی برای محاسبه قیمتهای Bid و Ask برای جفت ارز GBP/JPY به شرح زیر است:

- قیمت Bid و Ask برای جفت ارز GBP/USD:

- GBP/USD Bid: 1.5630

- GBP/USD Ask: 1.5635

- قیمت Bid و Ask برای جفت ارز USD/JPY:

- USD/JPY Bid: 89.38

- USD/JPY Ask: 89.43

حالا میتوانیم قیمتهای Bid و Ask برای جفت ارز GBP/JPY را محاسبه کنیم:

- قیمت Bid برای جفت ارز GBP/JPY: میتوانیم قیمت Bid جفت ارز GBP/USD (1.5630) را در قیمت Bid جفت ارز USD/JPY (89.38) ضرب کنیم:

Bid GBP/JPY = 1.5630 * 89.38 = 139.9314

- قیمت Ask برای جفت ارز GBP/JPY: میتوانیم قیمت Ask جفت ارز GBP/USD (1.5635) را در قیمت Ask جفت ارز USD/JPY (89.43) ضرب کنیم:

Ask GBP/JPY = 1.5635 * 89.43 = 139.9947

بنابراین قیمت Bid برای جفت ارز GBP/JPY حدوداً 139.9314 و قیمت Ask برای همین جفت ارز حدوداً 139.9947 است. این اعداد نمایانگر قیمتهای Bid و Ask برای جفت ارز GBP/JPY در بازار فارکس هستند.

فرصتهای معاملاتی با جفت ارزهای کراس

جفت ارز کراس ارزهایی هستند که بدون دلار آمریکا در ترکیب خود معامله میشوند، این نوع جفت ارزها به دلایل مختلف معمولا در بازار فارکس فرصتهای معاملاتی بیشتری ایجاد میکنند. با توجه به ویژگیهای خاص این نوع جفت ارزها معامله با آنها میتواند برای تریدرها فرصتهای معاملاتی بیشتری در محیطهای بازار مختلف ایجاد کند که این موقعیت باعث سود بیشتری میشود. به صورت کلی فرصتهای معاملاتی با جفت ارزهای کراس در شرایط زیر بیشتر است:

- روند آرام تر: جفت ارز کراس عمدتا بدون تاثیر مستقیم دلار آمریکا هستند، این امر باعث میشود که روند آنهاآرامتر و منظم تر باشد و اغلب از اسپایکها و تغییرات ناگهانی کمتری رنج برود.

- فرصتهای معاملاتی مستقل: جفت ارزهای متقاطع به شما اجازه میدهند تا در ترندها و فرصتهای معاملاتی مستقل از دلار آمریکا معامله کنید. به عبارت دیگر وقتی دلار آمریکا در یک روند نامعلوم است شما همچنان میتوانید فرصتهای معاملاتی با جفت ارز کراس ارزیابی کنید.

- اسپرد متفاوت: بستگی به بروکر معاملاتی اسپرد برای جفت ارز کراس ممکن است کمتر از جفت ارزهای دلاری اصلی باشد. این به معنای ارزان تر بودن معاملات و کاهش هزینههای مرتبط با معاملات فارکس است.

استفاده از کراس ها در مبادله جفتهای اصلی

استفاده از جفت ارزهای کراس در معامله جفت ارزهای اصلی میتواند به معامله گرها این بازار مالی کمک کند تا تصمیمات تجاری بهتری بگیرند و در این بازار پر نوسان با سرمایه گذاری روی جفت ارز کراس در فضایی آرام تر سود به دست آورند. با درک و استفاده مناسب از جفت ارز کراس در معاملات فارکس میتوانید به عنوان یک تریدر حرفهای تصمیمات مناسب تری در بازار فارکس بگیرید و از فرصتهای معاملاتی متنوع تر بهرهمند شوید.

- تحلیل قدرت نسبی: با بررسی نمودارهای جفت ارز کراس میتوانید قدرت نسبی هر جفت ارز اصلی را درک کنید. به عنوان مثال اگر نمودار جفت ارز کراس یورو به پوند (EURGBP) نشان دهد که پوند نسبت به یورو تقویت مییابد، این میتواند به شما نشان دهد که جفت ارز پوند به دلار (GBPUSD) به جای یورو به دلار (EURUSD) را انتخاب کنید.

- تصمیمات تجاری بر اساس وضعیت جفت ارز کراس: اگر شما معتقد به روند خاصی در بازار هستید مثلاً تغییرات معکوس قیمت دلار آمریکا میتوانید به تحلیل جفت ارز کراس بپردازید. برای مثال اگر میخواهید با تعداد معاملات محدودی مشغول به فعالیت شوید، میتوانید به سراغ جفت ارز کراس مرتبط همچون EUR/CHF یا CHF/JPY برای معامله بروید.

- تاثیر جفت ارز کراس بر جفت ارزهای اصلی: جفت ارز کراس میتوانند تاثیر مستقیمی بر جفت ارزهای اصلی داشته باشند. به عنوان مثال اگر بانک مرکزی آمریکا تصمیم به افزایش نرخ بهره دارد و باعث میشود دلار آمریکا قدرت بیشتری پیدا کند، این ممکن است به تعداد زیادی معاملات جفت ارزهای اصلی تاثیر بگذارد. اگر دلار به ین (USD/JPY) به سبب این تصمیم افزایش کند، ممکن است باعث افزایش جفت ارز کراس یورو به ین (EUR/JPY) شود.

مزایا و معایب جفت ارزهای کراس

استفاده از جفت ارز کراس همچون سایر جفت ارزهای بازار مالی فارکس مزایا و معایب خاص خود را دارد که معامله گران با مشخص کردن اهداف و استراتژی معاملاتی خود میتوانند از این جفت ارزها استفاده کنند. به صورت کلی مهمترین مزایا و معایب جفت ارزهای متقاطع یا کراس به شرح زیر است:

مزایا

- آسان ترین راه برای معامله در بازار فارکس: جفت ارزهای متقاطع به تجارت بینالمللی و پرداختهای بینالمللی اعتبار میدهند. با استفاده از این جفت ارزها افراد و شرکتها میتوانند به راحتی و بدون نیاز به تبدیل ارزهای ملی به دلار آمریکا، تراکنشهای خارجی را انجام دهند.

- کاهش هزینهها: از آنجا که تراکنشهای ارز متقاطع نیازی به تبدیل ارز به دلار ندارند، هزینههای تبدیل ارز و کارمزدهای مرتبط با آن کاهش مییابد. این امر باعث میشود که تراکنشها ارزانتر و پرسودتر باشد.

- سهولت در تبدیل ارز: با جفت ارزهای متقاطع، افراد میتوانند به سادگی ارز یک کشور را به ارز دیگر تبدیل کنند. این امر به خصوص مهم است زمانی که نیاز به تبدیل ارزها به منظور سرمایهگذاری یا تجارت دارید.

- مدیریت ریسک در معاملات بلند مدت: بسیاری از معامله گران در بازار فارکس برای کاهش ریسک معاملاتی خود در اهداف بلند مدت به سراغ جفت ارزهای متقاطع میروند.

- تنوع در تراکنشها: وجود جفت ارزهای متقاطع به تریدرها این امکان را میدهد تا در بازارهای مختلفی معامله کنند و پرتفوی معاملاتی خود را متنوع کنند. این تنوع باعث میشود که ریسکهای مرتبط با تکیه بر یک جفت ارز کاهش یابد.

- افزایش نوآوری و انعطافپذیری: تراکنشهای ارز متقاطع به تریدرها انعطافپذیری بیشتری در معاملات فارکس میدهند و امکان استفاده از روشها و استراتژیهای مختلف را فراهم میکنند.

- رقابتیتر شدن بازار: بازار فارکس رقابتیتر میشود و نیروی خرید و فروش بهبود مییابد. این امر باعث میشود که نرخ ارزها به شفافیت بیشتری دست یابد و تاثیرات بزرگتری بر ارزش ارزها داشته باشد.

معایب

- کمترین نقدینگی: جفت ارزهای متقاطع معمولا دارای حجم معاملات کمتری نسبت به جفت ارزهای اصلی هستند. این میتواند به معنای انتشار اسپرد بالا و کوتاهتر شدن ساعات معاملاتی باشد که ممکن است منجر به اختلاف بیشتری بین قیمت Bid و Ask شود.

- مشکلات در معاملات کوتاه مدت: به صورت کلی جفت ارز کراس برای معاملههای کوتاه مدت مناسب نیست و در زمان کوتاه معامله گر را به سود چشمگیری نمیرساند.

- شکل گیری نمودارهای نامعمول: برخی از جفت ارزهای متقاطع دارای نمودارهای نامعمول هستند که ممکن است تحلیل تکنیکال آنها را مشکل کند. این نمودارها معمولا نقاط ورود و خروج مشخصی ندارند و تحلیل آنها برای تریدرها مشکل میسازد.

سخن پایانی

جفت ارزهای متقاطع در بازار فارکس یک ابزار مفید و کاربردی برای تریدرها و شرکتهایی است. ترید جفت ارزهای متقاطع میتواند برای معامله تازه کار بازار فارکس چالشهایی ایجاد کند، استفاده از این جفت ارزهای کراس در معاملات فارکس باید با دانش و تجربه کافی انجام شود تا در زمان مشخص معامله گر را به سود مورد نظر برساند.

سوالات متداول

جفت ارز کراس دو ارز را نشان میدهد که دلار آمریکا در معاملات آنها نقش ندارد. از جمله مهمترین جفت ارزهای کراس میتوان به EUR/JPY، EUR/GBP و EUR/AUD اشاره کرد.

ترید جفت ارز کراس میتواند به شما امکان ایجاد فرصتهای معاملاتی بیشتری را بدهد. دلیل تنوع بیشتر جفت ارز کراس و ایجاد موقعیتهای معاملاتی بیشتر در شرایط مختلف بازار از جمله مزیتهای این جفت ارزها است. همچنین جفت ارز کراس معمولا نوسان کمتری دارد.

تحلیل جفت ارز کراس میتواند به معامله گر کمک کند تا قدرت نسبی هر جفت ارز اصلی را بیابید. به عنوان مثال اگر جفت ارز کراس نشان دهد که یک ارز نسبت به دیگری قدرت بیشتری دارد، میتوانید این اطلاعات را برای تصمیمگیری بهتر در مورد جفت ارزهای اصلی مورد استفاده قرار دهید.

ارزهای دیجیتال امروزه به بخش جدایی ناپذیر چشم انداز مالی امروز تبدیل شده اند. یکی از این ارزهای دیجیتال که در این اقیانوس گسترده مالی غیرمتمرکز موج بلندی ایجاد کرده، آربیتروم است که با هدف انجام معاملات و مدیریت معاملات تجاری بین المللی به شکلی شفاف ایجاد شده است. ARB در چشم انداز دیجیتالی که به سرعت در حال تحول است، نمادی از پیچیدگی های تکنولوژیکی است که اصول رمزنگاری را با دنیای مالی ترکیب می کند. آربیتروم یکی از لایه های دوم اتریوم (Ethereum Layer 2) بوده که برای افزایش مقیاس پذیری و کاهش هزینه ها طراحی شده است.

ارز دیجیتال آربیتروم یا ARB چیست؟

آربیتروم نوعی ارز دیجیتال یا مجازی است که از سیستم رمزنگاری برای امنیت بالا استفاده می کند. درحالی که منشأ دقیق و توسعه دهندگان ARB خیلی واضح و مشخص نیست، هدف از ایجاد آن برای پیشبرد اصل تمرکززدایی بوده است؛ همان هدفی که بیشتر ارزهای دیجیتال براساس آن ساخته شده اند.

برخلاف ارزهای سنتی که مؤسسات مالی متمرکز کنترل و تنظیم می کنند، آربیتروم روی یک پلتفرم غیرمتمرکز عمل می کند. این تمرکز نداشتن به این معناست که هیچ نهاد، دولت یا نهاد واحدی بر عملیات یا ارزش خود کنترل ندارد. درعوض عملکرد و ارزش آن به کمک عوامل بی شماری از جمله تقاضای کاربر، پیشرفت های تکنولوژیکی و پویایی بازار تعیین می شود.

چرا نام ARB برای توکن ارز دیجیتال آربیتروم انتخاب شد؟

مانند بسیاری از ارزهای دیجیتال، نام گذاری یک توکن از عملکرد، فلسفه ای که در آن گنجانده شده است یا از فناوری استفاده شده ناشی می شود؛ درحالی که منطق دقیق نام «ARB» مستلزم بررسی عمیق در کاغذ سفید و اسناد اساسی آن است، احتمالاً که سازندگان آن می خواستند آن را نه تنها از نظر نام، بلکه از نظر عملکرد و تأثیر برجسته نشان دهند.

ویژگی های منحصر به فرد ARB

در چشم انداز وسیع ارزهای دیجیتال، چه چیزی آربیتروم را متمایز می کند؟ هر ارز دیجیتال با ویژگی های منحصربه فرد خود، هم از نظر زیرساخت فنی و هم از نظر کاربرد مورد نظر تعریف می شود. ارز دیجیتال آربیتروم نیز از این قاعده مستثنا نیست.

از نقطه نظر فنی، ARB از الگوریتم های رمزنگاری خاصی استفاده می کند که آن را از سایر ارزها متمایز خواهد کرد. این الگوریتم ها پایه هایی هستند که امنیت، سرعت و قابلیت اطمینان تراکنش ها را تضمین می کنند. علاوه بر این، کارایی این الگوریتم ها میزان مصرف انرژی فرایند استخراج را نیز تعیین می کند، موضوعی مهم در دنیای ارزهای دیجیتال به دلیل نگرانی های زیست محیطی.

ارز دیجیتال آربیتروم با در نظر گرفتن کاربرد خاصی ایجاد شد؛ برای مثال درحالی که بیت کوین به عنوان یک سیستم نقدی دیجیتال همه منظوره توسعه یافته بود، ارزهای دیجیتال دیگر مانند اتریوم قراردادهای هوشمند را وارد دنیای دیجیتال کردند. ارز دیجیتال آربیتروم نیز ویژگی هایی دارد که به طور خاص به نیازها و چالش های خاصی پاسخ می دهد.

مزایای استفاده از این ارز، مستقیم با ویژگی های منحصربه فرد آن مرتبط است؛ برای مثال اگر ARB زمان تراکنش های سریع تری را در مقایسه با سایر ارزهای دیجیتال ارائه دهد، برای برنامه هایی که نیاز به پردازش سریع دارند ایده آل خواهد بود. اگر ارز دیجیتال آربیتروم ویژگی های حریم خصوصی پیشرفته تری ارائه می دهد، می تواند ارز انتخابی برای کاربرانی باشد که امنیت حریم خصوصی برای آن ها در اولویت قرار دارد.

مزایا و معایب ارز دیجیتال آربیتروم چیست؟

مزایا

- دسترسی آسان و سرعت تراکنش ها: ارز دیجیتال آربیتروم به کاربران این امکان را می دهد تا تراکنش های مالی را به سرعت و به صورت آنلاین انجام دهند.

- کاهش هزینه های تراکنش: تراکنش های ارز دیجیتال ARB معمولاً هزینه های پایین تری از تراکنش های بانکی سنتی دارد.

- امنیت: تکنولوژی بلاک چین که ارز دیجیتال آربیتروم از آن استفاده می کند، به عنوان یک سیستم امنیتی بسیار قوی شناخته می شود.

- وابسته نبودن به بانک ها و دولت ها: این ارز به کاربران امکان انجام تراکنش های مالی بدون نیاز به بانک ها یا دولت ها را می دهد.

معایب

- نوسانات قیمت: ارز دیجیتال آربیتروم به دلیل نبود پشتوانه های فیزیکی و نوسانات قیمتی قابل توجه، با مخاطرات مالی همراه است.

- نبود حفاظت قانونی: این ارز دیجیتال هنوز تحت نظارت و قوانین دقیقی قرار نگرفته است که می تواند به مشکلات حقوقی منجر شود.

- حفظ نشدن حریم خصوصی: تراکنش های ارز دیجیتال ARB معمولاً در یک بلاک چین عمومی ثبت می شوند و می توانند حریم خصوصی کاربران را با خطر مواجه کنند.

- کمبود پشتوانه های فیزیکی: ارز دیجیتال آربیتروم فاقد پشتوانه های فیزیکی مثل طلا یا ارز ملی است که می تواند مخاطرات مرتبط با استقرار آن ها را افزایش دهد.

صرافی هایی ارز دیجیتال آربیتروم

ارز دیجیتال ARB را می توان در صرافی های بین المللی زیر خرید و فروش کرد:

- بایننس

- بای بیت

- بیتمکس

- پولونیکس

- کوکوین و اوکی اکس

همچنین امکان مبادله این توکن در صرافی های ایرانی رمزینکس، بیت برگ، بیت 24، رابکس و پول نو وجود دارد.

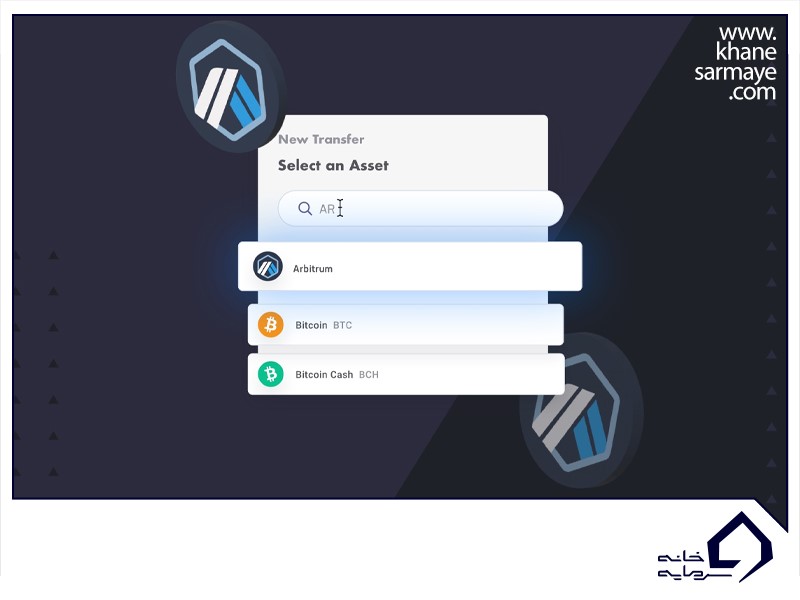

کیف پول های آربیتروم

کیف پول های مختلفی برای ذخیره ارز دیجیتال ARB در دسترس است که از محبوب ترین آن ها می توان به موارد زیر اشاره کرد:

- تراست ولت

- متامسک

چه عواملی بر قیمت توکن ARB تأثیر می گذارند؟

- عرضه و تقاضا: اصل اساسی اقتصادی عرضه و تقاضا، تعیین کننده اصلی ارزش هر چیزی از جمله ارزهای دیجیتال است.

- احساسات بازار: اخبار، رسانه های اجتماعی و درک عمومی عموم مردم می توانند تا حد زیادی بر قیمت ارزهای دیجیتال تأثیر بگذارند. اخبار مثبت می تواند منجر به افزایش قیمت شود، درحالی که اخبار منفی منجر به کاهش شدید خواهد شد.

- اخبار نظارتی: برای مثال، اگر یک دولت ناگهان یک ارز دیجیتال را غیرقانونی کند، ممکن است با خروج معامله گران از آن بازار، ارزش این ارز به شدت کاهش یابد.

- تغییرات و نوآوری های تکنولوژیکی: ارتقای پلتفرم، مسائل امنیتی یا ظهور ویژگی های جدید می تواند بر قیمت ها تأثیر بگذارد.

- دستکاری بازار: «نهنگ ها» یا دارندگان بزرگ توکن های ارزهای دیجیتال، ظرفیت دستکاری در ارزش گذاری ارز را دارند. بر این اساس، ارزش ارزهای دیجیتال می تواند تحت تأثیر اقدامات عمدی انجام شده توسط این دارندگان قرار گیرد.

- رقابت: اگر پلتفرم ها یا توکن های مشابه دیگر جذابیت پیدا کنند، می تواند بر تقاضا و متعاقباً بر قیمت ARB تأثیر بگذارد.

- عوامل اقتصادی: رویدادهای کلان مانند رکود اقتصادی، بحران های مالی، یا تغییرات قابل توجه در بازارهای مالی سنتی می توانند تأثیری بر بازارهای ارزهای دیجیتال داشته باشند.

تفاوت ارز دیجیتال آربیتروم با سایر ارزهای دیجیتال

هر ارز دیجیتال ویژگی های منحصربه فردی دارد و آربیتروم نیز از این قاعده مستثنا نیست. برای درک واقعی ارزش ارز دیجیتال آربیتروم، مقایسه آن با دیگر ارزهای دیجیتال اهمیت زیادی دارد؛ برای مثال بیت کوین را در نظر بگیرید که اغلب به آن «استاندارد طلایی» ارزهای دیجیتال می گویند.

پیشنهاد ارزش اولیه بیت کوین در ماهیت غیرمتمرکز آن و محدودیت آن به 21 میلیون سکه است که سبب کاهش تورم می شود. اگر آربیتروم عرضه نامحدود یا سقف متفاوتی داشته باشد، اساساً در مدل اقتصادی خود متفاوت خواهد بود. علاوه بر این، سرعت تراکنش، هزینه ها و مکانیسم توافق (اثبات کار، اثبات سهام و غیره) ARB را از بیت کوین بیشتر متمایز می کند.

در مقایسه می توان اتریوم مفهوم برنامه های کاربردی غیرمتمرکز و قراردادهای هوشمند را معرفی کرد. اگر ARB عملکردهای مشابهی را ارائه می دهد، چگونه مزیت رقابتی دارد؟ آیا پلتفرم بهتری برای توسعه دهندگان ارائه می دهد یا اجرای قراردادها را به روشی که اتریوم قادر به انجام آن نیست ساده سازی می کند؟

علاوه بر این، در نظر گرفتن اکوسیستم گسترده تر ضروری است. ادغام ARB در سیستم های موجود چقدر آسان است؟ آربیتروم وارد چه مشارکت ها یا همکاری هایی شده است و چگونه ارزش پیشنهادی خود را افزایش می دهند؟ این عوامل نقش مهمی در تعیین موقعیت ARB در سلسله مراتب ارزهای دیجیتال دارند.

دریای وسیع ارزهای رمزپایه دارای تعداد بی شماری بازیکن است که هرکدام ویژگی ها، ویژگی ها و ارزش های پیشنهادی منحصربه فردی دارند. در این پانوراما،این ارز چگونه خود را متمایز می کند؟ می توان با نگاهی به زیرساخت های فناوری آن شروع کرد.

اگراین ارز از الگوریتم اجماع متمایز از اثبات کار یا اثبات سهام رایج استفاده کند، ممکن است مزایایی در بهره وری انرژی، سرعت تراکنش یا امنیت ارائه دهد؛ برای مثال ارزهای دیجیتال مانند XRP ریپل یا لومن استلار از روش های اجماع منحصربه فردی استفاده می کنند که آن ها را از بیت کوین متمایز می کند.

یکی دیگر از عوامل مهم، ابزار ذاتی آربیتروم است. درحالی که بیت کوین خود را به منزله «طلای دیجیتال» تثبیت کرده و اتریوم به عنوان یک پلتفرم برای برنامه های غیرمتمرکز است،این ارز چه نقش منحصربه فردی ایفا می کند؟ اگر ARB برای یک جایگاه خاص طراحی شده باشد، مانند chainlink برای اوراکل های غیرمتمرکز یا VeChain برای مدیریت زنجیره تأمین، می تواند هویتی متمایز ایجاد کند.

عملکرد بازار یکی دیگر از نقاط قابل توجه برای مقایسه است. درحالی که نوسانات قیمت مشخصه بارز دنیای کریپتو است، مشاهده چگونگی نرخ کرایه آربیتروم در زمان اوج و پایین بودن بازار در مقایسه با همتایان خود می تواند بینشی درباره ثبات و اعتماد سرمایه گذاران ارائه دهد.

درنهایت، در نظر گرفتن جامعه توسعه و مشارکت ها می تواند محوری باشد. یک اکوسیستم توسعه دهنده قوی و همکاری با نهادهای برجسته می تواند ARB را در بازاری مملو از پیشنهاد های عمومی یا اضافی متمایز کند.

آربیتروم به عنوان سرمایه گذاری

دنیای ارزهای دیجیتال برای سرمایه گذاران یک بازار مالی وسوسه انگیز با توجه به افزایش (و گاهی اوقات کاهش) قیمتی که بسیاری از سکه ها تجربه کرده اند خواهد بود. با این حال، سرمایه گذاری در ارزهای دیجیتال، از جمله آربیتروم ، به آگاهی دقیقی از پتانسیل ها و خطرات آن نیاز دارد.

از نقطه نظر سرمایه گذاری، عملکرد تاریخی ARB می تواند بینش هایی را ارائه دهد. آیا نرخ ارز دیجیتال آربیتروم رشد ثابتی را نشان داده است؟ آیا نقطه اوج ها و پسرفت هایی وجود داشته است؟ درحالی که عملکرد گذشته هیچ شاخصی از نتایج آینده نیست، نگاهی اجمالی به ارز دیجیتال آربیتروم، ثبات بازار در مورد ARB را ارائه می دهد.

فراتر از داده های تاریخی، سرمایه گذاران باید ارزش ذاتی ARB را درک کنند. ارز دیجیتال آربیتروم چه مشکلی را حل می کند و در مقایسه با راه حل های دیگر چقدر به آن مشکل رسیدگی خواهد کرد؟ هرچه یک ارز دیجیتال در جایگاه خود کاربردی تر باشد، احتمال موفقیت آن در بلندمدت بیشتر است.

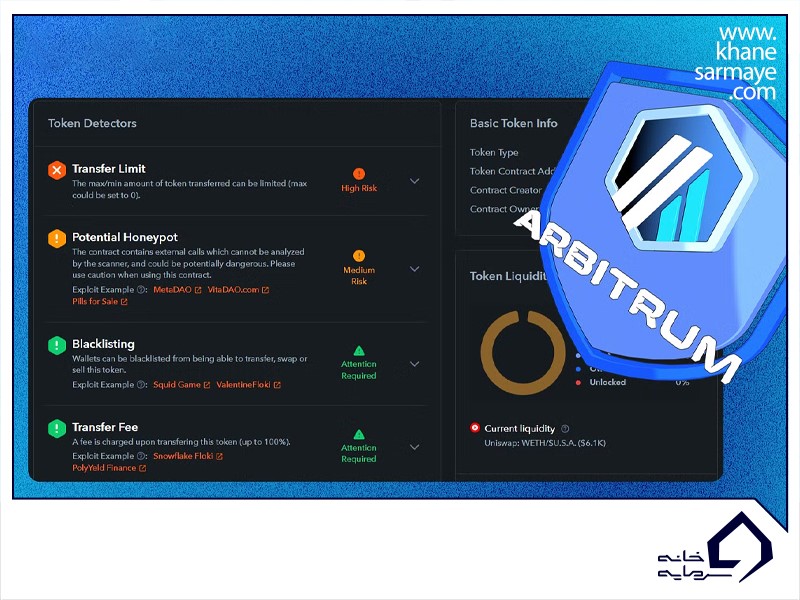

با این حال، دنیای ارزهای دیجیتال مملو از خطرات است. آسیب پذیری های تکنولوژیکی، چالش های نظارتی، دست کاری های بازار و رقابت همگی می توانند بر ارزش ARB تأثیر بگذارند. علاوه بر این، مانند همه ارزهای دیجیتال، قیمت ARB ممکن است در معرض حدس و گمان قرار گیرد و افزایش یا کاهش پیدا کند.

برای سرمایه گذاران ضروری است که نه تنها مزایا، بلکه از خطرات مربوطه نیز آگاه باشند. قبل از ورود به دنیای ARB یا هر سرمایه گذاری در ارزهای دیجیتال، یک تصمیم کاملاً آگاهانه، که با تحقیقات کامل و شاید مشورت با مشاوران مالی تقویت می شود، بسیار مهم است.

کاربردهای ارز دیجیتال ARB چیست؟

ارز دیجیتال ARB توکن پروتکل آربیتروم است و در اصل برای تراکنش های درون لایه (Layer 2) در شبکه اتریوم استفاده می شود. کاربردهای اصلی ارز دیجیتال ARB عبارت اند از:

- انجام تراکنش های سریع و ارزان: آربیتروم به عنوان یک لایه دوم توانایی انجام تراکنش های بلاک چین با سرعت بالا و کارمزدهای پایین را فراهم می کند. این امر به کاربران امکان می دهد تا تراکنش های اتریوم خود را سریع تر و با هزینه های کمتر انجام دهند.

- دسترسی به اکوسیستم های دیجیتال: ارز دیجیتال ARB می تواند به کاربران اجازه دهد به اکوسیستم های دیجیتال مختلفی دسترسی داشته باشند، از جمله بازی ها، تبادل های دیجیتال و بسیاری از دیگر سرویس ها و پروژه ها.

قیمت گذاری و ارزش گذاری ارز دیجیتال آربیتروم

آشنایی با پویایی قیمت ARB یا هر ارز دیجیتال در این زمینه، مستلزم فرو رفتن در تعامل عرضه، تقاضا، احساسات بازار و عوامل خارجی است. بنابراین، قیمت 1 سکه ARB چگونه تعیین می شود؟

تعادل عرضه و تقاضا اساسی است. اگر ARB یک عرضه محدود داشته باشد، مانند 21 میلیون بیت کوین، اصل کمبود می تواند ارزش آن را با افزایش تقاضا افزایش دهد. از سوی دیگر، اگر عرضه ARB کشش بیشتری داشته باشد، ارزش آن ممکن است بیشتر تحت تأثیر میزان مطلوبیت و پذیرش آن باشد.

احساسات بازار یکی دیگر از عوامل مؤثر است. اخبار، پیشرفت های نظارتی، پیشرفت های تکنولوژیکی یا حتی روندهای رسانه های اجتماعی می توانند به شدت آگاهی عمومی را تحت تأثیر قرار دهند، اعتماد به ARB را تقویت کنند یا آن را کاهش دهند؛ برای مثال، یک اعلامیه مثبت درباره پذیرش ARB توسط یک شرکت بزرگ می تواند تقاضای آن را یک شبه افزایش دهد.

علاوه بر این، محیط اقتصادی گسترده تر نیز نقش دارد. در طول رکود اقتصادی یا بی ثباتی بازار مالی، دارایی های جایگزین مانند ارزهای دیجیتال ممکن است به عنوان پوششی در برابر نوسانات بازار سنتی جذاب تر شوند.

یکی دیگر از عناصر قابل توجه در قیمت گذاری ARB، همبستگی آن با دیگر ارزهای دیجیتال اصلی است. اگر زمانی که قیمت بیت کوین افزایش پیدا کند، قیمت ARB نیز افزایش می یابد، این نشان دهنده یک همبستگی قوی است که آربیتروم را مستعد روندهای گسترده تر بازار کریپتو می کند.

خرید ارز دیجیتال آربیتروم

ورود به دنیای آربیتروم با دستیابی به ارز دیجیتال آغاز می شود، اما چگونه می توان آن را دنبال کرد؟ این فرایند اغلب به در دسترس بودن این ارز و مرحله آن در چرخه حیات کریپتو بستگی دارد.

برای ارزهای رمزپایه تثبیت شده، صرافی های بزرگی مانند Binance، Coinbase یا Kraken اغلب آن ها را فهرست می کنند. اگر این ارز در چنین پلتفرم هایی در دسترس باشد، خرید آن به سادگی ایجاد یک حساب کاربری، انجام فرایند تأیید، واریز ارز فیات یا ارز دیجیتال دیگر و سپس اجرای یک سفارش خرید برای آربیتروم است.

با این حال، اگر ARB نسبتاً جدید است یا هنوز در صرافی های اصلی فهرست نشده است، ممکن است در صرافی های غیرمتمرکز (DEX) یا از طریق عرضه اولیه سکه (ICO) یا فروش توکن در دسترس باشد. DEX ها که غیرمتمرکز هستند، ممکن است طیف وسیع تری از توکن ها را ارائه دهند، اما ممکن است به دلیل نبود مقررات با خطرات بیشتری همراه باشند.

از سوی دیگر، ICO ها اجازه می دهند تا قبل از ورود به صرافی، توکن هایی را خریداری کنند که اغلب با تخفیف همراه است. با این حال، این رویکرد مجموعه ای از خطرات خود را داشته و نیازمند دقت لازم است. یکی دیگر از عواملی که باید در نظر بگیرید روش های پرداخت است.

برخی از پلتفرم ها ممکن است امکان خرید با کارت اعتباری، برخی دیگر نقل و انتقالات بانکی را فراهم کنند و برخی ممکن است فقط بیت کوین یا اتریوم را به عنوان یک وسیله خرید مجاز کنند.

درنهایت، امنیت باید در درجه اول اهمیت قرار گیرد. اطمینان از به کارگیری صرافی های معتبر، فعال کردن احراز هویت دومرحله ای و آگاهی از هزینه های تراکنش، همه اجزای حیاتی سفر خرید آربیتروم هستند.

این بخش ها پایه ای برای ایجاد آگاهی از آربیتروم، جایگاه آن در اکوسیستم گسترده تر ارزهای دیجیتال و بینش های عملی برای کاربران و سرمایه گذاران فراهم می کنند.

ذخیره سازی ارز دیجیتال آربیتروم

وقتی صحبت از ارزهای دیجیتال به میان می آید، امنیت دارایی های شما بسیار مهم است. برخلاف ارزهای سنتی که یک بانک وجوه شما را تضمین می کند، در دنیای ارز دیجیتال، مسئولیت مستقیم بر عهده دارنده آن است؛ بنابراین چگونه می توان از ذخیره سازی ایمن ARB اطمینان حاصل کرد؟

اولاً، شناخت کیف پول ها ضروری است. کیف پول های رمزنگاری ابزارهای دیجیتالی هستند که به شما امکان ذخیره، ارسال و دریافت ارزهای دیجیتال را می دهند. دو نوع اصلی وجود دارد: کیف پول گرم و کیف پول سرد.

کیف پول های داغ به اینترنت متصل هستند و شامل کیف پول دسکتاپ، کیف پول موبایل و کیف پول آنلاین می شوند. آن ها به ویژه برای معامله گران یا کسانی که نیاز به دسترسی مکرر به وجوه خود دارند، راحتی را ارائه می دهند. با این حال، این اتصال مداوم به اینترنت آن ها را در برابر هک آسیب پذیر می کند.

از سوی دیگر، کیف پول های سرد آفلاین هستند و شامل کیف پول سخت افزاری و کیف پول کاغذی می شوند. کیف پول سخت افزاری یک دستگاه فیزیکی است که تا حدودی شبیه درایو USB است که درصورت لزوم می تواند به رایانه متصل شود.

از آنجا که بیشتر اوقات آفلاین است، یک لایه امنیتی اضافی ارائه می دهد. کیف پول کاغذی شامل یادداشت کردن کلیدهای خصوصی روی کاغذ است که سپس به طور ایمن ذخیره می شود.

هنگام انتخاب کیف پول برای ARB مطمئن شوید که از ارز دیجیتال خاص پشتیبانی می کند. علاوه بر این، همیشه کلیدهای خصوصی خود را امن نگه دارید. از دست دادن دسترسی به این کلیدها به معنای از دست دادن خود ارز برای همیشه است.

تیم توسعه دهنده ارز دیجیتال آربیتروم

آشنایی با چشم انداز، مجموعه مهارت ها و سابقه تیم ارز دیجیتال می تواند بینش ارزشمندی درباره پتانسیل آینده آن ارائه دهد. از این گذشته، موفقیت یک ارز دیجیتال تنها مبتنی بر فناوری نیست، بلکه براساس افرادی است که توسعه و پذیرش آن را هدایت می کنند.

تیم مؤسس ARB، همراه با مشاوران و شرکای خود، طرحی از اعتبار و جاه طلبی پروژه ارائه می دهند. آیا آن ها در پروژه های رمزنگاری موفق دیگری مشارکت داشته اند؟ آیا آن ها دارای مجموعه مهارت های متنوعی هستند که تخصص در فناوری بلاک چین، امور مالی، بازاریابی و انطباق با مقررات را ترکیب می کند؟

شفافیت تیم یکی دیگر از عوامل ضروری است. پروژه هایی که در آن اعضای تیم در مورد اهداف خود پیشاپیش صحبت می کنند، به روزرسانی های منظم را ارائه می کنند و با جامعه درگیر می شوند، اغلب تمایل به تقویت اعتماد دارند.

علاوه بر این، سازگاری تیم مهم است. دنیای ارزهای دیجیتال همواره در حال تحول است. تغییرات نظارتی، پیشرفت های تکنولوژیکی و پویایی بازار، تیمی چابک و پاسخگو به این تغییرات را ضروری می کند.

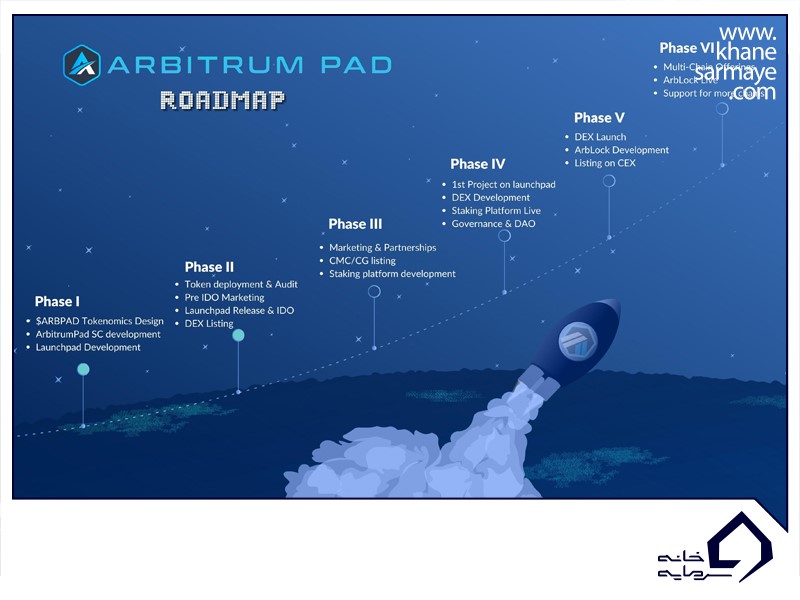

نقشه راه توسعه ARB

نقشه راه توسعه یک ارز دیجیتال گواهی بر برنامه ها و نقاط عطف آینده آن است و دریچه ای به اهداف پروژه در کوتاه مدت، میان مدت و بلندمدت ارائه می دهد. برای ARB، آگاهی از این نقشه راه بسیار مهم است. آیا پروژه بر تقویت ستون فقرات تکنولوژیکی، بهبود سرعت تراکنش یا کاهش کارمزد متمرکز است؟ یا تأکید بر مشارکت، گسترش پذیرش آن در بخش های مختلف است؟

علاوه بر این، آربیتروم از نظر نقاط عطف گذشته خود چگونه عمل کرده است؟ سابقه دستیابی مداوم به اهداف نقشه راه یا حتی فراتر رفتن از آن ها می تواند شاخصی قوی از تعهد و توانایی پروژه باشد. همچنین سازگاری این نقشه راه وجود دارد. در بخشی به پویایی ارزهای دیجیتال، چالش های پیش بینی نشده می تواند ظاهر شود. نحوه واکنش تیم آربیتروم، چه با تنظیم مجدد نقشه راه یا معرفی راه حل های نوآورانه، می تواند تعیین کننده انعطاف پذیری پروژه باشد.

خطرات سرمایه گذاری در ارز دیجیتال ARB

هر سرمایه گذاری با ریسک هایی همراه است و این ارز نیز از این قاعده مستثنا نیست. به عنوان یک سرمایه گذار، بسیار مهم است که این ریسک ها را در مقابل پاداش ها بسنجید. ماهیت بی ثبات بازار ارزهای دیجیتال می تواند سبب نوسانات قابل توجه قیمت برای ARB شود. عواملی مانند اطلاعیه های نظارتی، تغییرات اقتصاد کلان، آسیب پذیری های تکنولوژیکی یا حتی توییت های تأثیرگذار می توانند قیمت آن را به شدت تغییر دهند.

خطر دیگری ممکن است از ابتدایی بودن پروژه ناشی شود. اگر آربیتروم یک ورودی جدیدتر به بازار باشد، ممکن است سابقه اثبات شده ای نداشته باشد. درحالی که سرمایه گذاری های اولیه می توانند به پاداش های قابل توجهی منجر شوند، با عدم قطعیت نیز همراه هستند.

خطرات فناوری نیز شایسته توجه هستند. اگر آسیب پذیری در بلاک چین ARB وجود داشته باشد، می توان از آن سوء استفاده کرد که منجر به زیان های احتمالی شود. درنهایت، محیط نظارتی گسترده تر خطرات خود را به همراه دارد. سرکوب معاملات ارزهای دیجیتال یا مقررات سخت گیرانه می تواند بر پذیرش، قابلیت استفاده و قیمت ارز تأثیر بگذارد.

درحالی که این خطرات وجود دارد، استراتژی هایی برای کاهش آن ها نیز مشاهده می شود. متنوع کردن سرمایه گذاری ها، مطلع ماندن و داشتن یک استراتژی خروج واضح می تواند محافظت در برابر امواج آشفته سرمایه گذاری های ارزهای دیجیتال را ارائه دهد.

نقش ارز دیجیتال آربیتروم در امور مالی غیرمتمرکز (DeFi)

امور مالی غیرمتمرکز یا DeFi، سیستم های مالی سنتی را متحول می کند. با استفاده از فناوری بلاک چین، خدمات مالی را بدون واسطه ارائه می کند. در این قلمرو، آربیتروم چگونه خود را قرار می دهد؟ اگر این ارز به عنوان ارز پایه یا وثیقه در پلتفرم های DeFi عمل کند، نقش مهمی ایفا می کند. ارزهای دیجیتال مانند اتریوم با توجه به کاربرد گسترده آن ها در برنامه های مختلف DeFi به سنگ بنای دنیای DeFi تبدیل شده اند.

شاید ARB قابلیت های منحصربه فردی را ارائه دهد؛ برای مثال ممکن است تراکنش های زنجیره ای را ساده کند، وام دهی و استقراض سریع تر را تسهیل کند، یا اقدامات امنیتی پیشرفته تری در برابر آسیب پذیری های مرتبط با DeFi ارائه دهد.

علاوه بر این، ادغام آن با پروتکل ها و پلتفرم های محبوب DeFi می تواند قابلیت استفاده آن را افزایش دهد. اگر آربیتروم معمولاً در مبادلات DeFi، پلتفرم های وام دهی، یا ییلد فارمینگ استفاده می شود، نه تنها نقدینگی آن را افزایش می دهد، بلکه موقعیت خود را در اکوسیستم DeFi تثبیت می کند.

با این حال، آشنایی با خطرات نیز اهمیت زیادی دارد. بخش DeFi شاهد هک، آسیب پذیری قراردادهای هوشمند و «کشش های فرش» فرار بوده است. هرگونه ارتباط یا ادغام آربیتروم با چنین پلتفرم هایی باید با آگاهی و احتیاط انجام شود.

نقش چندوجهی این ارز در اکوسیستم کریپتو، از پیشنهاد های منحصربه فرد آن تا ادغام آن در پلتفرم های انقلابی مانند DeFi، تصویر واضحی را ترسیم می کند. با این حال، مانند همه سرمایه گذاری ها، ترکیبی از اشتیاق و احتیاط، تحقیق و غریزه می تواند سفر فرد را در دنیای پویای ارزهای دیجیتال هدایت کند.

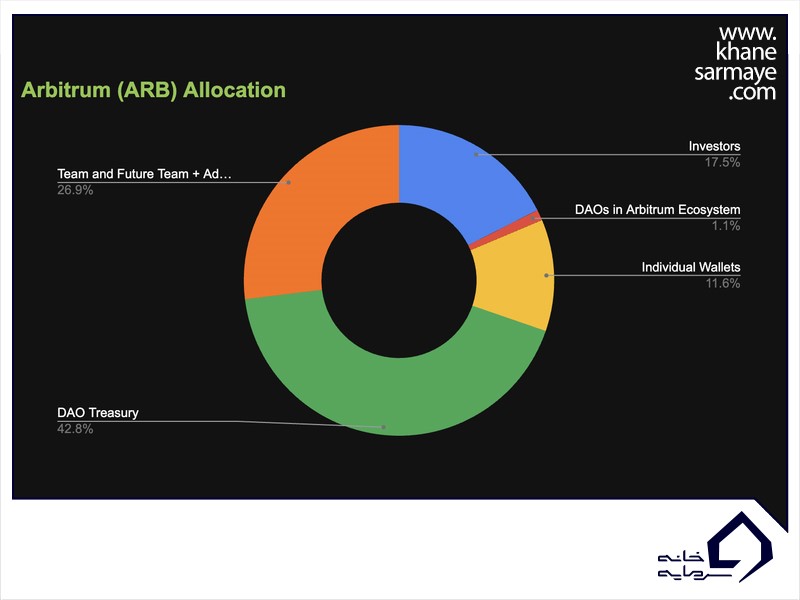

Tokenomics ARB

Tokenomics یا Token Economics به بررسی مدل اقتصادی پیرامون یک ارز دیجیتال می پردازد. برای ARB، آشنایی با توکنومیک آن برای هر کسی که دوام بلندمدت و پتانسیل رشد آن را در نظر می گیرد، حیاتی است.

برای شروع، باید کل عرضه ARB را در نظر گرفت. آیا مانند 21 میلیون بیت کوین سقفی دارد یا مکانیزمی برای تورم یا کاهش تورم وجود دارد؟ عرضه محدود می تواند کمبود ایجاد کند و تقاضا و ارزش را افزایش دهد، درحالی که عرضه پویا ممکن است مکانیسم هایی برای رفع نوسان قیمت داشته باشد.

مدل توزیع نیز اهمیت دارد. آیا بخش قابل توجهی از قبل استخراج شده یا برای تیم مؤسس، مشاوران یا شرکا اختصاص داده شده بود؟ چنین تخصیصی می تواند بر نقدینگی بازار و اخلاق تمرکززدایی پروژه تأثیر بگذارد. هر دوره انحصاری یا زمان بندی انتشار برای این توکن های رزرو شده نیز می تواند بر پویایی بازار تأثیر بگذارد.

نحوه استفاده از آربیتروم در اکوسیستم خود می تواند بینش هایی را در مورد کاربرد و ارزش آن ارائه دهد. اگر ARB برای کارمزد تراکنش، استیکینگ یا دسترسی به خدمات یا پلتفرم های خاص مورد نیاز باشد، تقاضای ارگانیک ایجاد می کند. برعکس، اگر مورد استفاده اولیه آن تجارت یا سفته بازی باشد، ارزش آن ممکن است نوسان بیشتری داشته باشد.

درنهایت، هر مکانیسمی برای سوزاندن ARB یا توزیع مجدد کارمزد تراکنش ها می تواند چشم انداز اقتصادی آن را شکل دهد. Burns می تواند عرضه را در طول زمان کاهش و ارزش را افزایش دهد، درحالی که توزیع مجدد می تواند مشوق مشارکت در شبکه باشد.

عملکرد تاریخی آربیتروم

درحالی که عملکرد گذشته نتایج آینده را تضمین نمی کند، آشنایی با روندهای تاریخی ARB می تواند بینش و زمینه را ارائه دهد. آیا آربیتروم از زمان پیدایش خود شاهد رشد ثابتی بوده است یا سفر آن با قله ها و فرورفتگی ها مشخص شده است؟

عوامل متعددی می توانند بر عملکرد تاریخی این ارز تأثیر بگذارند. به روزرسانی های بزرگ، نقاط عطف نقشه راه موفق، یا مشارکت های پرمخاطب می توانند باعث افزایش قیمت مثبت شوند. از طرف دیگر، چالش های نظارتی، آسیب پذیری های تکنولوژیکی یا رکود در سطح بازار می توانند بر ارزش آن تأثیر منفی بگذارند.

علاوه بر این، زمینه وسیع تر اهمیت دارد. آیا رشد آربیتروم با یک روند صعودی عمومی در بازار ارزهای دیجیتال همگام بود یا در مراحل نزولی عملکرد بهتری از همتایان خود داشت؟ چنین انعطاف پذیری یا حساسیتی می تواند درک بازار آن را روشن کند.

علاوه بر این، در نظر گرفتن نقدینگی و حجم معاملات این ارز در طول زمان می تواند حس پذیرش و علاقه سرمایه گذاران را ایجاد کند. حجم معاملات بالا، به ویژه در زمان افزایش یا کاهش قیمت، نشان دهنده تعامل فعال بازار است.

تجزیه و تحلیل فنی آربیتروم

برای معامله گران و سرمایه گذاران، تحلیل تکنیکال (TA) می تواند ابزار ارزشمندی برای پیش بینی حرکت قیمت آربیتروم براساس داده های تاریخی باشد. TA در درجه اول شامل مطالعه نمودارهای قیمت و استفاده از معیارهای آماری برای پیش بینی اقدامات قیمت در آینده است.

ابزارهای رایج در TA برای ارزهای دیجیتال مانند ARB عبارت اند از میانگین متحرک، باندهای بولینگر و شاخص قدرت نسبی (RSI)؛ برای مثال اگر قیمت این ارز از میانگین متحرک خاصی عبور کند، ممکن است نشان دهنده فرصت خرید یا فروش باشد.

الگوهای نمودار، مانند سر و شانه، دوتایی یا مثلث نیز می توانند سرنخ هایی را ارائه دهند. خروج از یک الگوی خاص می تواند نشان دهنده یک حرکت قوی به سمت بالا یا پایین باشد.

با این حال، ضروری است با احتیاط به TA نزدیک شوید. درحالی که بسیاری به قابلیت های پیش بینی آن سوگند یاد می کنند، برخی دیگر استدلال می کنند که این بیشتر هنر است تا علم. علاوه بر این، در دنیای بی ثبات ارزهای دیجیتال، اخبار یا رویدادهای خارجی می توانند به سرعت پیش بینی های فنی را زیر و رو کنند.

استفاده از TA همراه با تحلیل بنیادی، که به ارزش ذاتی آربیتروم بر اساس شایستگی های تکنولوژیکی، مشارکت ها و موقعیت بازار آن نگاه می کند، می تواند دیدگاه سرمایه گذاری کل نگرتری را ارائه دهد.

از درک مکانیک های اقتصادی زیربنای این ارز دیجیتال گرفته تا مطالعه روندهای گذشته آن و استفاده از ابزارهای آماری برای پیش بینی های آینده، دنیای ارزهای دیجیتال ترکیبی از منطق، استراتژی و شهود را ارائه می دهد. مثل همیشه، تحقیق و یادگیری مستمر بهترین متحدان برای هر کسی که در این حوزه حرکت می کند، باقی می ماند.

چالش های نظارتی پیش روی ARB

در چشم انداز دائماً در حال تحول ارزهای دیجیتال، چالش های نظارتی یکی از مهم ترین دغدغه های سرمایه گذاران و توسعه دهندگان است. برای آربیتروم، پیمایش در این آب ها برای پذیرش و رشد بلندمدت آن بسیار مهم است.

مقررات در بخش کریپتو به طور گسترده ای در حوزه های قضایی متفاوت است. برخی از کشورها ارزهای دیجیتال را با آغوش باز پذیرفته اند و آن ها را ابزارهای نوآورانه ای برای رشد اقتصادی می دانند. دیگران موضع محتاطانه تر یا حتی خصمانه تری اتخاذ کرده اند و نگران سوءاستفاده های احتمالی در پول شویی، فرار مالیاتی یا کلاه برداری هستند.

برای ARB، درک جایگاه آن در بازارهای بزرگ ضروری است. اگر یک اقتصاد مهم ممنوعیت یا محدودیت های شدیدی را بر تجارت یا استفاده از آن اعمال کند، می تواند به طور قابل توجهی بر منحنی پذیرش و ارزش گذاری بازار تأثیر بگذارد. برعکس، اخبار مثبت نظارتی، مانند معرفی قوانین شفاف و حمایتی، می تواند تقویت قابل توجهی را ارائه دهد.

فراتر از تجارت، چگونگی هماهنگی ویژگی ها و ابزارهای خاص ARB با دیدگاه های نظارتی اهمیت دارد؛ برای مثال اگر آربیتروم ویژگی های حفظ حریم خصوصی را ارائه دهد، ممکن است در کشورهایی که نگران شفافیت مالی هستند، بررسی شود.

تعامل با تنظیم کننده ها اغلب می تواند یک استراتژی پیشگیرانه باشد. ارزهای دیجیتال که به طور فعال به دنبال شفافیت مقرراتی هستند، در گفت وگو با سیاست گذاران شرکت می کنند یا حتی در تدوین قوانین کمک می کنند، می توانند اعتماد و پایه ای برای رشد پایدار ایجاد کنند.

مقیاس پذیری بلاک چین آربیتروم

همان طور که ارزهای دیجیتال جذب می شوند، بلاک چین های زیربنایی آن ها با چالش اساسی مقیاس پذیری مواجه می شوند. رویکرد آربیتروم به مقیاس پذیری می تواند بر سرعت تراکنش، هزینه ها و تجربه کلی کاربر تأثیر بگذارد، به ویژه در شرایط تقاضای بالا.

بلاک چین های اولیه، مانند بیت کوین، با مشکلات مقیاس پذیری مواجه بودند که منجر به افزایش زمان تراکنش و کارمزد در دوره های اوج مصرف شد. راه حل هایی مانند شبکه لایتنینگ یا معاملات خارج از زنجیره به عنوان راه حل معرفی شدند. انتقال اتریوم به اتریوم 2.0، با هدف اجماع اثبات سهام، تلاش دیگری برای مقیاس پذیری است.

برای ARB، درک توانایی های فعلی آن در مدیریت حجم تراکنش های بزرگ و نقشه راه آینده آن برای مقیاس پذیری بسیار مهم است. اگر این ارز از مکانیسم های اجماع منحصربه فرد، راه حل های لایه ۲ یا سایر فناوری های جدید استفاده کند، می تواند توان عملیاتی تراکنش را بهبود بخشد و تأخیر را کاهش دهد.

از ناوبری نظارتی گرفته تا تقویت یک جامعه دیجیتال فعال و اطمینان از اینکه ستون فقرات فنی می تواند فشارهای رشد را مدیریت کند، سفر ARB نمادی از چالش ها و فرصت های چندوجهی در حوزه ارزهای دیجیتال است. این تفاوت های ظریف است که مسیر آن را در دنیای مالی دیجیتال مشخص می کند.

مشارکت ها و همکاری های ارز دیجیتال آربیتروم

مشارکت ها و همکاری های استراتژیک نقشی محوری در سفر ارزهای دیجیتال دارند و اغلب به عنوان نقاط عطف مهمی عمل می کنند که می توانند بر اعتبار، نرخ پذیرش و پیشرفت فناوری آن تأثیر بگذارند. برای ARB، درک اتحادهایش می تواند پتانسیل و جایگاه صنعت آن را روشن کند.

در فضای کریپتو که به سرعت در حال تحول است، مشارکت ها می توانند اشکال مختلفی داشته باشند. همکاری با ارائه دهندگان فناوری می تواند ویژگی های یک سکه و اقدامات امنیتی آن را بهبود بخشد یا زمان تراکنش را سرعت بخشد. ارتباط با مؤسسات مالی یا درگاه های پرداخت می تواند قابلیت استفاده در دنیای واقعی و ادغام سکه در سیستم های مالی سنتی را افزایش دهد.

همکاری های این ارز همچنین می تواند نشان دهنده تصمیمات استراتژیک بازار باشد؛ برای مثال، اگر ARB با یک پلتفرم برنامه غیرمتمرکز محبوب (dApp) همسو شود، ممکن است نشان دهنده تأکید بر تقویت یک اکوسیستم dApp پر جنب و جوش در بلاک چین باشد. مشارکت با صرافی های محبوب می تواند نقدینگی و دسترسی به بازار را افزایش دهد.

اما این فقط کمیت نیست، بلکه کیفیت این مشارکت ها مهم است. همکاری با مؤسسات معتبر، شرکت های معتبر فناوری، یا رهبران صنعت بانفوذ می تواند شهرت آربیتروم را به میزان قابل توجهی افزایش دهد و اعتماد سرمایه گذاران و کاربران را القا کند.

پتانسیل dApps در پلتفرم ARB

برنامه های غیرمتمرکز یا dApps به عنوان ابزارهای پیشگامانه ظهور کرده اند و مرزهای آنچه را که بلاک چین می تواند فراتر از تراکنش های مالی صرف به دست آورد، افزایش می دهند. برای آربیتروم، پتانسیل میزبانی و پشتیبانی از dApps می تواند نشانگر تطبیق پذیری و جاه طلبی تکنولوژیکی آن باشد.

موفقیت پلتفرم هایی مانند اتریوم تا حد زیادی می تواند به اکوسیستم پر جنب و جوش dApps آن نسبت داده شود. این برنامه ها که روی فناوری بلاک چین اجرا می شوند، شفافیت، تمرکز نداشتن و مقاومت در برابر سانسور را اطلاع می دهند. چه امور مالی غیرمتمرکز (DeFi)، بازی، یا مدیریت زنجیره تأمین باشد، dApps در حال شکل دادن به صنایع مختلف هستند.

برای ARB، دو سؤال اصلی مطرح می شود: آیا بلاک چین آن می تواند از dApps پشتیبانی کند و اگر چنین است، چقدر کارآمد است؟ زیرساخت باید ابزارها و قابلیت های مورد نیاز برای ایجاد برنامه های کاربردی، مقیاس پذیر و ایمن را در اختیار توسعه دهندگان قرار دهد. مواردی مانند قابلیت های قرارداد هوشمند، سرعت تراکنش و هزینه های گاز همگی می توانند بر انتخاب یک توسعه دهنده برای ساخت بر روی پلتفرم آربیتروم تأثیر بگذارند.

علاوه بر این، یک رویکرد فعال از تیم ARB، از نظر آموزش توسعه دهندگان، مشوق ها یا هکاتون ها، می تواند یک جامعه dApps پر رونق را تقویت کند، که به نوبه خود، سودمندی و ارزش قابل توجهی را به اکوسیستم آربیتروم اضافه می کند.

موضع آربیتروم در مورد امور مالی غیرمتمرکز (DeFi)

امور مالی غیرمتمرکز، که معمولاً به عنوان DeFi شناخته می شود، یک تغییردهنده بازی در دنیای بلاک چین بوده است و جایگزین های غیرمتمرکز را برای سیستم های مالی سنتی ارائه می دهد. موقعیت و سازگاری ARB در فضای DeFi می تواند برای ارتباط و موفقیت طولانی مدت آن بسیار مهم باشد.

هدف پلتفرم های DeFi ارائه خدماتی مانند وام، استقراض، ییلد فارمینگ و تأمین نقدینگی بدون واسطه است. شفافیت، افزایش فرصت های بازده و دسترسی دموکراتیک، DeFi را بسیار محبوب کرده است. اگر ARB فعالانه در DeFi مشارکت داشته باشد، راه هایی برای رشد باز می کند. بلاک چین آن می تواند میزبان پلتفرم های DeFi باشد یا توکن آن می تواند به عنوان وثیقه یا برای تأمین نقدینگی استفاده شود. ادغام با پروتکل های محبوب DeFi نیز می تواند کاربرد و تقاضای آن را افزایش دهد.

با این حال، ورود به DeFi بدون چالش نیست. این فضا شاهد سهم خود از هک ها، سوء استفاده ها و آسیب پذیری های قرارداد هوشمند بوده است. به این ترتیب، اگر ARB به DeFi بپردازد، رویکرد آن به امنیت، مدیریت ریسک و حفاظت از کاربر بسیار مهم می شود.

این ارز با پیمایش در زمینه های پویای مشارکت ها، برنامه های غیرمتمرکز و دنیای پیشگامانه DeFi، راه های چندوجهی موجود برای ارزهای دیجیتال در عصر کنونی را به نمایش می گذارد. هر دامنه مجموعه ای از فرصت ها و چالش های خود را به ارمغان می آورد، و تصویر واضحی از تصمیم های استراتژیک و مهارت فناوری ARB ترسیم می کند.

نقشه راه آینده آربیتروم

در چشم انداز سریع در حال تحول ارزهای دیجیتال، سازگاری و آینده نگری بسیار مهم است. برای این ارز، نقشه راه آینده آن بینش هایی را درباره جهت استراتژیک، پیشرفت های تکنولوژیکی و جاه طلبی های رشد ارائه می دهد.

هر پروژه ارز دیجیتال قوی باید یک نقشه راه روشن داشته باشد که اهداف کوتاه مدت و بلندمدت آن را مشخص کند. این شامل پیشرفت های فنی، راه حل های مقیاس پذیری، مشارکت ها، گسترش بازار و هرگونه حمله احتمالی به حوزه های جدیدتر مانند DeFi، NFT یا سایر ابزارهای بلاک چین است.

برای سرمایه گذاران یا کاربران، جزئیات و وضوح این نقشه راه می تواند تعیین کننده شایستگی و تعهد تیم باشد. آیا نقاط عطف واقع بینانه هستند؟ آیا سابقه دستیابی به اهداف قبلی در نقشه های راه گذشته مشخص شده است؟

علاوه بر این، نحوه برنامه ریزی ARB برای رسیدگی به چالش های پیش رو، خواه موانع نظارتی، محدودیت های تکنولوژیکی یا رقابت در بازار باشد، به روایت پروژه خود عمق می بخشد. یک نقشه راه آینده محور، تطبیقی و فعال می تواند موقعیت آربیتروم را در بازار رقابتی ارزهای دیجیتال به طور قابل توجهی تقویت کند.

مدل حاکمیت ARB

حاکمیت در زمینه ارزهای دیجیتال به چگونگی تصمیم گیری درباره تکامل، تغییرات یا سازگاری شبکه اشاره دارد. مدل حکمرانی این ارز در درک اخلاق تمرکززدایی، مشارکت جامعه و سازگاری آن بسیار مهم است.

برخی از ارزهای رمزپایه از حاکمیت زنجیره ای استفاده می کنند، جایی که تصمیم ها از طریق مکانیسم های کدگذاری شده در خود بلاک چین انجام می شود که اغلب شامل رأی گیری مبتنی بر توکن است. برخی دیگر ممکن است به مدل های خارج از زنجیره تکیه کنند، جایی که تصمیمات توسط یک گروه، کنسرسیوم یا بنیاد منتخب گرفته می شود.

آگاهی از اینکه چه کسی قدرت تصمیم گیری را در اکوسیستم ARB دارد ضروری است. آیا جامعه گسترده تر درگیر است؟ آیا به دارندگان توکن متناسب با دارایی هایشان نظر داده می شود؟ یا یک مرجع مرکزی وجود دارد که مسیر پروژه را هدایت کند؟

علاوه بر این، شفافیت و کارایی فرایند حکمرانی اهمیت دارد. پیشنهادها چگونه معرفی، بحث و بررسی و نهایی می شوند؟ چگونه ARB تضمین می کند که روند حاکمیت توسط چند بازیگر بزرگ پیشی نمی گیرد یا به گلوگاهی برای پیشرفت تبدیل نمی شود؟

برای بسیاری از افراد جامعه رمزنگاری، مدل حاکمیت پروژه بازتابی از اصول اصلی آن است، خواه تمرکززدایی واقعی، توانمندسازی جامعه، یا سازگاری کارآمد باشد. پویایی حاکمیت ARB می تواند گواهی بر ارزش های بنیادی و تعهد آن به پایگاه کاربری خود باشد.

آربیتروم با پیمایش در پیچیدگی های توکنومیک، برنامه ریزی برای آینده با یک نقشه راه دقیق، و اطمینان از یک مدل حاکمیتی فراگیر و کارآمد، لایه های چندوجهی یک پروژه رمزنگاری بالغ را به نمایش می گذارد. هر جنبه، از اقتصاد گرفته تا استراتژی و ساختارهای تصمیم گیری، به روایت کلی آن در اکوسیستم رمزنگاری گسترده تر کمک می کند.

آینده ارز دیجیتال آربیتروم

رشد اکوسیستم آربیتروم از ارزش کل قفل شده آن قابل تشخیص است. این معیار در نوامبر 2021 3.2 میلیارد دلار بوده که هم اکنون به 1.85 میلیارد دلار رسیده است. این مقدار بالاترین میزان ارزش کل قفل شده در بین تمام اکوسیستم های لایه دوم است.

پروتکل های مختلفی بر روی این شبکه در حال فعالیت هستند که از جمله آن ها می توان به GMX، MAGIC، RDNT و VELA اشاره کرد. با توجه به ویژگی های مثبت آربیتروم نسبت به سایر راه حل های لایه دوم اتریوم می توان آینده درخشانی برای آن متصور شد.

سخن پایانی

دنیای پیچیده ARB در حوزه کریپتوکارنسی چشم اندازی از نوآوری های تکنولوژیکی، استراتژی اقتصادی و پویایی بازار را به نمایش می گذارد. با آشنایی با تیم اصلی که اهداف پروژه را هدایت می کنند، بررسی دقیق عملکرد تاریخی آن ها یا از ابزارهای فنی برای پیش بینی های آینده، می توان اطلاعات جامعی در مورد ARB به دست آورد. مانند همه سرمایه گذاری ها در حوزه ارزهای دیجیتال ناپایدار، یک رویکرد متعادل، ادغام تحقیقات دقیق با شهود آگاهانه، راه را برای تصمیم گیری های آگاهانه و تعامل معنادار هموار می کند.

سؤالات متداول

-

اهمیت آشنایی با توکنومیک ارزهای دیجیتال چیست؟

- توکنومیکس به مدل اقتصادی پیرامون یک ارز دیجیتال می پردازد و به درک ماندگاری طولانی مدت، پتانسیل رشد، مکانیسم های عرضه و کاربرد آن در اکوسیستم کمک می کند.

-

چرا عملکرد تاریخی یک ارز دیجیتال مانند ARB برای سرمایه گذاران بسیار مهم است؟

- درحالی که عملکرد گذشته نتایج آتی را تضمین نمی کند، مشاهده روندهای تاریخی ARB بینش و زمینه را ارائه و نشان می دهد که چگونه رویدادهای خارجی، نقاط عطف داخلی، یا پویایی بازار بر ارزش آن در طول زمان تأثیر گذاشته اند.

-

چگونه تحلیل تکنیکال می تواند برای پیش بینی حرکت قیمت آربیتروم مفید باشد؟

- تجزیه و تحلیل فنی از معیارهای آماری و الگوهای نمودار مبتنی بر داده های تاریخی برای پیش بینی اقدامات قیمت استفاده می کند و به معامله گران کمک می کند فرصت های خرید یا فروش را شناسایی کنند.

-

تیم مؤسس چه نقشی در اعتبار و جاه طلبی یک پروژه ارز دیجیتال ایفا می کند؟

- تیم مؤسس، با چشم انداز، تخصص و سوابق خود، بینش هایی در مورد اعتبار، سازگاری و جاه طلبی پروژه ارائه می دهد که برای درک موفقیت و جهت گیری ارز دیجیتال بسیار مهم است.

-

چرا تعامل جامعه برای ارز دیجیتالی مانند آربیتروم حیاتی است؟

- یک جامعه فعال و درگیر می تواند باعث پذیرش، توسعه و موفقیت یک ارز دیجیتال شود و پلتفرم هایی را برای بحث های هم زمان، عیب یابی و رونمایی از به روزرسانی های آتی ارائه دهد که نشان دهنده اشتیاق و تعهد پیروان آن است.

در حوزه پویای ارزهای دیجیتال، اغلب پروژه های جدیدی ظاهر می شوند که هر کدام ادعا می کنند مزایا و ویژگی های متفاوتی دارند. یکی از این ارزهای دیجیتال، ارز دیجیتال آپتوس است؛ ارز دیجیتالی که موج هایی را در دنیای فین تک ایجاد کرده است. از آنجایی که چشم انداز مالی به سمت تمرکززدایی و دیجیتالی شدن ادامه می دهد، درک پیچیدگی های پلتفرم های نوپا مانند Aptos بسیار مهم می شود. به ویژه سرمایه گذاران، با توجه به پتانسیل حواله ها، سرمایه گذاری ها و تراکنش های بین مرزی یکپارچه که ارزهای دیجیتال وعده داده اند، ناظران مشتاق این تغییر بوده اند.

آشنایی با ارز دیجیتال آپتوس

آپتوس به عنوان یک پروژۀ ارز دیجیتال، فراتر از یک ارز دیجیتال است. این ارز، در اصل خود ترکیبی از فناوری، چشم انداز و تعهد به ایجاد یک اکوسیستم مالی غیرمتمرکز را نشان می دهد. اما رمزارز Aptos دقیقاً چیست؟ آپتوس در هستۀ خود نوعی ارز دیجیتال یا مجازی است که از رمزنگاری برای امنیت استفاده می کند. این ویژگی آن را در برابر جعل مصون نگه می دارد و نگرانیها در مورد ارزهای سنتی را کاهش می دهد.

معرفی این ارز در بازار مانند استقبال از بسیاری از ارزهای دیجیتال جدید دیگر، با شک و تردید مواجه شد. با این حال، ارزش منحصر به فرد آن همراه با زیرساخت های فن آوری قوی، این ارز را متمایز کرد. آپتوس از روزهای اولیه، هدف خود را حل مشکلات مرتبط با ارزهای دیجیتال قرار داد. Aptos برای پر کردن شکاف ها و ارائۀ راه حل جامع تر به کاربران در مورد سرعت تراکنش، لایه های امنیتی و یا مقیاس پذیری مفهوم سازی شده است.

نقطۀ فروش اصلی Aptos صرفاً ارزش آن به عنوان یک ارز دیجیتال نیست، بلکه چشم انداز وسیع تری دارد و در مورد تقویت یک اکوسیستم است که تمرکززدایی فقط یک کلمۀ رایج در آن نیست، بلکه یک واقعیت ملموس می باشد.

پیشینه تاریخی آپتوس

تولد و تکامل آپتوس گواهی بر حوزۀ ارزهای دیجیتال در حال تکامل است. این ارز که توسط تیمی از رویاپردازان، علاقه مندان به فناوری و کارشناسان مالی تأسیس شد، به عنوان پاسخی به چالش های غالب در عرصۀ مالی دیجیتال معرفی شد. آشنایی با ریشه های Aptos نگاهی اجمالی به مسیر آن و فلسفه ای را ارائه می دهد که جامعه آن هدایت می کند.

پیدایش این ارز براساس پیش فرض ایجاد یک سیستم مالی شفاف، غیرمتمرکز و کارآمد بود. آپتوس با توجه به محدودیت ها و چالش های پیش روی غول هایی مانند بیت کوین و اتریوم، با معماری طراحی شده است که زمان تراکنش های سریع تر و کاهش هزینه ها را نوید می دهد.

سفر آپتوس از زمان آغاز به کار تا جایگاه فعلی آن در بازار، زمان زیادی طول نکشیده است. در طول سال ها، این پروژه چندین بار الگوریتم های خود را اصلاح کرده، پروتکل های امنیتی خود را بهبود بخشیده و دامنۀ جامعۀ خود را گسترش داده است. رشد Aptos نه تنها نشان دهندۀ مهارت فنی آن است، بلکه نشان دهندۀ اعتماد و اعتقاد اعضای جامعه خواهد بود.

این ارز در طول تاریخ خود شراکت های استراتژیکی داشته و کاربرد و دامنۀ خود را بیش تر گسترش داده است. علاوه بر این، به طور فعال با جامعۀ خود درگیر شده است، بازخورد گرفته و مدل خود را تکرار کرده است تا با نیازهای دنیای واقعی کاربرانش هماهنگ باشد.

مبانی فنی ارز دیجیتال Aptos

فناوری زیربنایی هر ارز دیجیتالی برای عملکرد، امنیت و پذیرش آن در بازار گسترده تر نقش اساسی دارد؛ Aptos نیز از این قاعده مستثنی نیست.

ستون فقرات آپتوس فناوری بلاک چین آن است. یک بلاک چین اساساً یک دفتر کل توزیع شده است که تمام تراکنش ها را در یک شبکۀ غیرمتمرکز از رایانه ها ثبت می کند. پیچیدگی بلاک چین Aptos در تکنیک های رمزنگاری پیشرفتۀ آن نهفته است که از محرمانه بودن و یکپارچگی هر تراکنش اطمینان می دهد. علاوه بر این، برای مدیریت بارهای افزایش یافته طراحی شده است و اطمینان حاصل می کند که مقیاس پذیری سرعت یا امنیت تراکنش را به خطر نمی اندازد.

ویژگی منحصر به فرد آپتوس مکانیسم اجماع آن است. درحالی که بیش تر افراد با اثبات کار (PoW) از بیت کوین و اثبات سهام (PoS) از سایر آلت کوین ها آشنا هستند، این ارز از رویکرد متمایز خود با تمرکز بر بهره وری انرژی و توزیع عادلانۀ منابع استفاده می کند. هدف از این ویژگی ها کاهش ردپای محیطی، یک نگرانی فزاینده در دنیای ارزهای دیجیتال و تضمین دموکراتیک بودن مشارکت است.

علاوه بر این، ممکن است به قابلیت های قرارداد هوشمند مجهز شود که به توسعه دهندگان اجازه می دهد برنامه های غیرمتمرکز (DApps) را در بالای پلتفرم خود ایجاد کنند. این انعطاف پذیری، کاربرد ارز را فراتر از تراکنش های صرف گسترش می دهد و یک اکوسیستم پر جنب و جوش را از برنامه ها و خدمات تقویت می کند که به صورت مستقیم از زنجیرۀ بلوکی آن استفاده می کنند.

جنبه های مالی ارز دیجیتال آپتوس

درک ابعاد مالی Aptos هم مانند هر ابزار سرمایه گذاری دیگری، هم برای سرمایه گذاران تازه کار و هم برای سرمایه گذاران باتجربه بسیار مهم است. ورود این ارز به بازار، مانند بسیاری از ارزهای دیجیتال جدید، با نوسانات همراه بود. با این حال، بررسی دقیق تر عوامل مؤثر بر ارزش و پتانسیل رشد آن را نشان می دهد.

از نظر تاریخی، عملکرد بازار آپتوس ممکن است الگوهای رشد سریع و به دنبال آن دوره های ادغام را نشان دهد. پویایی قیمت آن تحت تأثیر عوامل بی شماری از شرایط اقتصادی جهانی، اخبار نظارتی، پیشرفت های فناوری و احساسات بازار قرار دارد.

آیا آپتوس سرمایه گذاری خوبی است؟

این سوال بسته به اینکه از چه کسی بپرسید، پاسخ های متفاوتی دارد. از منظر بنیادی، زیرساخت فنی قوی Aptos، همراه با چشم انداز آن از یک اکوسیستم مالی غیرمتمرکز، آن را به رقیبی برای یک موقعیت پایدار در دنیای ارزهای دیجیتال تبدیل می کند. با این حال، سرمایه گذاران باید توجه داشته باشند که نوسانات بازار کریپتو به این معنی است که بازده قابل توجه اغلب با خطرات متناسبی همراه خواهد بود.

تجزیه و تحلیل نقدینگی، ارزش بازار، حجم معاملات و داده های قیمت تاریخی Aptos بینش عمیق تری را ارائه می دهد. علاوه بر این، عملکرد آن در مقایسه با سایر شاخص های بازار یا ارزهای دیجیتال پیشرو می تواند درک نسبی ای را از سلامت مالی و مسیر حرکت آن ارائه دهد.

تمهیدات امنیتی ارز دیجیتال آپتوس

یکی از نگرانی های اصلی در مورد ارزهای دیجیتال، ایمنی و امنیت هلدینگ ها است. Aptos با آگاهی کامل از این نگرانی ها، اقدامات امنیتی پیشرفته ای را برای اطمینان از تقویت وجوه و داده های کاربر در برابر تهدیدات مخرب یکپارچه آماده کرده است.

در خط مقدم، تکنیک های رمزگذاری آپتوس قرار دارد. هر تراکنش در شبکۀ Aptos رمزگذاری شده است و اطمینان حاصل می کند که فقط گیرندۀ مورد نظر می تواند به مقدار انتقال یافته دسترسی داشته باشد. علاوه بر این، ماهیت غیرمتمرکز آن به این معنی است که هیچ نقطۀ مرکزی شکست وجود ندارد و آن را در برابر طیف گسترده ای از حملات احتمالی مقاوم می کند.

برای کاربران فردی، کیف پول آپتوس ممکن است از احراز هویت دومرحله ای (2FA)، امنیت بیومتریک و راه حل های ذخیره سازی سرد استفاده کند. ذخیره سازی سرد، به ویژه، تضمین می کند که بخش قابل توجهی از دارایی های آپتوس به صورت آفلاین، فراتر از دسترس تلاش های هک آنلاین باقی می ماند.

با این حال، برای کاربران ضروری است که احتیاط کنند. درحالی که این ارز پروتکل های امنیتی خود را دارد، کاربران باید در برابر حملات فیشینگ، طرح های Ponzi و سایر عوامل مخرب در فضای ارزهای دیجیتال هوشیار باشند. به روزرسانی منظم نرم افزار، استفاده از کیف پول های قابل اعتماد و اجتناب از لینک ها یا پیشنهادات مشکوک، همگی بخشی از مسئولیت افراد برای اطمینان از ایمن ماندن دارایی های Aptos آن ها است.

قوانین و مقررات ارز دیجیتال آپتوس

دنیای ارزهای دیجیتال در وضعیت نوپای خود، اغلب خود را درگیر جنگ با سیستم های حقوقی در سطح جهانی می بیند. آپتوس هم به عنوان یک ارز دیجیتال از این امر مستثنی نیست. آگاهی از جایگاه قانونی و مقررات پیرامون Aptos، به ویژه برای سرمایه گذاران، بسیار مهم است.

در بسیاری از کشورها، چارچوب قانونی در مورد ارزهای دیجیتال مبهم است. برخی از کشورها ارزهای دیجیتال را پذیرفته اند و دستورالعمل ها و چارچوب های نظارتی روشنی ارائه داده اند و ضمن تقویت نوآوری، حفاظت از سرمایه گذاران را تضمین کرده اند. درمقابل، دیگران موضعی محتاطانه، اگر نگوییم خصمانه، اتخاذ کرده و محدودیت ها یا ممنوعیت هایی را اعمال کرده اند.

برای Aptos، قانونی بودن آن تا حد زیادی منعکس کنندۀ فضای گسترده تر رمزنگاری است. در کشورهایی که موضع دوستآن های نسبت به ارزهای دیجیتال دارند، تراکنش ها، معاملات و سرمایه گذاری های Aptos مجاز هستند، اگرچه ممکن است تحت مقررات خاصی مانند رویه های «مشتری خود را بشناسید» (KYC)، سیاست های ضد پولشویی و تعهدات مالیاتی باشند.

برعکس، در مورادی که ارزهای دیجیتال با قوانین سختگیرآن های مواجه هستند، کاربران این ارز دیجیتال ممکن است در دسترسی به صرافی ها، انجام تراکنش ها یا حتی نگهداری ارز با چالش هایی مواجه شوند. اگرچه یک کشور ممکن است تراکنش ارزهای دیجیتال را مجاز کند، اما این اتفاق همیشه به معنای تأیید قانونی ارزش یا مشروعیت ارز نیست.

درک چشم انداز قانونی کشور خود و کشور میزبان برای سرمایه گذاران ضروری است. مشارکت در فعالیت های آپتوس ممکن است پیامدهایی بر حواله ها، تراکنش های فرامرزی و بدهی های قانونی داشته باشد.

مقایسه ارز دیجیتال Aptos با سایر ارزهای دیجیتال

با وجود هزاران ارز دیجیتال شناور در قلمرو دیجیتال، تشخیص ویژگی های منحصر به فرد و مزیت های نسبی هرکدام بسیار مهم می شود. Aptos درحالی که برخی از شباهت های اساسی را با سایر ارزها به اشتراک می گذارد، جایگاه متمایز خود را حک کرده است.

بیت کوین، ارز دیجیتال پیشگام، اغلب به عنوان یک ذخیرۀ ارزش، شبیه به «طلای دیجیتال» دیده می شود. اتریوم جهان را با مفهوم قراردادهای هوشمند آشنا کرد و به پایه ای برای برنامه های غیرمتمرکز بی شماری تبدیل شده است. بنابراین، آپتوس در کجای این جهان قرار دارد؟

تمایز آپتوس ممکن است در ترکیبی از کارایی تراکنش ها، قابلیت های قرارداد هوشمند و تمرکز بر یک اکوسیستم مالی غیرمتمرکز جامع باشد. درحالی که بیت کوین بر ذخیره سازی ارزش تأکید می کند و اتریوم برنامه ریزی را در اولویت قرار می دهد، این ارز ممکن است به دنبال ایجاد تعادل باشد و هم ابزار تراکنش و هم بستری برای راه حل های غیرمتمرکز فراهم کند.

علاوه بر این، Aptos ممکن است از چالش های پیشینیان خود درس گرفته باشد. مسائلی مانند نگرانی های مقیاس پذیری اتریوم یا نگرانی های زیست محیطی مکانیسم PoW بیت کوین ممکن است از طراحی و استراتژی زیرساخت و مکانیسم های اجماع Aptos خبر داده باشد.

از نظر ارزش بازار، نقدینگی و پذیرش کاربر، آپتوس ممکن است همچنان در مسیر رسیدن به ارتفاعات بلند مانند بیت کوین یا اتریوم باشد. با این حال، ارزش پیشنهادی منحصربه فرد آن می تواند آن را در بخش خاصی از بازار قرار دهد و به کاربرانی که به دنبال ترکیبی از کارایی، سودمندی و نوآوری هستند، خدمات ارائه دهد.

پذیرش و کاربردهای ارز دیجیتال آپتوس

ارزش واقعی یک ارز دیجیتال فقط در قیمت یا ارزش بازار آن نیست، بلکه در کاربرد و استفادۀ آن در دنیای واقعی است. چشم انداز Aptos برای ایجاد یک اکوسیستم مالی غیرمتمرکز بلندپروازانه است و پیشرفت آن در این مسیر گواهی بر قابلیت استفادۀ آن خواهد بود.

به عنوان یک ارز دیجیتال، APT می تواند مانند یک وسیله برای مبادلۀ کالاها و خدمات عمل کند. مکآن ها و پلتفرم هایی که می توان از Aptos استفاده کرد، احتمالاً در حال گسترش است. پذیرش این ارز هم برای خرده فروشان آنلاین، هم ارائه دهندگان خدمات و هم برای فروشگاه های کوچک، بازتابی از اعتبار رو به رشد و اعتماد کاربران است.

فراتر از تراکنش های صرف، پتانسیل آپتوس به عنوان یک پلتفرم برای برنامه های غیرمتمرکز DApps)) گام مهمی در قابلیت استفادۀ آن است. توسعه دهندگان و کسب و کارها ممکن است از زنجیرۀ بلوکی آپتوس برای ایجاد راه حل هایی استفاده کنند که از خدمات مالی، ردیابی زنجیرۀ تأمین تا بازارهای غیرمتمرکز را شامل می شود.

یکی از چالش هایی که این ارز مانند سایر ارزهای دیجیتال با آن مواجه است، سهولت استفاده برای افراد عادی خواهد بود. ارزهای دیجیتال اغلب به دلیل منحنی یادگیری تندشان مورد انتقاد قرار گرفته اند. با این حال، Aptos از طریق کیف پول های بصری، صرافی های کاربر پسند و طرح های آموزشی مبتنی بر جامعه، ممکن است در تلاش باشد تا شکاف بین فناوری پیشرفته و کاربران روزمره را پر کند.

حضور ارز دیجیتال Aptos در زندگی روزمرۀ مردم، کسب و کارها و توسعه دهندگان، یک معیار بسیار مهم برای سنجش میزان ماندگاری و تاثیر طولانی مدت آن خواهد بود.

انجمن ها و پشتیبانی از ارز دیجیتال Aptos

پشت هر ارز دیجیتال موفقی، جامعه ای پر جنب و جوش و اختصاصی نهفته است. قدرت، تنوع و اشتیاق جامعۀ APT نقش اساسی در رشد و انعطاف پذیری آن دارد.

این ارز از همان ابتدا جامعه محور بوده است. این بدان معناست که تصمیمات عمده، به روزرسانی ها و نقشه های راه آینده اغلب توسط خود اعضای جامعه مورد بررسی قرار می گیرند و حتی گاهی اوقات به آن ها رأی داده می شود. چنین فرآیند تصمیم گیری غیرمتمرکزی تضمین می کند که جهت سکه با منافع واقعی ذینفعان همسو می شود.

انجمن های آنلاین، پلتفرم های رسانه های اجتماعی و وب سایت های اختصاصی پر از مشتاقان، توسعه دهندگان و سرمایه گذاران Aptos هستند که دانش را به اشتراک می گذارند، پرسش ها را حل می کنند و در مورد آیندۀ سکه بحث می کنند. این پلتفرم ها به عنوان ساختارهای پشتیبانی ضروری، به ویژه برای تازه واردان یا کسانی که با مشکلات فنی مواجه هستند، عمل می کنند.

علاوه بر این، جامعۀ Aptos در حمایت از پذیرش سکه نقش مهمی ایفا کرده است. کمپین های مردمی، تبلیغات آنلاین و حتی ملاقات های فیزیکی سازمان دهی شده توسط جامعه باعث آگاهی و پذیرش Aptos در بخش ها و مناطق مختلف شده است.