آشنایی با الگوهای هارمونیک

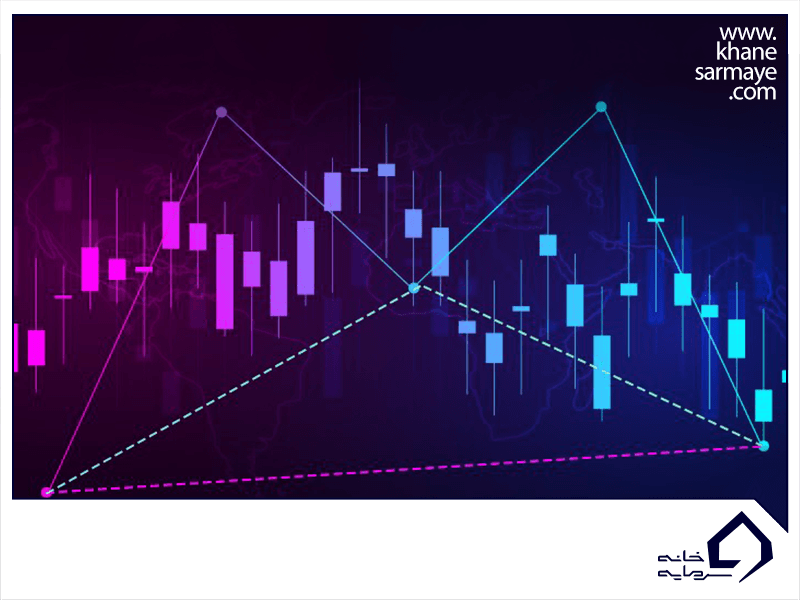

اگر نمودارهای قیمتی در بازارهای مالی را بررسی کرده باشید حتی بدون آنکه چیزی از تحلیل تکنیکال بدانید احتمالا اشکالی همانند حروف انگلیسی W و M را به وفور دیده اید. این اشکال با توجه به طول هر کدام از امواجی که درون خود دارند می توانند ما را در پیش بینی آینده روند و به خصوص محل تغییر روند در آینده کمک کنند. الگوهای هارمونیک بسیار کاربردی هستند اما برای استفاده از الگوهای هارمونیک و سود بردن از آنها در بازارهای مالی باید حتما از آموزش درست برخوردار باشید.

البته این موضوع فقط مربوط به الگوهای هارمونیک نیست، بلکه برای استفاده از هرآنچه در بازارهای مالی به آن نیاز دارید باید آموزش اصولی ببینید، اینجاست که متوجه می شویم گذراندن یک دوره آموزش ارز دیجیتال چقدر در مسیر سودسازی شما در بازارهای مالی موثر است.

در ادامه ما سعی داریم به بررسی شناخته شده ترین الگوهای هارمونیک و روش معامله با آنها بپردازیم.

فیبوناچی

برای تحلیل به وسیله الگوهای هارمونیک، استفاده از فیبوناچی کمک شایانی به شما می کند تا نقاط برگشتی قوی را پیدا کنید. در نتیجه با اینکه در این مطلب قصد بررسی الگوهای هارمونیک را داریم، اجازه دهید خیلی کوتاه فیبوناچی را بررسی کنیم.

نسبت های فیبوناچی

نسبت های فیبوناچی درواقع درصدهایی از حرکت هستند که ما انتظار داریم تغییر جهت حرکت را در الگو هارمونیک از یکی از آن درصدها مشاهده کنیم.

انواع فیبوناچی

فیبوناچی بازگشتی داخلی (Retracement)

زمانی که یک روند را مشاهده می کنید فارغ از اینکه روند صعودی یا نزولی باشد، حرکت خود را به یک باره به پایان نمی رساند به این معنی که به عنوان مثال اگر روند یک رمز ارزی صعودی باشد به این معنا نیست که روند همیشه صعودی است بلکه امکان دارد در نواحی خاصی تغییر روند داده و دوباره به روند اصلی خود بازگردد.

فیبوناچی بازگشتی خارجی (Extension)

فیبوناچی اکستنشن زمانی کاربرد دارد که روند فارغ از صعودی یا نزولی بودن آن بیش از 100 درصد تغییر کند، به عبارتی تمام مسیری را که پیش رفته بود بازگشته و همچنان ادامه دهد. کار فیبوناچی اکستنشن یا بازگشتی خارجی آن است که حمایت ها و یا مقاومت های بالای 100 درصد را نشان دهد.

فیبوناچی پروجکشن (Projection)

ابزار فیبوناچی پروجکشن با استفاده از سه نقطه، اهداف را به ما نشان می دهد. به عبارتی این ابزار با لحاظ کردن روند، آینده و اهداف پیش رو را مشخص می کند. یکی از جملات معروف در میان تحلیلگران تکنیکال این است که بازار حرکات گذشته خود را تکرار می کند. درواقع این فیبوناچی بر اساس همین اصل کار می کند و گفته می شود که بازار از حرکات پیشین خود الگوبرداری می کند.

فیبوناچی انبساطی (Expansion)

فیبوناچی انبساطی بسیار به فیبوناچی پروجکشن شباهت دارد با این تفاوت که برای استفاده از این ابزار به دو نقطه احتیاج داریم نه سه نقطه.

3 مفهوم مهم که باید بدانید:

1. هم پوشانی

همپوشانی به محدوده ای اطلاق می شود که چند درصد فیبوناچی در آن قرار گرفته اند، زمانی همپوشانی اتفاق می افتد که ما برای اطمینان بیشتر از چند فیبوناچی استفاده کنیم و مشاهده کنیم که در برخی نواحی چندین فیبوناچی اهدافی خاص را به ما نشان می دهند.

محدوده هم پوشانی به احتمال زیاد محل برگشت روند را به ما نشان می دهد.

2. PRZ یا نقاط بازگشت

هر الگو PRZ خود را دارد که نقاط برگشت روند را به ما نشان می دهد. معمولا نقاط برگشتی از همپوشانی فیبوناچی های مختلف به دست می آیند.

3. الگوهای هارمونیک

الگوهای هارمونیک بر اساس رفتار طبیعت شکل می گیرند. آنچه در بازارهای مالی اتفاق می افتد متاثر از روانشناسی و طبیعت است. حضور و استفاده از سطوح فیبوناچی مهر تاییدی بر نقش طبیعت بر روی بازارهای مالی است.

ساختارهای قیمتی (الگوها) معمولا با استفاده از سطوح فیبوناچی نشان داده می شوند، به عبارت دیگر برای تشخیص الگوهای هارمونیک از سطوح فیبوناچی کمک گرفته می شود.

پرایس اکشن که به رفتار قیمت اشاره دارد از مهمترین و کاربردی ترین روش های تحلیل تکنیکال به شمار می رود و تکنیکالیست های شناخته شده در سراسر دنیا اعلام کرده اند که پرایس اکشن بخش مهمی از تحلیل آنها را در بر گرفته است.

از طرفی پرایس اکشن بخشی جداناپذیر از الگوهای هارمونیک است تا جایی که می توان به جرات گفت که اگر با استفاده از الگوهای هارمونیک و بدون پرایس اکشن معامله گری کنید نمی توانید به صورت مستمر امیدوار به کسب سود باشید. زیرا الگوهای هارمونیک بر اساس پرایس اکشن در نواحی PRZ هستند.

چیزی که در تحلیل تکنیکال باید به آن توجه ویژه کنید این است که علی رغم کاربردی بودن الگوهای هارمونیک و یا هر الگو یا ابزار دیگری، تمام اینها پیش بینی هایی هستند که با توجه به رفتار گذشته آن رمزارز، سهم و یا جفت ارز داریم، اما هیچ تضمینی نیست که قیمت مطابق پیش بینی شما و یا حتی بهترین تحلیل گر پبش برود. گاهی در الگوهای هارمونیک مشاهده می شود روند بر خلاف آنچه پیش بینی شده حرکت می کند. استفاده از پرایس اکشن و توجه به کندل ها در نواحی PRZ می تواند در بسیاری از موارد شکست (Failed فیلد شدن) خوردن الگو را به ما پیش بینی کند و به این ترتیب به ما کمک کند که تصمیم درستی را بگیریم.

انواع الگوهای هارمونیک

1. الگوی ایده آل AB = CD

الگویی سه موجی شامل امواج AB, BC, CD که پایه و اساس بسیاری از الگوها اعم از کلاسیک و هارمونی است. نکته ای که در رابطه با این الگو می توان به آن اشاره کرد این است که این الگو در تمام تایم فریم ها (بازه های زمانی) و در تمام بازارهای مالی به فراوانی دیده می شود.

در این الگو AB به هر اندازه که حرکت کند، CD نیز به همان میزان حرکت می کند. در واقع در این الگو علی رغم آنکه یک روند صعودی یا نزولی است ممکن است در میانه راه مسیری خلاف جهت اصلی خود را در پیش گیرد و سپس دوباره به روند اصلی خود بازگردد.

در این الگو با توجه به اینکه خط BC از کدام درصد (تراز) فیبوناچی برگشته است می توانیم انتهای مسیر یعنی نقطه D را مشخص کنیم.

در حالت بولیش این الگو زمانی که قیمت به نقطه D می رسد (طول CD به اندازه طول AB می شود) یک حرکت صعودی را شروع می کند به همین دلیل به آن بولیش (Bullish) گفته می شود.

و اما در حالت نزولی (Bearish) این الگو زمانی که قیمت به نقطه D برسد یعنی یعنی طول موج CD به اندازه طول موج AB شود، یک موج نزولی را آغاز می کند.

در نتیجه در هر دو حالت صعودی و نزولی می توان گفت که نقطه D همان جایی است که روند از آنجا تغییر جهت می دهد.

شرایط ضروری برای ایجاد الگوی AB=CD و معامله در آن

اولین موردی که باید به آن توجه کرد این است که طول موج BC هرگز نباید بیشتر از AB باشدد. به زبان ساده BC باید حداکثر هم اندازه و یا کوتاه تر از AB باشد. ناگفته نماند که برابری AB و BC کمتر اتفاق می افتد.

برای اینکه از این الگو استفاده کنید باید مطمئن شوید که D از B فراتر رفته است و یا به عبارتی طول موج CD بلندتر از طول موج BC خواهد شد.

نقاط مهم الگو

نقطه C

موج BC یک برگشت (Retracement) از موج AB است. به عبارت دیگر موج BC بخشی از حرکت AB را جبران کرده است و همپوشانی کرده است. میزان این برگشت برای اینکه آن را یک الگوی هارمونیک AB=BC بدانیم باید در محدوده فیبوناچی 0.382 الی 0.886 موج AB باشد.

نقطه ای که AB=CD تکمیل می شود

جایی که طول موج AB و CD با هم برابر می شوند یکی از نقاط مهم در این الگو است که باید حتما محقق شود.

نقطه فیبوناچی پروجکشن موج BC

از فیبوناچی پروجکشن بر روی موج BC کمک گرفته و درصدهای مهم آن را مورد بررسی قرار می دهیم. در این الگو محدوده 1.13 الی 3.14 درصدهای مهمی به شمار می آیند(فیبو 3.14 به ندرت اتفاق می افتد). توجه داشته باشید که فیبو یک یعنی اینکه یک موج تمام مسیر رفته خود را جبران کرده است و ما در این الگو محدوده 1.13 را مورد بررسی قرار می دهیم که در این صورت طول موج بیشتر از طول موج BC خواهد شد درواقع در کمترین حالت، 13 درصد از آن فراتر می رود.

معامله با استفاده از الگوی هارمونیک ABCD

ابتدا از فیبو Retracement بر موج AB استفاده می کنیم تا متوجه شویم که BC به چه میزان موج AB را جبران کرده است به عبارت دیگر نقطه C را مشخص می کنیم.

از این نسبت های متقابل می توان برای پیش بینی میزان حرکت موج بعدی کمک گرفت. به عبارتی اگر موج BC به اندازه 0.50 از موج AB پیش رفت، می توان انتظار داشت که موج CD نیز به اندازه دو برابر و یا 200 درصد موج BC حرکت کند. در این صورت فیبوناچی 200 درصد را با یک خط افقی علامت می زنیم. (می توان فیبوناچی را نگه داشت، اما بهتر است برای اینکه نمودار خلوت تری را داشته باشید یک خط افقی را ترسیم کرده و فیبوناچی را حذف کنید.)

نسبت های متقابل را در جدول فوق مشاهده می کنید.

در انتها از فیبوناچی سه نقطه ای کمک می گیریم تا مطمئن شویم که AB و CD با هم برابر هستند. در این مرحله ما فقط به نسبت فیبوناچی “یک” نیاز داریم (قرار است AB و CD برابر باشند)، بنابراین می توان وارد قسمت تنظیمات فیبوناچی شده و باقی نسبت ها را غیرفعال کرده که دچار سردرگمی نشوید.

محدوده نقطه ای که طول موج CD با موج AB برابر می شود و خط افقی که در مرحله پیش ترسیم کردیم یک ناحیه PRZ را برای ما مشخص می کند.

اینجا همان نقطه ای است که پایان صعود در یک حرکت صعودی و یا پایان نزول در یک حرکت نزولی را نشان می دهد.

بنابراین اگر شما به عنوان کسی که در بازارهای مالی فعالیت دارید مهارت کافی برای استفاده از این الگوها را به دست آورید می توانید بهترین نقاط ورود و خروج را به دست آورید و سود بیشتری را کسب کنید.

2. الگوی خفاش (Bat Pattern)

تمام الگوهای هارمونیک الگوی پیشین یعنی ABCD یا AB=CD را در خود دارند، اما یک موج دیگر به این الگو اضافه می شود و الگوهای دیگر را تشکیل می دهد. به همین دلیل است که گفته می شود الگوی AB=CD یک الگوی اساسی است که فهم آن به شما در درک الگوهای دیگر نیز کمک می کند و درواقع برای فهم دیگر الگوها ضروری است.

B = 0.382% XA – 0.5% XA

C = 0.382% AB – 0.886% AB

D = 88.6% XA

D = 1.618 % BC – 2.618% BC

مواردی که باید در الگوی خفاش بررسی شوند:

- طول موج AB باید از فیبوناچی 618% موج XA کمتر باشد. (بهتر است در محدوده فیبوناچی 0.318 تا 0.5 باشد)

- نقطه C در محدوده بین فیبوناچی 382 الی 0.886% موج AB قرار بگیرد.

- مقدار BC پروجکشن باید حداقل 618% باشد. (محدوده 1.618 الی 2.618)

- نقطه ای که AB=CD را مشخص می کند باید در محدوده PRZ قرار گیرد.

- با بررسی نکات لازم (پرایس اکشن) می توان گفت که آیا موج CD قرار است Extended باشد یا نه. در الگوی خفاش معمولا Extended AB=CD است.

- از مهم ترین نکاتی که در بررسی و تشخیص الگوی BAT (خفاش) باید به آن توجه کرد این است که نقطه D به هیچ عنوان نباید فراتر از X برود. به عبارتی نقطه D باید در محدوده فیبوناچی 886% موج XA قرار گیرد. (البته اگر کندلی و یا سایه کندل از محدوده 0.886% پیش برود در صورتی که از نقطه X فراتر نرود همچنان می تواند یک الگوی خفاش تلقی شود.)

نکته ای که در مورد الگوی خفاش وجود دارد این است که برگشت روند از ناحیه PRZ (نواحی که نقطه D در آن قرار گرفته است) شدید و یا به عبارتی شارپ است.

همچنین سقف دوم و یا کف دوم (با توجه به روند حرکت) پایین تر از سقف اول است و کف دوم بالاتر از کف اول است.

الگوی خفاش ایده آل

- نقطه B دقیقا در 50% موج XA قرار می گیرد.

- نقطه Dدقیقا در 886% موج XA قرار می گیرد.

- طول موج BC باید روی فیبوناچی 50 الی 0.618% موج AB باشد.

- مقدار فیبوناچی پروجکشن BC باید روی 2 باشد. به این ترتیب در حالت ایده آل موج CD دوبرابر موج BC خواهد بود.

- محدوده PRZ در ناحیه 27AB=CD تشکیل خواهد شد.

لازم به ذکر است که لازم نیست تمام موارد بالا را بتوانید در الگو پیدا کنید که به آن الگوی خفاش ایده آل بگویید بلکه ممکن است چند مورد در الگو وجود داشته باشند و الگو همچنان ایده آل باشد. باز کردن معامله با تشخیص الگوی ایده آل می تواند با ضریب اطمینان بالاتری انجام شود و در نتیجه می توان معامله با حجم بالاتری را در صورت تشخیص الگوی خفاش ایده آل باز کرد.

تمامی موارد ذکر شده برای حالت نزولی نیز صدق می کند.

معامله با استفاده از الگوی هارمونیک خفاش

ابتدا فیبوناچی Retracement موج XA را رسم می کنیم اگر نقطه B در کمتر از درصد 0.618% موج XA قرار گرفته بود(بهتر است بین 0.318 الی 0.5 باشد).

با استفاده از فیبوناچی Retracement فیبو موج XA را رسم می کنیم. همان طور که پیش از این نیز ذکر شد نقطه D یعنی ناحیه ای که از آنجا انتظار تغییر روند را داریم در فیبو 0.886% موج XA قرار می گیرد. بنابراین فیبو 0. 886 موج XA را در نظر می گیریم و یا یک خط افقی بر روی آن ناحیه رسم می کنیم.

از دیگر مواردی که باید برسی کنیم این است که BC پروجکشن (موج CD) باید بین 1.68 الی 2.68 باشد، خط متناظر با BC پروجکشن را نیز رسم می کنیم.

حالا از فیبوناچی Trend-Based Fibo Extention برای ABCD استفاده می کنیم و خطوط به وجود آمده را بررسی می کنیم.

ناحیه ای که هر سه فیبوناچی به ما نشان داده اند را به عنوان ناحیه PRZ شناسایی می کنیم، یعنی جایی که از آنجا انتظار برگشت قیمت را داریم و به این ترتیب پس از بررسی به کمک پرایس اکشن می توانیم وارد معامله شویم. به زبان ساده اگر روند صعودی بوده است احتمال دارد از ناحیه مشخص شده شروع به نزول کند و ما می توانیم با باز کردن معامله فروش (در صورت امکان) به سود برسیم. و یا اینکه در صورتی که به عنوان مثال ما معامله خرید باز داشته باشیم آن ناحیه بهترین جای خروج را به ما نشان می دهد.

برعکس این مورد نیز صدق می کند یعنی اگر روند نزولی بوده باشد، ناحیه PRZ که مشخص کردیم می تواند منطقه برگشت روند را به ما نشان دهد، در این صورت در نقطه D البته بعد از انجام بررسی های لازم می توان اقدام به خرید کرد، و یا در صورتی که یک معامله فروش (Short) باز داشته داشته باشیم می توانیم معامله خود را ببندیم چراکه نشانه های آغاز روند صعودی را می بینیم.

3. الگوی هارمونیک گارتلی

مواردی که باید در الگوی گارتلی بررسی شوند:

- نقطه ی B روی فیبوناچی Retracement 618% از موج XA قرار می گیرد.

- BC پروجکشن یا همان موج CD باید در محدوده فیبو 13% الی 1.618% باشد.

- نقطه ی C در محدوده ی 382% الی 0.886% موج AB قرار می گیرد.

- در این الگوی هارمونیک AB = CD معمولا کامل می شود. به عبارت دیگر در منطقه ی PRZ تحقق این تساوی را بررسی می کنیم.

- نقطه D بر روی فیبو 786% از موج XA ظاهر می شود.

الگوی گارتلی ایده آل

طبق تصویر بالا مشاهده می کنید که برای داشتن یک الگوی ایده آل گارتلی باید

- نقطه B روی فیبو 618 موج XA قرار گیرد.

- نقطه C روی فیبو 618 موج AB قرار گیرد.

- نقطه D روی فیبو 786 موج XA قرار گیرد.

- پروجکششن BC (موج CD) روی 618 قرار گیرد.

- الگوی AB=CD تشکیل شود.

الگوی ایده آل صعودی و نزولی گارتلی

انتظار نداشته باشید که همیشه الگوهای ایده آل را در نمودارها مشاهده کنید، اما به هرحال دانستن اینکه یک الگوی ایده آل وین ریت یا شانس موفقیت بالاتری را دارد به شما کمک می کند که زمانی که یکی از این الگوهای ایده آل را پیدا کردید بتوانید با اطمینان بیشتر معامله ای با حجم بالاتر را باز کنید.

معامله با استفاده از الگوی هارمونیک گارتلی

ابتدا به بررسی نمودار می پردازیم، برای تشخیص اینکه یک نمودار مشکوک به گارتلی، شرایط لازم را دارد یا خیر، با استفاده از فیبوناچی Retracement به بررسی نقطه ی B می پردازیم، اگر نقطه ی B روی 0.618% موج XA قرار گرفته باشد، می توان گفت که این الگو می تواند الگوی هارمونیک گارتلی باشد.

اما فقط این نیست و باید به بررسی موج های دیگر نیز بپردازیم. یک فیبو روی موج AB رسم می کنیم تا متوجه شویم که آیا نقطه ی C در محدوده ی فیبو 0.382 الی 0.886 موج AB واقع شده است یا خیر؟

حال فیبو BC پروجکشن که می تواند نهایتا 1.618 باشد را رسم می کنیم. این محدوده می تواند از 1.13 الی 1.618 باشد.

و اما مهم ترین بخش، فییوناچی Retracement موج XA را روی نمودار قرار می دهیم و خطی عمودی را بر روی ناحیه 0.786 رسم می کنیم.

یکی دیگر از مواردی که بررسی می کنیم این است که در الگوی هارمونیک گارتلی معمولا AB=CD محقق می شود. برای این تساوی از درصد 1 فیبو Trend-based Fibo Extention روی ABC استفاده می کنیم.

ما برای معامله کردن با استفاده از الگوی گارتلی به دنبال نقطه D هستیم تا بتوانیم ناحیه تغییر جهت روند را پیدا کنیم.

یک ناحیه PRZ درر میان پروجکشن BC که رسم کرده بودیم و همچنین فیبو 0.78 Retracemant موج XA به وجود می آید که بهترین ناحیه برای تغییر جهت حرکت روند است. درصد 1 فیبو Trend-based Fibo Extention نیز می تواند در این محدوده PRZ لحاظ شود، اما در این میان فیبو 0.78 موج XA از همه مهم تر است.

باز هم یادآوری می کنیم که با کمک گرفتن از پرایس اکشن ضریب اطمینان تحلیل خود را بالاتر برده تا بتوانید به سود بیشتری برسید و یا اینکه به موقع از معامله خارج شوید که سود خود را از دست ندهید.

4. الگوی هارمونیک خرچنگ (Crab)

B = 0.382% XA – 0.618% XA

C = 0.382% AB – 0.886% AB

D = 1.618% XA

D = 2.618% BC – 3.618% BC

در این الگو بر خلاف دو الگویی که پیش از این بررسی کردیم، نقطه D از نقطه X فراتر می رود. به هر حال در بررسی نمودارهای مختلف در بازارهای مالی به مواردی بر می خورید که نقطه D از نقطه X فراتر خواهد رفت، در چنین مواردی این الگو و الگویی که در آینده بررسی می کنیم برای تحلیل نمودار به کمک شما می آیند.

مواردی که باید در الگوی خرچنگ بررسی شوند:

- نقطه B باید در محدوده فیبو 382% الی 0.618% از موج XA قرار بگیرد.

- نقطه C باید در محدوده فیبو 382% الی 0.886% از موج AB قرار بگیرد.

- BC پروجکشن یا همان نقطه D در محدوده 618% الی 3.618% قرار می گیرد. لازم به ذکر است که سطوح 2.618، 3.14 و 3.618 از نواحی بسیار مهمی هستند که در صورتی که با فیبو 1.618% از موج XA نزدیک به هم شدند یک ناحیه PRZ قوی را تشکیل می دهند.

- باز هم نکته مهم تر در این الگو این است که نقطه D بر روی سطح 618% موج XA قرار می گیرد.

نکته ای که در اینجا باید اضافه کنیم این است که پس از مشخص کردن ناحیه PRZ معمولا برگشت روند به شدت و به صورت شارپ صورت می گیرد.

الگوی هارمونیک خرچنگ عمیق (Deep Crap)

در این الگو نقطه B از حالت عادی پایین تر می آید، به عبارت دیگر نقطه B بر روی سطح 0.886% موج XA قرار می گیرد.

از طرف دیگر الگوی AB=CD اهمیت بیشتری پیدا می کند. نقطه D معمولا بر روی سطح 1.27 Extended ABCD قرار می گیرد.

الگوی عمیق صعودی و نزولی خرچنگ

با دانستن الگوهای بیشتر درواقع شما می توانید برای موقعیت های مختلفی که در بازار پیش می آیند، تحلیل مناسبی ارائه دهید و در نتیجه تصمیم درست تری را هم بگیرید. در تصویر فوق الگوی عمیق را در هر دو حالت صعودی و نزولی مشاهده می کنید.

معامله با استفاده از الگوی هارمونیک خرچنگ

در الگوی بولیش یا صعودی خرچنگ ابتدا قیمت صعود می کند (XA) سپس دچار یک افت قیمت می شود (AB) و بعد از آن دوباره یک صعود قیمت را شاهد هستیم (BC) و در انتها افت قیمت را مشاهده می کنیم(CD).

در پایان این افت قیمت در نقطه D انتظار یک رشد قیمت را داریم، اما نکته ای که اینجا باید به آن توجه کرد این است که این الگو شباهت بسیاری به الگوهای پیشین دارد، اگر در میانه راه موج CD به اشتباه فکر کنیم که این یک الگوی هارمونیک خفاش است چطور؟

برای اینکه از این دست خطاها در امان باشیم بازهم پرایس اکشن به کمک ما می آید. زمانی که سطوح فیبوناچی در ناحیه PRZ که به اشتباه تشخیص دادیم فاصله زیادی از هم داشته باشند و یا کلا با نشانه هایی که در آن ناحیه می بینیم به این نتیجه برسیم که زمان تغییر جهت روند هنوز فرا نرسیده است.

برای آنکه از الگوی هارمونیک خرچنگ در معاملات خود استفاده کنیم پیش از هر چیز باید بتوانیم این الگو را در نمودار تشخیص دهیم، برای تشخیص این الگو همانند الگوهای پیشین به ابزار فیبوناچی احتیاج داریم.

استفاده از ابزار فیبوناچی

ابتدا با استفاده از فیبوناچی Retracement جایگاه نقطه B را پیدا می کنیم. همان طور که پیش از این نیز بیان شد، نقطه B باید در محدوده فیبو 0.382% الی 0.618% از موج XA قرار بگیرد.

با بررسی دیگر شرایط لازم برای تشکیل الگوی هارمونیک خرچنگ به دنبال نقطه D می گردیم، محدوده ای که به ما تغییر جهت روند را نشان می دهد.

برای این کار ابتدا مهم ترین عامل یعنی فیبو سطح 1.618% موج XA را مشخص می کنیم. سپس BC پروجکشن یا همان نقطه D که در محدوده 2.618% الی 3.618% قرار می گیرد را نیز مشخص می کنیم.

لازم به ذکر است که سطوح 2.618، 3.14 و 3.618 از نواحی بسیار مهمی هستند که در صورتی که با فیبو 1.618% از موج XA نزدیک به هم شدند یک ناحیه PRZ قوی را تشکیل می دهند.

احتمال برگشت قیمت آن هم به صورت شارپ از ناحیه PRZ که تشخیص داده می شود بسیار زیاد است. در نتیجه با توجه به صعودی یا نزولی بودن الگو می توان تصمیم درست برای باز کردن معاملات را گرفت. البته با توجه به استراتژی معاملاتی که از پیش طراحی شده است.

در الگوی بولیش یا صعودی الگوی خرچنگ درواقع روند نزولی به اتمام می رسد و ما انتظار یک برگشت روند به حالت صعودی را داریم که در این صورت بهتر است در ناحیه PRZ که با توجه به شروط گفته شده مشخص کردیم می توان اقدام به خرید و یا باز کردن موقعیت Long کرد.

بدیهی است که در حالتی که الگوی بیریش یا نزولی خرچنگ را داشته باشیم به این معنا است که روند صعودی به پایان رسیده و ما می توانیم در صورتی که بخواهیم موقعیت Short یا فروش را باز کنیم و یا در صورتی که موقعیت باز خرید داشته باشیم آن را ببندیم.

5. الگوی هارمونیک پروانه

همان طور که احتمالا تا به اینجا متوجه شده اید، الگوهای هارمونیک شباهت بسیاری به هم دارند و درواقع عمده تفاوت آنها را می توان در سطوح مختلف فیبوناچی و یا به عبارتی طول امواج موجود در الگوها در نظر گرفت.

مواردی که باید در الگوی پروانه بررسی شوند:

- نقطه B باید در محدوده فیبو 786% از موج XA قرار بگیرد.

- نقطه C باید در محدوده فیبو 382% الی 0.886% از موج AB قرار بگیرد.

- حداقل میزان BC پروجکشن 618% است. به عبارت دیگر نقطه D در محدوده 1.618% الی 2.24% موج BC قرار می گیرد.

- نقطه D بر روی فیبو 27% موج XA قرار گیرد.

- در الگوی هارمونیک پروانه نیز الگوی AB=CD محقق می شود با این توضیح که معمولا 27% AB = CD به عبارت دیگر طول موج CD، 27/1 برابر طول موج AB است.

(این مقدار مهم است و در ناحیه PRZ حتما باید مورد بررسی قرار گیرد.)

توضیحی که باید در اینجا اضافه کنیم این است که در تمام الگوهای هارمونیک که بررسی شد، نسبت AB=CD محقق می شود، درواقع ما به بررسی موج CD بعد از تکمیل تساوی امواج می پردازیم. و همان طور که در بررسی های الگوها شاهد بودیم سطوح متفاوت در الگوهای مختلف اهمیت پیدا می کنند که باید در ناحیه PRZ به بررسی آنها پرداخت.

در تصویر فوق الگوهای هارمونیک پروانه را در دو جهت صعودی و نزولی مشاهده می کنید.

الگوی پروانه ایده آل

- نقطه B بر روی فیبو 786% از موج XA قرار می گیرد.

- نقطه C باید در محدوده فیبو 50% الی 0.886% از موج AB قرار بگیرد. (در صورتی که نقطه C در این محدوده مشخص شده بر روی 0.618% واقع شود الگو ایده آل تر هم می شود.)

- نقطه D بر روی فیبو 27% موج XA قرار می گیرد.

- ناحیه PRZ در محدوده 27% AB = CD تشکیل می شود. (در حالت عادی الگو این شرط معمولا صورت می گیرد در حالی که در الگوی پروانه ایده آل این شرط و مقدار الزامی است.)

- BC پروجکشن باید مشخصا بر روی سطح 618 باشد. درواقع تفاوت حالت الگوی هارمونیک پروانه معمولی و ایده آل در همین مورد است.

الگوی ایده آل صعودی و نزولی پروانه

با توجه به الگویی که در نمودار تشخیص می دهید و البته کمک گرفتن از پرایس اکشن برای گرفتن تایید بیشترمی توانید به سودهای بیشتری برسید.

این دو الگوی ایده آل پروانه را نیز با دیگر الگوهای هارمونیک که در این مطلب یاد گرفتید به ذهن بسپارید تا بتوانید در زمانی که نشانه های هر الگو را مشاهده کردید، روند و تغییر آن را تشخیص داده و به سود برسید.

معامله با استفاده از الگوی هارمونیک پروانه

برای اینکه بتوان از این الگو در بازار استفاده کرد باید ابتدا فیبو Retracement موج XA را رسم کنیم.

جایگاه B را مشخص می کنیم و بررسی می کنیم که آیا شرط لازم برای تشکیل الگو رعایت شده است یا نه.

فیبو Retracement موج AB را نیز رسم می کنیم تا ببینیم که آیا نقطه C شرط لازم برای تشکیل الگو را رعایت کرده است یا خیر.

سپس نوبت BC پروجکشن است که با رسم آن باید ببینیم که D در محدوده مجاز یعنی محدوده 1.618% الی 2.24% موج BC قرار گرفته است.

و نقطه D که باید بر روی فیبو 1.27% موج XA قرار گیرد.

یکی دیگر از مواردی که می توان در این الگو اعمال کرد فیبو سه نقطه ای روی ABC است تا به این ترتیب بتوانیم مکان نقطه چهارم یعنی D را تشخیص دهیم. معمولا در الگوی پروانه نمودار روی سطح 1.27 تکمیل می شود.

تکمیل الگوی AB=CD نیز همان طور که گفته شد در این الگو محقق می شود.

ما برای معامله کردن با این الگوهای هارمونیک به دنبال نقطه D و ناحیه PRZ که نقطه D در آن قرار می گیرد هستیم. تا به این ترتیب بتوانیم محدوده ای که از آن انتظار تغییر جهت روند داریم را شناسایی کنیم.

اگر الگو همه شرایط را داشته باشد نوبت به بررسی پرایس اکشن ناحیه PRZ می رسد تا مطمئن شویم که الگو هارمونیک ما حتما عمل می کند. سپس با توجه به اینکه الگو صعودی یا نزولی است اقدام به باز کردن معامله می کنیم.

نحوه استفاده از الگوهای هارمونیک در معاملات

-

تشخیص الگو

برای اینکه بتوانید از آنچه در رابطه با الگوهای هارمونیک یاد گرفته اید نهایت استفاده را ببرید باید در مرحله اول بتوانید این الگوها را تشخیص دهید، برای تشخیص این الگوها باید با تمرین کافی به مهارت برسید.

-

انجام معامله

وقتی موفق شدید که الگوی هارمونیک مربوط به نمودار قیمتی را به درستی تشخیص دهید، باید با توجه به استرتژی خود معامله را در نقطه مناسب بر اساس تشخیصی که داده اید باز کنید.

-

مدیریت معامله

حالا که معامله ای باز بر اساس یک الگوی مشخص دارید باید رفتار قیمتی را در ادامه بررسی کرده تا بتوانید حد سود و حد ضرر و هرآنچه نیاز هست را مطابق حرکت بازار مدیریت کنید.

سخن آخر

تسلط به الگوهای هارمونیک می تواند نقش بسزایی در موفقیت شما در تحلیل تکنیکال داشته باشد. البته الگوهای هارمونیک به تنهایی نمی توانند استفاده شوند و شما برای تایید بیشتر ناچارید از پرایس اکشن کمک بگیرید در غیر این صورت موفقیت شما دوامی نخواهد داشت.

البته در هنگام استفاده از الگوهای هارمونیک نیز باید از ابزار فیبوناچی که یکی از ابزارها در پلتفرم های معاملاتی است استفاده کنید.

همچنین ابزار XABCD را نیز می توانید در میان ابزار مختلف مشاهده کنید که الگو را با توجه به نقاطی که مشخص می کنید برای شما ترسیم می کند. (هیچ ضرورتی برای استفاده از این ابزار وجود ندارد.)

ناگفته نماند تعداد الگوهای هارمونیک بسیاز زیاد هستند که ما در این مطلب مهم ترین و شناخته شده ترین الگوهای هارمونیک را بررسی کردیم و نحوه معامله به وسیله این الگوها را نیز بیان کردیم.