روش های ارزش گذاری

در دنیای پیچیده و همواره در حال نوسان بازارهای مالی، تعیین اندازه پوزیشن معاملاتی (Position size) یا پوزیشن سایز، یکی از مهمترین تصمیماتی است که سرمایهگذاران و معاملهگران باید اتخاذ کنند. این تصمیم نه تنها بر پتانسیل سودآوری، بلکه بر میزان ریسک معاملات نیز تأثیر گذار است. Position size، در واقع به معنای مقدار دارایی یا سرمایهای است که در یک معامله خاص به کار گرفته میشود.

در این مقاله به بررسی این مفهوم میپردازیم، اهمیت آن در مدیریت ریسک و برنامهریزی معاملاتی را بررسی میکنیم و رویکردها و استراتژیهای مختلفی را که معاملهگران میتوانند برای تعیین اندازه پوزیشن خود به کار ببرند، مورد تحلیل قرار میدهیم. با توجه به اینکه هر معاملهگری دارای سطح تحمل ریسک و اهداف مالی منحصر به فرد خود است، انتخاب Position size مناسب میتواند در روند معاملهگری فرد، بسیار تاثیرگذار باشد.

اندازه پوزیشن معاملاتی چیست؟

با توجه به پیچیدگیها و نوسانات زیاد بازارهای مالی و افزایش حجم معاملات، تسلط بر مدیریت اندازهی پوزیشن به یکی از مهارتهای بنیادین برای معاملهگران تبدیل شده است. فقدان این دانش میتواند تریدرها را با خطرات و چالشهای بزرگی روبرو سازد و مسیر دستیابی به موفقیت را دشوار کند. در هنگام تعیین اندازه پوزیشن یا حجم معامله، لازم است که معاملهگران هم مجموع سرمایه خود و هم جنبههای مدیریت ریسک را در نظر بگیرند، چرا که عدم توجه به این موارد میتواند به سرعت به زیانهای قابل توجهای منجر شود.

حجم پوزیشن به طور کلی برای تعیین مقدار داراییهایی که توسط معاملهگران خریداری یا فروخته میشوند، استفاده میشود و این امر به کنترل ریسک و بهینهسازی عملکرد معاملاتی کمک میکند. روش معمول بسیاری از معاملهگران این است که ابتدا حد ضرر (Stop loss) را برای هر معامله تعیین کرده و بر اساس آن، حجم معامله را مشخص میکنند. در این روش، تعیین حجم معامله بر اساس مدیریت سرمایه و ریسک صورت میگیرد.

بازارهای مالی مانند فارکس دارای پویایی و نوسانات زیادی هستند، بنابراین خطر تحلیلهای نادرست و اشتباهات برای مبتدیان بسیار زیاد است. این افراد ممکن است فرصتهای بزرگ را از دست دهند یا به طور ناگهانی و بدون برنامهریزی در معاملات وارد شوند. با داشتن یک استراتژی منطقی و مدون، معاملهگر میتواند با آگاهی کامل وارد معامله شود و در زمان مناسب از آن خارج شود. در اینجاست که اهمیت و ارزش اندازهی پوزیشن معاملاتی، برجسته میشود.

اهمیت و مزایای اندازه پوزیشن

اندازه پوزیشن معاملاتی که به تعیین حجم یا میزان سرمایهای که در یک معامله خاص به کار میرود اشاره دارد، یکی از اساسیترین جنبههای استراتژی معاملاتی به شمار میآید. اهمیت این موضوع از چندین جنبه قابل بررسی است که در ادامه به بررسی این موارد میپردازیم.

- مدیریت ریسک: شاید مهمترین جنبهی تعیین این اندازه، مدیریت ریسک باشد. با تعیین اندازهی مناسب برای هر معامله، معاملهگران میتوانند میزان ریسک خود را کنترل کنند. این امر به ویژه در بازارهای نوسانی حیاتی است، جایی که تغییرات ناگهانی قیمتها میتواند منجر به زیانهای سنگین شود.

- افزایش بازده: Position size مناسب نه تنها به کاهش ریسک کمک میکند، بلکه میتواند به افزایش بازده نیز منجر شود. با استفاده از یک اندازه پوزیشن منطقی، معاملهگران میتوانند از فرصتهای بازار بهرهمند شوند، بدون آنکه بیش از حد در معرض ریسک قرار گیرند.

- حفظ سرمایه: حفظ سرمایه یکی دیگر از عناصر کلیدی موفقیت در معاملات است. با تعیین Position size مناسب، معاملهگران میتوانند اصل سرمایه خود را تا حد بسیار زیادی، حفظ کنند.

- تطابق با استراتژی معاملاتی: اندازهی پوزیشن معاملاتی باید با استراتژی کلی معاملاتی و اهداف بلند مدت هماهنگ باشد. برای مثال، یک استراتژی محافظهکارانه ممکن است از اندازههای پوزیشن کوچکتر استفاده کند، در حالی که یک استراتژی جسورانهتر ممکن است به دنبال استفاده از اندازههای پوزیشن بزرگتر باشد.

- تطبیق با تغییرات بازار: اندازه پوزیشن باید قادر به تطبیق با تغییرات بازار باشد. در شرایط مختلف بازار، ممکن است لازم باشد تا پوزیشن سایز، تعدیل شود تا با شرایط جدید بازار همخوانی داشته باشد.

- کنترل احساسات: یکی دیگر از مزایا ، کمک به کنترل احساسات در هنگام معامله است. با داشتن یک برنامه مشخص برای اندازه پوزیشن، معاملهگران میتوانند از تصمیمگیریهای عجولانه و هیجانی که ممکن است به ضرر آنها منجر شود، جلوگیری کنند.

فرمول و نحوه محاسبه پوزیشن سایز

در فرآیند مشخص کردن اندازه پوزیشن معاملاتی در بازارهای مالی، یکی از مهمترین و نخستین قدمها، شناخت و ارزیابی مقدار سرمایهای است که در اختیار دارید. این مرحله شامل در نظر گرفتن کل مبلغ نقدی، داراییهای دیجیتال، سهام و سایر داراییهای مالی است که در حساب شما وجود دارد. اهمیت این اقدام در آن است که شما را قادر میسازد تا با درک دقیق از میزان سرمایه خود، تصمیمات معقولتری در مورد مقدار پول یا داراییهای که در هر معامله به کار میبرید، بگیرید. این ارزیابی اولیه نقش کلیدی در مدیریت ریسک و تعیین استراتژیهای معاملاتی شما خواهد داشت.

گام بعدی، تعیین و مشخص کردن سطح ریسک است. در این بخش از فرآیند معاملاتی، اصلیترین وظیفه شما این است که تصمیم بگیرید چه مقدار از کل بودجه موجود در حساب خود را در هر تراکنش مالی قرار است ریسک کنید. این میزان اغلب به صورت درصدی از کل موجودی حساب مشخص میشود و بسته به استراتژی معاملاتی، متغیر است. انتخاب سطح ریسک منطقی، نه تنها به شما این امکان را میدهد تا بر محدودیتهای مالی خود تسلط داشته باشید، بلکه بتوانید تا حد بسیار زیادی، اصل سرمایه خود را حفظ کنید.

نکته قابل توجه دیگر در این بخش، میزان حد ضرر در هر معامله است. حد ضرر به عنوان یک مکانیزم حفاظتی عمل میکند که توسط معاملهگر تعیین میشود. این سطح قیمتی که بر اساس تحلیل تکنیکال تعیین میگردد، نشاندهنده نقطهای است که در صورت رسیدن قیمت یک دارایی به آن، سفارش فروش به طور خودکار فعال میشود. این کار به منظور محدود کردن ضررهای احتمالی انجام میشود. بنابراین، حد ضرر به عنوان یک سطح امنیتی عمل میکند.

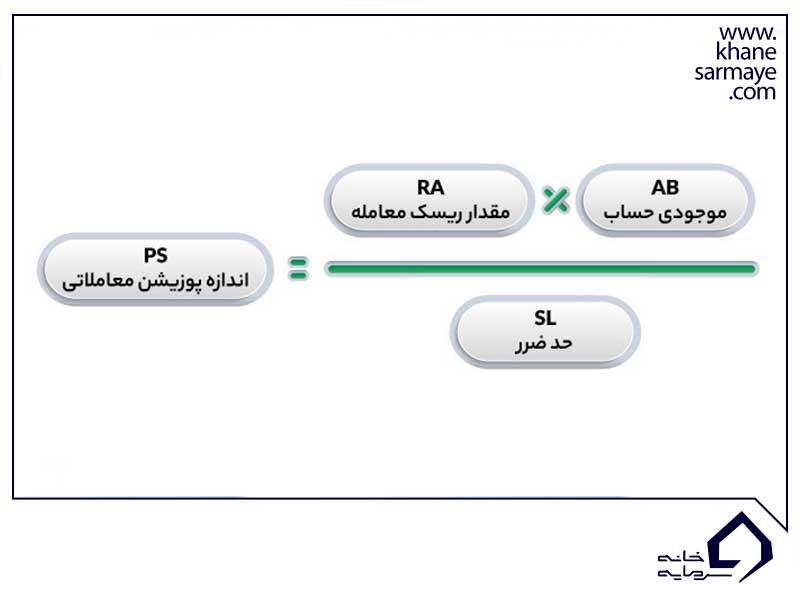

برای محاسبه و تعیین اندازه پوزیشن در معاملات مالی، از فرمول خاصی استفاده میشود. این فرمول به شما کمک میکند تا متوجه شوید چه مقدار از سرمایه خود را باید در هر معامله به کار ببرید. فرمول کلی به شکل زیر است.

این فرمول به شما کمک میکند تا ریسک خود را مدیریت کرده و از زیانهای سنگین جلوگیری کنید. همچنین، این فرمول در تمامی بازارهای مالی، کاربرد دارد.

سخن پایانی

در بازارهای مالی، اندازه پوزیشن معاملاتی به عنوان یکی از مهمترین ابزارها برای مدیریت ریسک و بهینهسازی سودآوری مطرح است. تعیین دقیق آن نه تنها از سرمایههای معاملهگر در برابر نوسانات بازار محافظت میکند، بلکه به او کمک میکند تا فرصتهای معاملاتی را با آگاهی و اطمینان بیشتری شناسایی و بهرهبرداری کند. این رویکرد که مبتنی بر اصول دقیق ریاضی و تحلیل بازار است، به معاملهگر کمک میکند تا با درک عمیقتری از ریسکها و پتانسیلهای معاملاتی، استراتژیهای خود را پیش ببرد. در نهایت اندازه پوزیشن معاملاتی، به عنوان بخش جدایی ناپذیر از فرآیند معاملهگری، نقشی کلیدی در رسیدن به موفقیتهای پایدار و معقول در دنیای معاملات ایفا میکند.

سوالات متداول

Position size معاملاتی مقدار سرمایهای است که یک معاملهگر در یک معامله قرار میدهد. این مقدار بر اساس میزان ریسکپذیری، سرمایه کل و استراتژی معاملاتی معاملهگر تعیین میشود.

اندازه مناسب معمولاً با استفاده از فرمولهای خاصی محاسبه میشود که عواملی مانند میزان سرمایه موجود، درصد ریسک قابل قبول برای هر معامله و فاصله قیمت ورود به معامله تا سطح ضرر را در نظر میگیرد.

به معاملهگران کمک میکند تا ریسک خود را مدیریت کرده و از زیانهای بزرگ جلوگیری کنند. این امر به حفظ سرمایه کمک کرده و امکان معاملات موفقتری را فراهم میآورد.

خیر، میتواند بر اساس نوع بازار، استراتژی معاملاتی و سطح ریسکپذیری معاملهگر متفاوت باشد. معاملهگران باید در هر بازار و با توجه به شرایط خاص، اندازه پوزیشن خود را تعیین کنند.

بله، میتواند تأثیر مستقیمی بر سودآوری داشته باشد. یک اندازه پوزیشن مناسب میتواند به حداکثر رساندن سود در معاملات موفق کمک کند، در حالی که از زیانهای بزرگ در معاملات ناموفق جلوگیری میکند.

در هنگام محاسبه و بررسی سهم ها ، اکثر سرمایه گذاران با شاخص های بنیادی مانند نسبت ( Price to earnings ratio)P/E ، ارزش بعد از استهلاک ( دارایی شرکت)، نسبت ( Price to book)P/B و نسبت PEG آشنا هستند. به علاوه، سرمایه گذارانی که اهمیت ایجاد نقدینگی را می دانند، از صورت حساب های جریان نقدی شرکت در تحلیل های بنیادی استفاده می کنند. آن ها می دانند که چنین صورت حساب هایی وضعیت بهتری از عملکردهای شرکت ارائه می دهند. اگرچه اندکی از مردم به میزان جریانات نقدی در مقایسه با ارزش کمپانی توجه می کنند، اما بازده جریان نقدی آزاد نسبت به P/E شاخص بهتری است.

جریان نقدی آزاد چیست؟

نقدینگی در حساب بانکی چیزی است که همه ی شرکت ها مشتاق به دست آوردن آن هستند. سرمایه گذاران علاقه مند هستند تا بدانند که شرکت چه مقدار نقدینگی در حساب بانکی خود دارد. زیرا این عدد عملکرد واقعی یک شرکت را نمایش می دهد. پنهان کردن مشکلات یک شرکت ازجمله عدم مدیریت مالی در صورت حساب های نقدی شرکت کار پیچیده ای است.

جریان نقد، اندازه گیری میزان ورودی و خروجی نقدینگی از حساب بانکی یک شرکت است. جریان نقدی آزاد زیرمجموعه جریان نقدی، میزان نقدینگی باقی مانده برای شرکت پس از پرداخت تمام هزینه های شرکت و هزینه های سرمایه گذاری در شرکت را نشان می دهد. شما سریعاً می توانید میزان جریان نقدی آزاد یک شرکت را از طریق صورت حساب های جریان نقد محاسبه کنید. از مجموع نقدینگی ایجادشده توسط عملیات شرکت شروع کنید. سپس مقدار هزینه های سرمایه گذاری در کمپانی را از بخش جریان نقدی سرمایه گذاری پیدا کنید. سپس میزان هزینه های سرمایه گذاری را از مجموع نقدینگی عملیاتی کم کنید تا به جریان نقدی آزاد برسید.

زمان که جریان نقدی آزاد مثبت است، نشان دهنده ی این است که این شرکت نقدینگی بیشتری نسبت به آنچه برای اجرای کسب وکار و سرمایه گذاری مجدد در شرکت خرج می کند، ایجاد می کند. این شرکت قادر است تا خود را ازنظر مالی تأمین کند و پتانسیل زیادی برای رشد بیشتر در آینده دارد. جریان نقدی آزاد منفی نشان می دهد که شرکت توانایی تولید نقدینگی کافی برای تأمین کسب وکار خود را ندارد. هرچند، شرکت های کوچک جریان نقدی آزاد مثبت ندارند ازآنجایی که بر روی رشد سریع خود سرمایه گذاری می کنند تا سرمایه خود را افزایش دهند.

جریان نقدی آزاد مانند درآمد برای یک شرکت است، بدون اینکه احتیاج به تغییراتی در صورت سود و زیان( income statement) داشته باشد. درنتیجه، شما می توانید از جریان نقدی آزاد استفاده کنید تا عملکرد یک شرکت را اندازه گیری کنید به همان صورتی که درآمد خالص آن را بررسی می کنید. ( هرچند جریان نقدی آزاد با جریان نقدی خالص ( net cash flow)برابر نیست).

جریان نقدی آزاد میزان نقدینگی موجود برای سهامداران است. جریان نقدی خالص میزان سودی است که شرکت با تمام هزینه های پرداختی جاری دارد، بدون در نظر گرفتن وام های طولانی مدت یا صورت حساب ها. شرکتی که جریان نقدی خالص مثبتی دارد، هزینه های فعالیت های جاری را نیز می تواند پرداخت کند و مشکلی از آن بابت ندارد. اما توانایی پرداخت هزینه ها طولانی مدت را ندارد. پس نمی تواند همواره معیار دقیقی برای محاسبه ی پیشرفت شرکت و یا موفقیت آن باشد. نسبت P/E ، میزان درآمد خالص سالانه ی هر سهم عادی را اندازه گیری می کند. هرچند صورت حساب جریان نقدی مقیاس بهتری برای مقایسه عملکرد شرکت نسبت به صورتحساب سود و زیان است.

محاسبه جریان نقد آزاد شرکت

آیا یک ابزار محاسباتی قابل مقایسه برای نسبت P/E وجود دارد که از صورتحساب جریان نقدی استفاده کند؟ خوشبختانه، بله. ما می توانیم از جریان نقدی آزاد و تقسیم آن بر ارزش بازاری شرکت به عنوان یک نشانگر قابل اعتمادتر استفاده کنیم. گفته می شود که بازده جریان نقدی آزاد، به سرمایه گذاران راه دیگری برای اندازه گیری ارزش کمپانی می دهد که قابل مقایسه با P/E است. ازآنجایی که این محاسبه، از جریان نقدی آزاد استفاده می کند، بازده جریان نقدی آزاد اندازه گیری بهتری از عملکرد شرکت فراهم می کند.

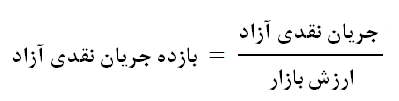

معمول ترین راه برای محاسبه بازده جریان نقدی آزاد استفاده از ارزش بازار به عنوان شاخص سهام است. ارزش بازار معیار در دسترسی است که می توان آن را از فرمول زیر تعیین کرد:

راه دیگر محاسبه ی بازده جریان نقدی آزاد استفاده از ارزش اقتصادی به عنوان شاخصی از سهام است. برای بسیاری از افراد، ارزش اقتصادی معیار قابل اعتمادتری از ارزش یک کمپانی است. زیرا شامل وام، ارزش و یا سهم پیشنهادی و سودهای جزئی است. اما شامل نقدینگی و معادل های نقدینگی نمی شود. فرمول آن به صورت زیر است :

هر دو روش برای سرمایه گذاران روش های ارزشمندی هستند. استفاده از ارزش بازار معادل با نسبت P/E است. ارزش اقتصادی شرایطی را فراهم می کند تا شرکت ها در صنعت های مختلف و کمپانی ها با ساختارهای سرمایه ای متفاوت، مقایسه شوند. برای آسان تر کردن مقایسه نسبت P/E ، برخی از سرمایه گذاران بازده جریان نقدی آزاد را معکوس می کنند و فرمولی از ارزش بازار یا ارزش اقتصادی نسبت به جریان نقدی می سازند.

استفاده از بازده جریان نقدی آزاد

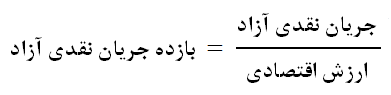

به عنوان مثال، جدول زیر بازده جریان نقدی آزاد چهار شرکت و نسبت های P/E آن ها در سال ۲۰۰۹ را نمایش می دهد. شرکت اپل نسبت P/E بالایی را به دلیل انتظارات رشد بالای شرکت به خود اختصاص داده است. شرکت ژنرال الکتریک (GE) دارای نسبت P/E ضعیف بود که یک سناریوی رشد کُند را نشان داد. مقایسه عملکرد بازده جریان نقدی آزاد اپل و ژنرال الکتریک با استفاده از ارزش بازار نشان داد که GE در این زمان پتانسیل بالقوه بیشتری را ارائه می دهد. دلیل اصلی این تفاوت میزان بدهی که شرکت ژنرال الکتریک در این زمان، به خصوص ازنظر مالی داشته است می تواند باشد. هم چنین شرکت اپل در این مقایسه بدهی نداشته است. اگر شما ارزش اقتصادی را جایگزین ارزش بازار کنید، اپل گزینه ی بهتری خواهدشد.

از راه مقایسه ی چهار شرکت با در نظر گرفتن ارزش اقتصادی، به این نتیجه می رسیم که شرکت CISCO در بالاترین نقطه جدول با بیشترین بازده جریان نقدی آزاد قرار دارد. در آخر اگر شرکت FLOUR نسبت P/E پایینی دارد، بعد از نگاه کردن و در نظر گرفتن بازده جریان نقدی آزاد شرکت گزینه ی مناسبی برای سرمایه گذاری به نظر می رسد.

عملکرد جریان پول نقد

اگرچه معمولاً در ارزیابی شرکت ها این معیار استفاده نمی شود، اما عملکرد جریان پول نقد یک متغیر است. یک محاسبه در تحلیل بنیادی است که جریان نقدی آزاد طولانی مدت یک شرکت را با نقدینگی خود در طول یک دوره مشابه مقایسه می کند. عملکرد جریان نقدی را می توان برای تعیین کردن مدت زمان لازم برای خرید و سوددهی و ارزش گذاری یک شرکت مورداستفاده قرار داد. این مسئله به روش های زیر محاسبه می شود.

میانگین جریان نقدی آزاد : { (سرمایه گذاری در اوراق بهادار + ( قیمت سهام) – (بدهی ها)} – { دارایی های جاری – موجودی نقد } که معمولاً در ارزیابی شرکت ها استفاده نمی شود.

برای اینکه ببینیم یک سرمایه گذاری ارزشمند است یا نه ممکن است تحلیلگر داده های ده ساله LACFYY را در یک ماه بررسی کند و آن را با عملکرد ده ساله ی اسنادخزانه مقایسه کند. هرچند تفاوت بین این دو بازدهی LAFCY و Treasury کمتر باشد، سرمایه گذاری کمتر موردتوجه قرار می گیرد.

سخن پایانی

بازده جریان نقدی آزاد به سرمایه گذاران و سهامداران راه محاسباتی بهتری برای عملکردهای بنیادی شرکت نسبت به P/E مطرح می کند. سرمایه گذارانی که می خواهند از بهترین نشانگر بنیادی استفاده کنند باید بازده جریان نقدی آزاد را به لیست محاسبات مالی خود اضافه کنند. البته نباید فقط به یک محاسبه پایبند بود. هرچند جریان نقدی آزاد و مقدار آن ازجمله مهم ترین راه برای ارزش گذاری وضعیت مالی یک شرکت است.

ارزش جایگزینی یکی از روش هایی است که برای ارزش گذاری سهام یک شرکت استفاده می شود. برای درک و شناخت این روش با ما همراه باشید.

ارزش جایگزینی چیست؟

به ارزش یک ورقه بهادار شرکت با این فرض که قصد ایجاد شرکت موردنظر را در تاریخ محاسبه داشته باشیم، ارزش جایگزینی می گویند. به عبارت دیگر، این ارزش بیان گر مخارجی است که باید برای خرید یا ساخت یک قلم موجودی کاملاً مشابه با دارایی فعلی، متحمل شویم.

در واقع این مبلغ هزینه ای است که برای کسب همان دارایی پرداخت می شود. این ارزش، بهای هر برگه سهم شرکت با قصد راه اندازی شرکتی دیگر با خصوصیات مشابه و در وضعیت فعلی است.

فرض کنید قصد راه اندازی یک شرکت جدید را دارید و می خواهید این شرکت توانایی رقابت با شرکت دیگری در زمینه فعالیت شما را داشته باشد. بنابراین شرکت شما باید حداقل، امکانات و دستگاه هایی که در شرکت رقیب به کار برده می شوند را داشته باشد.

پس شما نیاز دارید که ارزش دارایی های آن شرکت در زمان حال، هزینه های تولید، یافتن بازار مناسب، حقوق و دستمزد و… را محاسبه کنید تا بتوانید هزینه های لازم برای راه اندازی شرکتی مشابه شرکت رقیب را به دست آورید.

بعد از تخمین زدن هزینه ها و ارزش گذاری دارایی های شرکت رقیب، رقم حاصله را بر تعداد سهام تقسیم می کنیم. به این ترتیب، ارزش جایگزینی هر سهم به دست می آید.

ارزیابی جایگزینی مبحثی مهم، به خصوص در شرکت هاست. با توجه به پیشرفت تکنولوژی، نوآوری ها و خلاقیت های جدید در راه تولید محصولات، ممکن است وسایلی ساخته شوند که با هزینه ای کم تر منجر به تولید یک کالا شود. این امر به ویژه در مشاغل مبتنی بر فناوری رایج است، زیرا فناوری موجود به سرعت تغییر می کند که همین امر ممکن است باعث شود ارزش دفتری دارایی ها با ارزش واقعی یا بازاری آن دارایی ها تفاوت چشمگیری داشته باشد.

همانند روش ارزش دفتری، روش جایگزینی نیز، ارزش هر دارایی را مستقل از عملیات یا ظرفیت تولید کل تجارت در نظر می گیرد. سپس ارزش دارایی های مجزا شرکت به هم اضافه می شوند تا به یک ارزیابی کلی برسند.

چگونه ارزش جایگزینی هر سهم را محاسبه کنیم؟

برای محاسبه سهام یک شرکت به روش جایگزینی، ابتدا دارایی های ثابت شامل اموال، ماشین آلات و تجهیزات به نرخ روز ارزیابی می شوند. زیرا با گذشت زمان، خصوصأ در شرایط تورمی، ارزش روز دارایی ها تفاوت چشمگیری از ارزش دفتری پیدا می کند. سپس، دارایی های جاری مانند مطالبات و اقلام ذخیره مالیاتی و … بر مبنای ارزش روز، مورد ارزیابی قرار می گیرد.

برای محاسبه حقوق صاحبان سهام، پس از ارزیابی های فوق و جایگزین کردن مقادیر آن در ترازنامه، بدهی ها را از دارایی ها کم می کنیم. با تقسیم عدد به دست آمده بر تعداد سهام منتشر شده، ارزش جایگزینی به ازای هر سهم به دست می آید.

برای ارزیابی جایگزینی انتهای دوره نیز می توان از شیوه دیگری استفاده کرد؛ این ارزش در پایان دوره، برابر است با ارزش تاریخی به اضافه هر نوع سود حاصل از نگهداری دارایی. در واقع، سود حاصل از نگهداری دارایی ها، تفاوت میان ارزش تاریخی دارایی ها و ارزش روز آن ها در پایان دوره است.

چگونه براساس ارزش گذاری جایگزینی تصمیم گیری کنیم؟

سرمایه گذاران به هنگام تصمیم گیری و تحلیل، باید به ارزش جایگزینی ارایه شده برای سهام یا دارایی دقت داشته باشند. اما این ارزش باید در کنار موارد دیگری ازجمله سودآوری و نسبت های مالی شرکت، مورد سنجش قرار گیرد.

افرادی که تنها با تکیه بر روش جایگزینی، به بررسی دارایی های یک شرکت می پردازند، در واقع اصل “تداوم فعالیت” در آن شرکت و همچنین کیفیت استفاده از دارایی ها را در درآمدزایی شرکت در نظر نگرفته اند.

مزایای استفاده از ارزیابی جایگزینی

- ارزش گذاری به شیوه جایگزینی این امکان را به تحلیل گران می دهد تا بین سود عملیاتی و سود نگهداری از دارایی ها، تمایز قایل شوند که این امر برای ارزیابی کارایی مدیران بسیار حایز اهمیت است.

- ارزیابی جایگزینی، اطلاعات مفیدتر و کاربردی تری را در رابطه با پیش بینی عملکرد آینده شرکت در اختیار تحلیل گران قرار می دهد.

- این روش، قابلیت قیاس منطقی تری نسبت به ارزش تاریخی برای مقایسه با فروش جاری دارد. زیرا این ارزش، مبلغی است که شرکت باید در حال حاضر برای تحصیل دارایی بپردازد.

معایب استفاده از ارزیابی جایگزینی

- این ارزش فاقد جنبه واقعی بوده و درجایی به ثبت نمی رسد.

- برخی از دارایی ها مانند دارایی های نامشهود در محاسبه این ارزش لحاظ نمی شوند.

- این روش ارزیابی، به بازدهی و سودآوری شرکت توجهی ندارد.

- استفاده از روش ارزیابی جایگزینی، هزینه بالایی دارد.

- با توجه به این که این روش مبنای ثبت شده ندارد، ممکن است بر ویژگی اعتماد تأثیرگذار باشد.

- تعیین ارزش در شرایط تغییر فناوری مشکل است.

ارزیابی سهام یا ارزش گذاری سهام و تعیین ارزش واقعی سهام یا به اصطلاح قیمت گذاری سهم از موضوعات بسیار مهمی است که در بررسی و محاسبه ارزش دارایی و سهام شرکت ها و همچنین تصمیمات سرمایه گذاری حائز اهمیت است. به همین دلیل در این مقاله به مفهوم ارزش گذاری سهام و روش های آن می پردازیم. ارزش گذاری دارایی ها از جمله اوراق بهادار یکی از ارکان اصلی مؤثر بر تصمیمات سرمایه گذاری است. ارزش گذاری اصولی و صحیح دارایی ها باعث تخصیص بهینه منابع سرمایه ای می شود. اتخاذ تصمیمات اصولی سرمایه گذاری و تخصیص بهینه منابع سرمایه ای مستلزم ارزش گذاری سهام با استفاده از روش های معتبر علمی است، زیرا به قیمت های بازار نمی توان چندان اطمینان کرد یا حداقل این که پدیده کشف قیمت در کوتاه مدت به علت نوسانات شدید و غیر واقعی در بازار محقق نمی شود.

روش های ارزش گذاری شرکت ها

جهت ارزش گذاری شرکت ها و دارایی ها، می توان از مدل های ارزش گذاری زیر استفاده کرد:

- ارزیابی براساس دارایی های شرکت

- ارزیابی براساس دیدگاه سودآوری شرکت

- ارزیابی براساس جریان های نقدی تنزیلی

- ارزیابی براساس معیارهای مقایسه ای

ارزیابی بر اساس دارایی های شرکت

ارزش گذاری براساس دارایی های شرکت به ۶ روش زیر انجام می شود:

- ارزش اسمی سهام

- ارزش دفتری سهام

- ارزش بازار سهام

- ارزش جایگزینی سهام

- ارزش سهام بر مبنای خالص ارزش دارایی ها

- ارزش تصفیه ای

۱- ارزش اسمی سهام

ارزشی است که در زمان تأسیس شرکت برای اوراق سهام منتشر شده تعیین می شود. این ارزش، ارزش واقعی نبوده و قیمتی است که در اساسنامه شرکت نیز درج می شود. در حال حاضر، ارزش اسمی هر برگه سهم عادی در ایران برابر با ۱۰۰۰ ریال یا ۱۰۰ تومان است. ضمنأ ارزش اسمی هر سهم شرکت از تقسیم سرمایه آن شرکت بر تعداد سهام به دست می آید. در رابطه با ارزش اسمی توجه به نکات زیر خالی از لطف نیست:

- ارزش اسمی سهام با ارزش بازار متفاوت است و هیچ ارتباطی به هم ندارد. زیرا ممکن است سهام یک شرکت چندین برابر ارزش اسمی خود، در بازار بورس یا فرابورس معامله شود.

- برای آن دسته از شرکت ها که قصد افزایش سرمایه از محل آورده نقدی و مطالبات حال شده دارند، لازم است قیمت هر سهم عادی آن ها بالاتر از ارزش اسمی قرار بگیرد.

- بینارزش اسمی در اوراق مشارکت و اوراق قرضه با ارزش اسمی سهام عادی تفاوت وجود دارد.

۲- ارزش دفتری سهام

برای هر دارایی شرکت سهامی در ترازنامه شرکت، عددی به عنوان ارزش آن دارایی ثبت شده است. این عدد همان ارزش دفتری دارایی است. اساس تعیین ارزش دفتری سهام یک شرکت، ارزش دفتری دارایی های آن شرکت پس از کسر بدهی هایش است. به بیان دیگر بدهی های شرکت را از دارایی های آن کم می کنیم سپس تعداد سهام ممتاز را از این عدد کم می کنیم و بر تعداد سهام عادی منتشر شده از سوی شرکت، تقسیم می کنیم.

- در رابطه با ارزش دفتری توجه به نکات زیر خالی از لطف نیست:

- ارزش دفتری سهم بر پایه ارزش دارایی های ثبتی در ترازنامه است، ولی ارزش بازار سهم بر اساس ارزیابی سرمایه گذاران (خریداران و فروشندگان) از نحوه عملیات شرکت و ارزش عرفی دارایی های آن است. بنابراین به طور معمول ارزش دفتری سهام و ارزش بازار با هم برابر نیست.

- با توجه به این که دارایی ها هر سال مستهلک می شوند، ارزش دفتری نیز هر سال کاهش می یابد.

- در صورتی که شرکت منحل و یا ورشکست شود، ارزش دفتری بروزرسانی شده سهام، آن چیزی است که پس از تسویه به سهامداران خواهد رسید.

۳- ارزش بازار سهام

به قیمتی که از طریق مکانیزم عرضه و تقاضا در بازار حاصل می شود، ارزش بازار سهام می گویند.

۴- ارزش جایگزینی سهام

به ارزش یک ورقه بهادار شرکت با این فرض که قصد ایجاد شرکت موردنظر را در تاریخ محاسبه داشته باشیم، ارزش جایگزینی می گویند. به عبارت دیگر، این ارزش بیان گر مخارجی است که باید برای خرید یا ساخت یک قلم موجودی کاملاً مشابه با دارایی فعلی، متحمل شویم. در واقع این مبلغ هزینه ای است که برای کسب همان دارایی پرداخت می شود. این ارزش، بهای هر برگه سهم شرکت با قصد راه اندازی شرکتی دیگر با خصوصیات مشابه و در وضعیت فعلی است.

۵- ارزش سهام بر مبنای خالص ارزش دارایی ها

NAV عبارت است از ارزش خالص دارایی های یک شرکت و به عبارت دیگر، ارزش کل دارایی های شرکت پس از کسر بدهی ها است. در این نوع ارزش گذاری سهم، ارزش روز دارایی ها را از بدهی ها کسر و از عدد حاصل، سهام ممتاز را نیز کم می کنیم. حال عدد بدست آمده را بر تعداد سهام منتشر شده تقسیم می کنیم.

۶- ارزش تصفیه ای

مبنای ارزش گذاری براساس ارزش تصفیه، موازنه حساب های شرکت و پرداخت حقوق صاحبان سهام است. به بیان دیگر حساب ها و بدهی های شرکت پس از فروش دارایی ها پرداخت شده و سپس ارزش هر سهم تعیین می گردد. در این شیوه از ارزش گذاری می خواهیم بدانیم اگر شرکت منحل شود و دارایی های آن به وجه نقد تبدیل شود، چه مقدار ارزش برای شرکت ایجاد خواهد شد. مبلغ حاصل از ارزش تصفیه، قابل تقسیم بین سهام داران و مالکان شرکت است. اگر بدهی های شرکت مساوی یا بیشتر از وجوه نقدی باشد که شرکت دریافت می کند، ارزش انحلال یا تسویه برابر با صفر شده یا مقادیر منفی می گیرد و به دنبال آن هیچ مبلغی به سهام داران پرداخت نخواهد شد. همان طور که گفته شد، در این روش فرض بر این است که شرکت رو به انحلال بوده و پس از فروش دارایی های شرکت، ابتدا سهم بستانکاران پرداخته شده و در انتها باقی مانده آن بین سهام داران تقسیم خواهد شد. بنابراین مبنای این روش، انحلال شرکت است.

ارزیابی بر اساس دیدگاه سودآوری شرکت

ارزش گذاری براساس سودآوری شرکت به ۲ روش زیر انجام می شود:

- ارزش ذاتی سهام

- ارزش گذاری به روش محاسبه P/E

۱- ارزش ذاتی سهام

در این روش، قیمت عوامل اصلی و مؤثر بر ارزش سهام در نظر گرفته می شود و آن را از قیمت جاری بازار متمایز می کنند. در واقع هدف از تحلیل ارزش ذاتی سهام مقایسه آن با قیمت بازار است.

ارزش ذاتی سهام، ارزش واقعی یک شرکت یا یک دارایی است که بر پایه بررسی تمام ابعاد کسب و کار مورد نظر مانند صورت های مالی، پتانسیل رشد شرکت و لحاظ کردن دارایی های مشهود و نامهشود انجام گرفته است. ارزش فعلی جریانات نقدی که سهام یک شرکت در آینده برای سرمایه گذاران ایجاد می کند، تعیین کننده ارزش ذاتی سهام است. در نتیجه سود مورد انتظار آینده شرکت یکی از مهم ترین عوامل در تعیین قیمت است. بنابراین ارزش ذاتی سهام با توجه به نرخ رشد آینده شرکت مشخص میشود. در واقع ارزش ذاتی سهام بر مبنای هر گونه منافعی است که درآینده حاصل از منافع شرکت تعیین می شود. برای محاسبه ارش ذاتی سهام روش های مختلفی وجود دارد که یکی از رایج ترین آنها جریانات نقدی آتی سهام است.

۲- ارزش گذاری به روش محاسبه P/E

یکی از روش های متداول برای ارزش گذاری سهام شرکت ها، روش P/E است. این نسبت بیان کننده نسبت قیمت یک سهم به پیش بینی سود سهام آن است که با سودی معادل حداقل ریسک (شامل سود بانکی و سود اوراق مشارکت) قابل قیاس است.

ارزیابی براساس جریان های نقدی تنزیلی

جریانات نقدی تنزیل شده یک روش ارزیابی است که برای تعیین جذابیت یک فرصت سرمایه گذاری به کار می رود. تحلیل جریانات نقدی تنزیل یافته از تخمین های جریان نقدی آزاد آتی و تنزیل آن ها استفاده می کند تا به تخمین ارزش فعلی برسد که برای ارزیابی پتانسیل یک سرمایه گذاری مورد استفاده قرار می گیرد. اگر ارزش به دست آمده از طریق تحلیل جریان نقدی تنزیل یافته بیش تر از هزینه فعلی سرمایه گذاری ها باشد، این فرصت ممکن است فرصت خوبی به شمار بیاید. این روش، شامل ۱۰ روش ارزشگذاری است که عبارتند از:

- تنزیل جریان های نقدی آزاد با استفاده از میانگین موزون هزینه سرمایه

- جریان های نقدی حقوق صاحبان سهام که با استفاده از نرخ بازده مورد انتظار سهام داران تنزیل می شود.

- جریان های نقدی سرمایه که با استفاده از میانگین موزون هزینه سرمایه قبل از مالیات تنزیل می شود.

- ارزش فعلی تعدیل شده

- جریان های نقدی آزاد شرکت که توسط ریسک تعدیل شده است و با استفاده از نرخ بازدهی مورد انتظار دارایی ها تنزیل می شود.

- جریان های نقدی حقوق صاحبان سهام شرکت که توسط ریسک تعدیل شده است و با استفاده از نرخ بازدهی مورد انتظار دارایی ها تنزیل می شود.

- سود اقتصادی که با استفاده از نرخ بازده مورد انتظار سهامداران تنزیل می شود.

- ارزش افزوده اقتصادی که براساس میانگین موزون هزینه سرمایه تنزیل می شود.

- جریان های نقدی آزاد که توسط نرخ بهره بدون ریسک تعدیل شده است و با استفاده از نرخ بهره بدون ریسک تنزیل می شود.

- جریان های نقدی حقوق صاحبان سهام که توسط نرخ بهره بدون ریسک تعدیل شده و با استفاده از نرخ بهره بدون ریسک تنزیل شده است.

ارزیابی براساس معیارهای مقایسه ای

در روش های مقایسه ای از ضرایب (قیمتی و بنگاه) استفاده می شود و به همین دلیل آن ها را روش های تحلیل ضرایب و ضرایب ارزش گذاری نیز می نامند. این روش ها زمانی استفاده می شوند که استفاده از دیگر روش ها مشکل باشد. به طور کلی، ضریب یا نسبت به دسته ای از شاخص ها اتلاق می شود که برای ارزش گذاری سهام به کار می روند. ضرایب قیمتی از تقسیم ارزش بازار سهام بر کمیتی بنیادی از ارزش شرکت بدست می آیند. در مقابل، ضرایب ارزش بنگاه نیز ارزش بازار بنگاه (و نه فقط حقوق صاحبان سهام آن) را بر حسب معیاری بنیادین از ارزش شرکت بیان می کنند. ایده اساسی در استفاده از ضرایب قیمتی این است که سرمایه گذاران قیمت یک سهم را بر این اساس تعیین می کنند که آن سهم چقدر سود خالص دارد، چه میزان دارایی خالص دارد، جریان نقدی آن چقدر است و … .

به همین ترتیب، در ضرایب ارزش بنگاه نیز فرض می شود که سرمایه گذاران ارزش بازار کل بنگاه را برحسب سود عملیاتی، فروش، جریان نقد عملیاتی و یا معیارهای دیگری می سنجند. بدین ترتیب، تحلیل گر فرض می کند که یک نسبت می تواند به صورت معقولی به شرکت های مختلف فعال در یک صنعت و یا یک کسب و کار تعمیم داده شود؛ یعنی وقتی شرکت ها مشابه هستند، می توان از ارزش یک شرکت به ارزش دیگری رسید. رویکرد ارزش گذاری مقایسه ای بسیاری از ویژگی های عملیاتی و مالی شرکت را در یک عدد خلاصه می کند؛ کمیتی که می تواند با ضرب شدن در شاخص های مالی شرکت مورد بررسی ارزش شرکت یا ارزش سهام آن را به دست دهد. در روش های ارزش گذاری مقایسه ای معمولاً از ضرایب صنعت مورد فعالیت شرکت (و نه فقط یک شرکت) برای استفاده می شود.

بنابراین، ابتدا شرکت های مشابه با شرکت مورد بررسی شناسایی و ارزش بازار هرکدام محاسبه می شود. سپس، ضرایب موردنظر هرکدام محاسبه و با استفاده از یک شاخص کلیدی نظیر میانگین یا میانه استاندارد می شود. این مقدار استاندارد در کمیت مورد بررسی در شرکت موردنظر (ارزش سهام یا بنگاه) ضرب و ارزش موردنظر تعیین می شود.

دو رویکرد در استفاده از روش های مقایسه ای برای ارزش گذاری معمول است:

- استفاده از داده های تاریخی که اصطلاحاً ضرایب پسرو را به دست می دهند.

- استفاده از داده های پیش بینی شده که ضرایب پیشرو را به دست می دهند.

ارزش ﺧﺎﻟﺺ داراییﻫﺎ ﻳــﺎ NAV ﻣﻄﺎﺑﻖ ﺗﻌﺮﻳـﻒ ﻋﺒﺎرت است از ﺧﺎﻟﺺ ارزش داراﻳﻰﻫاى ﻳﻚ ﺷﺮﻛﺖ و ﺑﻪ ﻋﺒﺎرت دﻳﮕﺮ، ارزش ﻛﻞ داراﻳﻰﻫﺎى ﺷﺮﻛﺖ ﭘﺲ از ﻛﺴﺮ ﺑﺪﻫﻰﻫﺎ ﻣﻰﺑﺎﺷﺪ. ﺑﺪﻳﻦ ﺗﺮﺗﻴﺐ ﺑﻪ ﻣﻨﻈـﻮر ﻣﺤﺎﺳﺒﻪ دﻗﻴـﻖ ﺧﺎﻟﺺ ارزش داراﻳﻰﻫـﺎ در ﺷﺮﻛﺖﻫﺎى سرمایه گذاری ﻻزم اﺳﺖ ﻛﻪ ارزش روز ﺳﺮﻣﺎﻳﻪ ﮔﺬارىﻫﺎى اﻧﺠﺎم شده ﺗﻮﺳـﻂ اﻳـﻦ شرﻛﺖﻫﺎ ﻛﺸﻒ ﺷﻮد. ﺑﻨـﺎﺑﺮاﻳﻦ ﻓﺮﻣﻮل ﻣﺤﺎﺳﺒﻪ NAV (ﺧـﺎﻟﺺ ارزش داراﻳﻰﻫﺎى ﻳـﻚ ﺷﺮﻛﺖ) ﺑﻪ ﺻﻮرت زﻳﺮ ﺑﻪ دﺳﺖ ﻣﻰآﻳﺪ:

ﺧﺎﻟﺺ ارزش داراﻳﻰﻫﺎ = (NAV) ﻣﺎزاد ارزش ﺳﺮﻣﺎﻳﻪﮔﺬارىﻫﺎ ﻧﺴﺒﺖ ﺑﻪ ﺑﻬﺎى ﺗﻤﺎم ﺷﺪه + ﺣﻘﻮق ﺻﺎﺣﺒﺎن ﺳﻬﺎم/ ﺗﻌﺪاد ﺳﻬﺎم ﺷﺮﻛﺖ

در محاسبه NAV، رﻳــﺰ ﺳﺮﻣﺎﻳﻪ ﮔﺬاری های ﺑﻮرسی و ﺧﺎرج از بورس شرکت های ﺳﺮﻣﺎﻳﻪ ﮔﺬارى از آﺧﺮﻳﻦ ﺻﻮرت وﺿﻌﻴﺖ پرتفوی ﻣﻨﺘﺸﺮﺷﺪه ﺷﺮﻛت ها در ﺳﺎﻣﺎﻧﻪ ﻧﺎﺷﺮان ﺑﻮرﺳﻰ اﺳﺘﺨﺮاج ﮔﺮدﻳـﺪه است، ﻫﻤﭽﻨﻴﻦ ﺑــﺮاى استخراج ﺣﻘــﻮق ﺻـﺎﺣﺒﺎن ﺳﻬﺎم از آﺧﺮﻳﻦ ﺻﻮرت های ﻣـﺎﻟﻰ ﻣﻴﺎن دوره اى ﻣﻨﺘﺸﺮ ﺷﺪه ﺷﺮﻛت ها استفاده می شود. ﮔـﺎﻫﻰ ﻣﻤﻜﻦ اﺳـﺖ ﺗـﺎرﻳﺦ آﺧﺮﻳﻦ ﺗﺮازﻧﺎﻣﻪ ﻣﻨﺘﺸﺮﺷﺪه ﺑـﺎ آﺧـﺮﻳﻦ وﺿـﻌﻴﺖ ﭘﺮﺗﻔـﻮى ﻳﻜﺴـﺎن ﻧﺒﺎﺷــﺪ، در اﻳــﻦ ﺣﺎﻟﺖ ﺳﻮدﻫﺎى ﺗﻘﺴﻴﻢ ﺷﺪه ﻣﺎ ﺑـﻴﻦ اﻳﻦ دو ﺗﺎرﻳﺦ از ﺳﻮى ﺷﺮﻛت ها ﺑﺎﻋﺚ ﻛﺎﺳﺘﻪ ﺷﺪن ﻗﻴﻤﺖ ﺳﻬﺎﻣﺸﺎن ﮔﺮدﻳﺪه اﺳـﺖ در ﺣﺎلی که ﺑـﻪ ﺳﺮﻓﺼﻞ ﺳـﻮد اﻧﺒاشته در ﺗﺮازﻧﺎﻣﻪ اﺿﺎﻓﻪ ﻧﮕﺮدﻳﺪه اﺳﺖ، ﻟــﺬا در ﻣﺤﺎﺳﺒﺎت ذﻳـﻞ ﺳﻮدﻫﺎى ﺗﻘﺴﻴﻤﻰ ﻣﺤﻘﻖ ﺷﺪه ﻧﻴﺰ ﺑﻪ ﻣﺤﺎﺳﺒﺎت اﺿﺎﻓﻪ ﮔﺮدﻳﺪه اﺳﺖ.

ﻧﺤﻮه ﻛﺎرﺑﺮد NAV در ﺑﻮرس اوراق ﺑﻬﺎدار

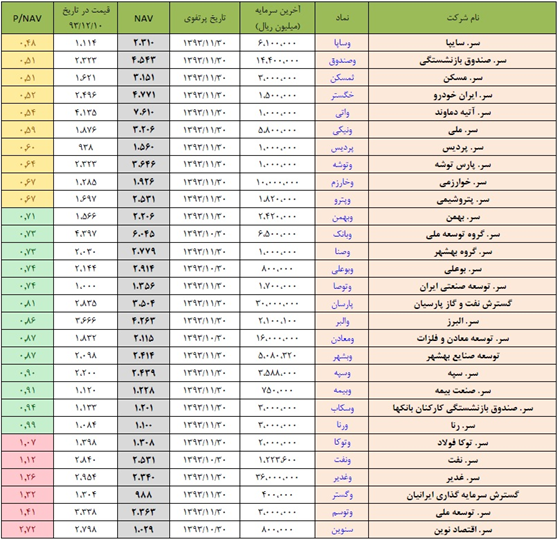

ﺟﻬﺖ ارزﻳـﺎﺑﻰ واﻗﻌــﻰ ﺑــﻮدن ارزش گذاری ﺳــﻬﺎم ﺷــﺮﻛت های ﺳﺮﻣﺎﻳﻪ ﮔـﺬارى، از ﻧﺴـﺒﺖ ﻗﻴﻤـﺖ ﺑـﻪ ﺧـﺎﻟﺺ ارزش داراﻳـﻰﻫـﺎ P/NAV اﺳﺘﻔﺎده ﻣـﻰﺷـﻮد. اﻳـﻦ ﺷـﺎﺧﺺ از دﻳـﺪﮔﺎه ﻋﻠﻤـﻰ از اﻋﺘﺒﺎر ﺑﺎﻻﺗﺮى در ﻣﻘﺎﻳﺴـﻪ ﺑـﺎ ﻧﺴـﺒﺖ P/E ﺑﺮﺧـﻮردار اﺳـﺖ. زﻳـﺮا ﭼﻨـﻴﻦ ﻣــﻰﺗـﻮان اﺳـﺘﺪﻻل ﻛــﺮد ﻛــﻪ NAV ﺗــﺎﺑﻌﻰ اﺳــﺖ از ﻣﺘﻐﻴــﺮ ﭘﺮﺗﻔــﻮى ﻛــﻪ دﺳــﺘﻴﺎﺑﻰ ﺑــﻪ آن ﺑﺮاﺳــﺎس ارزﺷــﮕﺬارى ﺑر ﺳﻬﺎم ﺷﺮﻛت ها و ﺻﻨﺎﻳﻊ داراى ﻣﺰﻳت های ﻧﺴﺒﻰ ﻛــﻪ ﺑــﺎ رﻳﺴﻚ ﻛﻤﺘﺮى ﻫﻤـﺮاه ﻫﺴـﺘﻨﺪ، ﺻـﻮرت ﻣـﻰﭘـﺬﻳﺮد. در ﻫﻤـﻴﻦ راﺳﺘﺎ در ﺻـﻮرﺗﻰ ﻛـﻪ ﻧﺴـﺒﺖ P/NAV ﻳـﻚ واﺣـﺪ ﺑﺎﺷﺪ، ﻣـﻰﺗﻮان اﺳﺘﻨﺘﺎج ﻛﺮد ﻛـﻪ ﻗﻴﻤـﺖ ﺟـﺎرى ﺳـﻬﻢ ﻣﻨﻄﺒـﻖ ﺑـﺎ ﺧـﺎﻟﺺ ارزش داراﻳﻰﻫﺎى ﺷـﺮﻛﺖ دارﻧـﺪه در ﺣـﺎل داد و ﺳـﺘﺪ اﺳـﺖ. ﻣﻴـﺎﻧﮕﻴﻦ اﻳــﻦ ﻧﺴــﺒﺖ در ﺑــﻴﻦ ﺷــﺮﻛت های ﺳــﺮﻣﺎﻳﻪ ﮔــﺬارى ﺑــﺎزار ﺑــﻮرس اوراق ﺑﻬﺎدار ﻛﺸﻮر ٧,٠ واﺣﺪ اﺳﺖ.

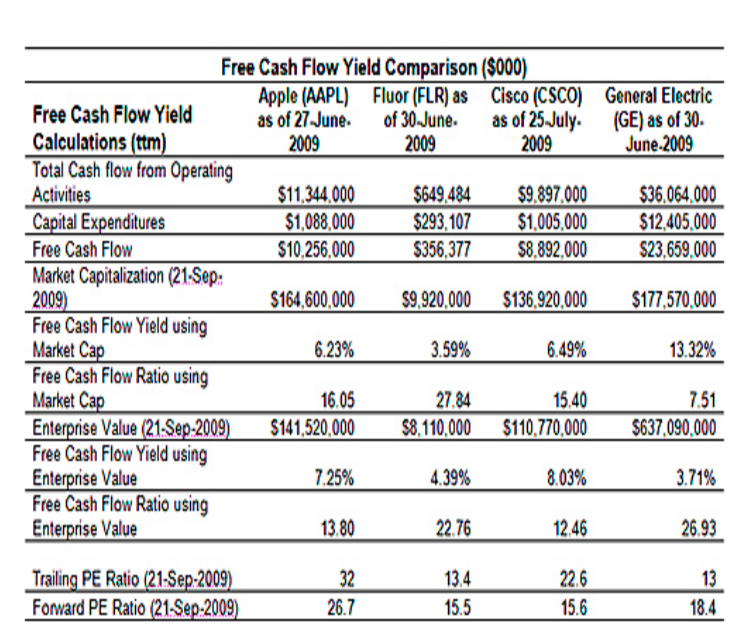

ﻧﻜﺎت داراى اﻫﻤﻴﺖ

در ﺻــﻮرﺗﻰ ﻛــﻪ ﺷــﺮﻛﺖ ﺳــﺮﻣﺎﻳﻪ ﮔــﺬارى داراى ﺳــﻮد ﺗﻜــﺮار ﭘﺬﻳﺮ ﺑﺎﺷـﺪ و اﻛﺜـﺮ اﻳـﻦ ﺳـﻮد از ﻣﺤـﻞ ﺳـﻮد ﺣﺎﺻـﻞ از ﺳـﺮﻣﺎﻳﻪ ﮔﺬارى ﺑﺎﺷـﺪ اﻳـﻦ ﺷـﺮﻛﺖﻫـﺎ ﺑـﺎ داﺷـﺘﻦ ﺣـﺪاﻗﻞ ﻧﺴـﺒﺖ P/E ﻣﻌـﺎدل ﻧـﺮخ ﺳـﻮد ﺑـﺎﻧﻜﻰ ﻳﻌﻨـﻰ ﻣﺤـﺪوده P/E ﺑـﻴﻦ ۵,۴ ﺗـﺎ ۵ ﻣــﻰﺗﻮاﻧﻨــﺪ در ﻣﺤــﺪوده NAV ﺧــﻮد و ﺣﺘــﻰ ﺑــﺎﻻﺗﺮ ﻧﻴــﺰ ﻣﻌﺎﻣﻠـﻪ ﺷــﻮﻧﺪ. ﻧﻤﻮﻧــﻪ اﻳــﻦ ﺳــﻬﺎم را می توانیم در ﺟــﺪول زﻳــﺮ در ﻧﻤﺎدﻫـﺎى وﻏـﺪﻳﺮ، ﭘﺎرﺳـﺎن، و اﻣﻴـﺪ و وﺗﻮﺳـﻢ را ﺷـﺎﻫﺪ ﺑﺎﺷـﻴﻢ. ﻟﺬا داﺷـــﺘﻦ P/NAV ﻣﺤـــﺪوده ١ و ﺑـــﺎﻻﺗﺮ ﺑـــﻪ ﻣﻌﻨـــﻰ ﻋـــﺪم ارزﻧﺪﮔﻰ اﻳﻦ ﺳﻬﺎم ﻧﻤﻰ ﺑﺎﺷﺪ.

- ﺑﺴﻴﺎرى از ﺷﺮﻛﺖﻫﺎى ﺳﺮﻣﺎﻳﻪ ﮔــﺬارى ﺑﺨﺸﻰ از ﺳــﺮﻣﺎﻳﻪ ﺧــﻮد را در ﻗﺴــﻤﺖ اﻣــﻼک و ﺳــﺎﺧﺘﻤﺎن ﺳــﺮﻣﺎﻳﻪ ﮔــﺬارى ﻧﻤــﻮده اﻧــﺪ ﻛــﻪ ﺑــﺮآورد ارزش روز ﻫــﺮ ﻛــﺪام از اﻳــﻦ اﻣــﻼک و ﻟﺤــﺎظ ﻧﻤـــﻮدن آن در ﻣﺤﺎﺳـــﺒﻪ NAV ﻗﻄﻌـــﺎ ﺑـــﺮآورد ﺟﺪﻳـــﺪى از NAV را ﺑــﺮاى ﺷــﺮﻛﺖ ﺑــﻪ ﻫﻤــﺮاه ﺧﻮاﻫــﺪ داﺷــﺖ ﻛــﻪ در ﺳـﻄﺤﻰ ﺑــﺎﻻﺗﺮ از NAV ﻣﺤﺎﺳﺒﻪ ﺷﺪه ﺟﺪول ﺑــﺎﻻ ﺧﻮاﻫﺪ ﺑــﻮد .اﻳــﻦ ﻧﻜﺘﻪ داراى اﻫﻤﻴﺖ ﺣﺘﻤﺎ ﺑﺎﻳﺪ در ﺗﺼﻤﻴﻢ ﮔﻴﺮى ﺳﺮﻣﺎﻳﻪ ﮔﺬاران ﻟﺤﺎظ ﺷــﻮد . ﺷﺮﻛﺖﻫﺎى ﺳﺮﻣﺎﻳﻪ ﮔﺬارى ﺳﭙﻪ، ﺳﺮﻣﺎﻳﻪ ﮔﺬارى ﺻﻨﻌﺖ ﺑﻴﻤـﻪ، ﺳﺮﻣﺎﻳﻪ ﮔﺬارى ﻛﺎرﻛﻨـﺎن ﺑﺎﻧﻚﻫﺎ از ﺟﻤﻠﻪ ﺷﺮﻛﺖﻫﺎى ﻫﺴﺘﻨﺪ ﻛـﻪ ﺑـﺎ ﻓﺮوش ﻫﺮ ﻛﺪام از داراﻳﻰﻫﺎ ﺧــﻮد ﺳﻮد ﻗﺎﺑــﻞ ﺗﻮﺟــﻪاى را میﺘﻮاﻧﻨﺪ ﺷﻨﺎﺳﺎﻳﻰ ﻛﻨﻨﺪ.

- ﻣﻤﻜﻦ اﺳﺖ ﺑﺮﺧـﻰ ﺷﺮﻛﺖﻫـﺎى ﺳـﺮﻣﺎﻳﻪ ﮔـﺬارى در ﻧﺴـﺒﺖ P/NAV ﺑﺴﻴﺎر ﻧﺎزل و ﭘﺎﻳﻴﻦ ﻣﻌﺎﻣﻠـﻪ ﺷﻮﻧﺪ اﻣـﺎ اﻳـﻦ ﻧﻜﺘـﻪ ﺑـﻪ ﺗﻨﻬﺎﻳﻰ نمی تواند ﺑﻪ ﻣﻌﻨﻰ ارزﻧﺪه ﺑـﻮدن ﺳـﻬﺎم ﺑﺎﺷﺪ ﭼـﺮا ﻛـﻪ اﮔـﺮ ﺷﺮﻛﺖ ﻫﻤﺘـﺮاز ﺑـﺎ NAV ﻗـﺎدر ﺑـﻪ ﺳﻮد ﺳﺎزى و ﺳﻮد آورى نباشد داشتن تنها NAV بالا نمی تواند مبنای تصمیم گیری برای سرمایه گذار باشد، چرا که علت بالا بودن NAV سهام می تواند رشد حباب گونه زیرمجموعه های شرکت باشد که هرگونه تزلزل در سهام زیرمجموعه و عدم سودآوری در آن ها می تواند در کمترین زمان ممکن باعث افت NAV شرکت سرمایه گذاری شود. در جدول زیر ازجمله شرکت هایی با P/NAV محدوده ۶۵% و پایینتر که دارای توان سودسازی سالم و مناسبی هستند می توان به صندوق واتی اشاره نمود:

به طور کلی دارایی شرکت ها در دو دسته بورسی و غیربورسی جای میگیرد، تحلیل گران باید در نظر داشته باشند که محاسبه خالص ارزش روز دارایی های یک شرکت بسیار فراتر از تنها قرار دادن قیمت های تابلو در محاسبات است. شما باید درک صحیحی از قیمت تابلوها داشته باشید، ممکن است قیمت تابلو ها ارزش منصفانه نباشد و شما باید به ارزش منصفانه توجه داشته باشید، گرچه ما فرضمان بر این است که قیمت تابلو ارزش منصفانه را منتقل می کند. ضمنا تخمین ارزش خالص دارایی های یک شرکت ممکن است بستگی زیادی به شرکت های غیربورسی داشته باشد که برای تخمین ارزش این شرکت ها با توجه به این که مورد معامله قرار نمی گیرد، نیازمند تخصص و دانش ارزشگذاری یا به بیان دقیق تر ارزشیابی است.

منبع: فرم سرمایه

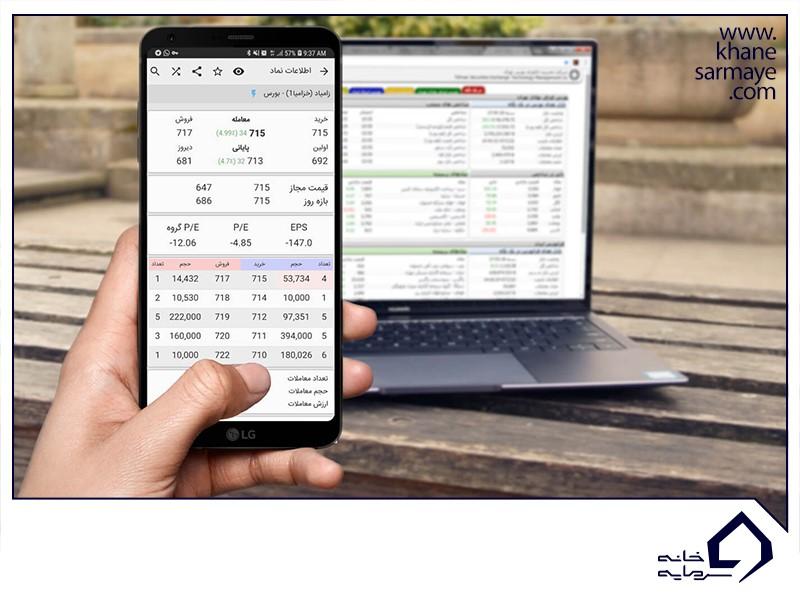

بورس محلی برای شفافیت قیمت ها است به طوری که عرضه کنندگان و متقاضیان کالا یا دارایی مالی در فرآیندی “شفاف” اقدام به کشف قیمت محصولشان بر پایه عرضه و تقاضا می کنند و یکی از راه های دنیا برای رسیدن به شفافیت قیمت ها نیز استفاده از بورس ها است. این جمله مفهوم کشف قیمت را به صورت کلی بیان می کند، اما در ادامه به بررسی اجزای موثر بر این مفهوم می پردازیم:

مفهوم کشف قیمت در بورس

فرآیند کشف قیمت، عبارت است از انتقال اطلاعات مربوط و خاص در قیمت سهام، به هنگام بودن کشف قیمت نیز اشاره به سرعت انتقال اطلاعات مربوط در قیمت سهام دارد. در واقع، ممکن است کلیه سهام موجود در بازار فوراً کشف قیمت شوند در حالی که سرعت انتقال اطلاعات در هر شرکت نسبت به شرکت دیگر متفاوت باشد. اطلاعات ناقص به طور بالقوه مانع کشف به هنگام قیمت شده و تعدیل قیمت سهم به اطلاعات جدید با تاخیر انجام می شود. نکته مهم در این بحث آن است که قیمت ها از “تعامل نیروهای عرضه و تقاضا” حاصل می شود. نیروهایی که سطح قیمت بازار را تعیین می کنند. کشف قیمت عبارت است از فرآیندی که از طریق آن خریداران و فروشندگان یک کالا به یک قیمت معاملاتی برای یک مقدار مشخص از کالا با کیفیت معینی از آن در یک مکان و زمان خاص می رسند. کشف قیمت با چند مفهوم دیگر ارتباط تنگاتنگ دارد از جمله:

- مواردی چون تعداد، اندازه، مکان و رقابت پذیری خریداران و فروشندگان که در ساختار بازار جای می گیرند

- رفتار بازار در روش های قیمت گذاری و نحوه خرید خریداران

- مواردی چون میزان، به موقع و به هنگام بودن و معتبر بودن اطلاعات در بحث اطلاعات بازار و گزارش دهی از قیمت ها

- بازارهای آتی و گزینه های مدیریت ریسک

فرآیند کشف قیمت از سطح قیمت بازار شروع می شود. از آنجا که خریداران و فروشندگان بر پایه انتظارات خویش از آینده نامعلوم و با نا اطمینانی قیمت ها را کشف می کنند، قیمت معاملاتی در اطراف سطح قیمت بازار در نوسان خواهد بود. این نوسان به عواملی چون کیفیت و کمیت کالای آورده شده به بازار، زمان و مکان معامله و تعداد خریداران و فروشندگان بالقوه بازار آن محصول بستگی دارد. عوامل دیگر موثر بر فرآیند کشف قیمت میزان و نوع اطلاعات عمومی در دسترس بازار و عوامل تاثیر گذار بر عرضه آن کالا هستند. لذا بحث کشف قیمت را باید موضوعی بنیادی تر و فراتر از صرفا عرضه و تقاضا دانست. . با همه اهمیتی که کشف قیمت ها در بورس ها به عنوان یکی از دو کارکرد اصلی وعمده آن دارند هنوز هم بسیاری از اقتصاددانان و فعالان بورس ها مفهوم آن را با تعیین قیمت ها که توسط نیروهای عرضه و تقاضا انجام می شود اشتباه می گیرند.

کشف قیمت عبارت است از “فرآیند کلی” به کارگرفته شده برای تعیین قیمت های تحویل آنی یک کالای خاص یا یک برگ از اوراق بهادار. این قیمت ها به شرایط و اوضاع و احوال بازار بستگی دارند یعنی آن دسته از شرایط که بر “عرضه و تقاضا” اثر گذارند. سطح عمومی قیمت ها انعکاس عوامل عرضه و تقاضا هستند. نوسانات قیمت معاملاتی یک کالا در محدوده بالا و پایین سطح عمومی قیمت بازار رخ می دهد. درجه تمرکز بازار، محدود شدن عرضه به چند عرضه کننده و اطلاعات ناقص بازار از جمله عواملی هستند که در فرآیند کشف قیمت یک کالا اثر معنی دار و مهمی دارند. بنابراین می توان گفت:

تعیین قیمت از تعامل نیروهای عرضه و تقاضا به دست می آید. تعاملی که تعیین کننده یا علت سطح قیمت بازار است. درصورتی که کشف قیمت در بورس فرآیندی است که در آن خریداران و فروشندگان به قیمت معاملاتی کالایی با کم و کیف معین و در زمان و مکان مشخص می رسند و یا آن را کشف می کنند. برای مثال:

- در جریان عرضه اولیه تعداد ۲۴۰ میلیون سهم شرکت فولاد سپید فراب کویر، هر سهم این شرکت در بورس با نماد معاملاتی “کویر” در ۶۲۵ تومان کشف قیمت شد. این میزان سهام در محدوده قیمتی ۶۰۰ تا ۶۲۵ تومانی برای هر سهم و با سهمیه ۶۰۰ سهمی برای هر کد حقیقی و حقوقی عرضه شده بود.

- تعداد ۵۲ میلیون سهم شرکت کشت و صنعت شریف آباد با نماد معاملاتی “زشریف” در قیمت ۴۲۰ تومان در فرابورس، کشف قیمت شد.

- تعداد ۲۰۰ میلیون سهم شرکت پلی پروپیلن جم با نماد معاملاتی”جم پیلن” در قیمت ۲۲۵۰ تومان در بورس، کشف قیمت شد.

کشف قیمت در عرضه های اولیه

در هر دو روش ثبت دفتری و عرضه ی عمومی به روش حراج، تعیین قیمت عرضه مرحله اصلی عرضه ی عمومی اوراق بهادار است که تاثیر با اهمیتی بر «میزان موفقیت عملکرد عرضه اولیه» دارد. موفقیت قیمت گذاری از طریق اندازه گیری بازده در روز اول، قابل ارزیابی است. هدف از کشف قیمت، تعیین قیمت عرضه به گونه ای است که ارزش اوراق بهادار منتشر شده توسط شرکت، ماکزیمم شود و هدف پذیره نویس، تعیین قیمت به روشی است که بازده سرمایه گذاران اولیه متناسب با مخاطره عدم وجود معامله قبلی این اوراق باشد. در روش سنتی ناشر و پذیره نویس از طریق «جمع آوری تقاضای بازار به وسیله جمع آوری درخواست ها» از نهادهای مالی مختلف به یک درک مناسبی از بازار تقاضا دست می یابد. این درخواست ها شامل مبلغ ریالی و تعداد سهام مورد درخواست سرمایه گذاران بالقوه است. با جمع آوری این اطلاعات پذیره نویس قادر خواهد بود تا قیمت های مختلف تقاضا را جمع آوری کرده و نمودار تقاضا را ترسیم کند. قیمت عرضه براساس روش های ارزشگذاری بوده و به تفسیر متعهد پذیره نویس از تقاضای عمومی نیز بستگی دارد. کشف قیمت در روش حراج نیز کاملاً مشابه روش ثبت دفتری است با این تفاوت که منحنی تقاضا شامل درخواست های تمامی سرمایه گذاران بالقوه است نه فقط سرمایه گذاران نهادی.

کشف قیمت در بورس کالا

بورس های کالایی مختلف در جهان در ابتدا با معاملات فیزیکی و کشف قیمت، فعالیت خود را آغاز کرده اند و سپس به سمت تبدیل شدن به بورس مالی و فرصت تأمین مالی حرکت کرده اند؛ بر این اساس، هم اکنون مهم ترین نقش بورس های کالایی، بحث تأمین مالی برای شرکت های تولیدی و ایجاد فرصت سرمایه گذاری برای سرمایه گذاران است و در یک مرحله پیشرفته تر، مدیریت ریسک معاملات را دنبال می کنند. لذا، کشف قیمت، نظام تأمین مالی بنگاه ها، فرصت سرمایه گذاری و مدیریت ریسک قیمت کالاها و محصولات از نقش های بورس های کالایی به شمار می رود. بورس محلی برای شفافیت قیمت ها است به طوری که عرضه کنندگان و متقاضیان کالا در فرآیندی “شفاف” اقدام به کشف قیمت محصولشان بر پایه عرضه و تقاضا می کنند و یکی از راه های دنیا برای رسیدن به شفافیت قیمت کالاها نیز استفاده از بورس های کالاست.

فاکتورهای مهم در محاسبه NAV هر سهم شرکتها

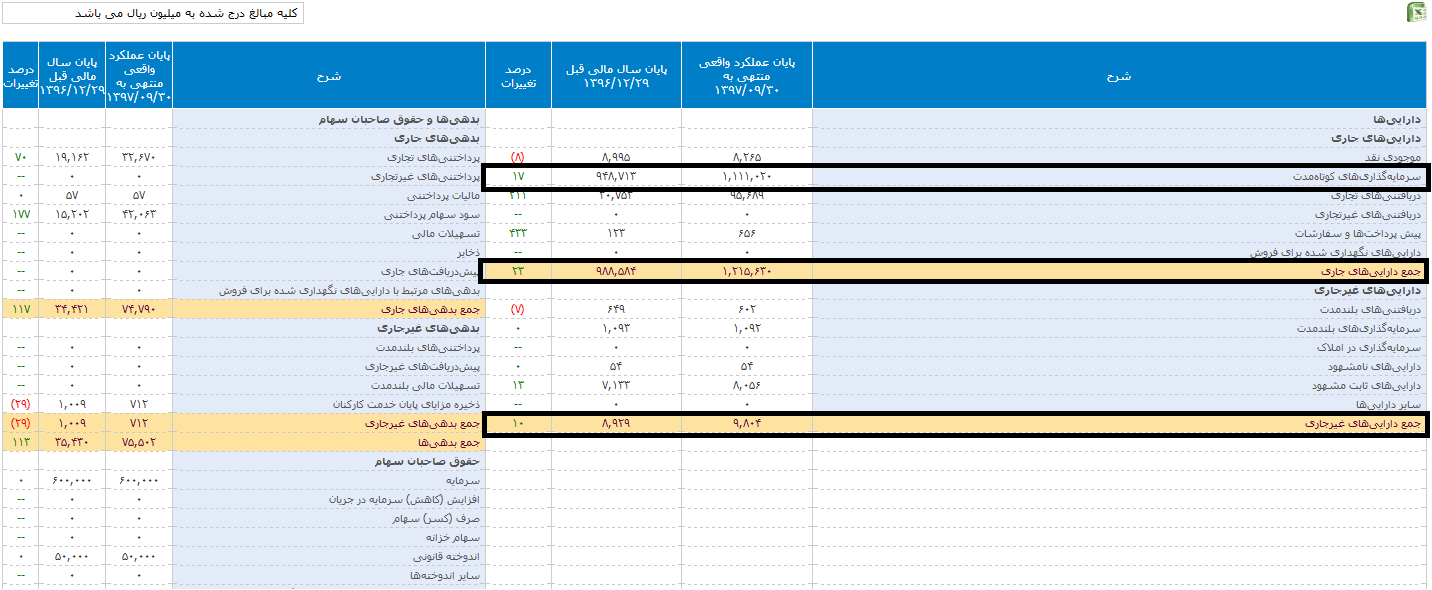

در مقاله پیشین در رابطه با شرکت های سرمایه گذاری و دارایی های عمده این نوع از شرکت ها توضیحاتی را ارائه کردیم. حال بایستی به این نکته توجه فرمایید که جهت محاسبه NAV هر سهم یک شرکت سرمایه گذاری متغیرهایی وجود دارند که بایستی نسبت به آن ها اطلاعات و شناخت کافی داشته باشید تا بتوانید با تمرکز کامل به تحلیل شرکت های سرمایه گذاری بپردازید. در این مقاله در قالب یک مثال عملی تلاش می کنیم به تشریح مفاهیم متغیرهای اثرگذار بر NAV بپردازیم. لازم به ذکر است که متغیرهای مورداشاره تلفیقی از داده های حسابداری و بورسی است.

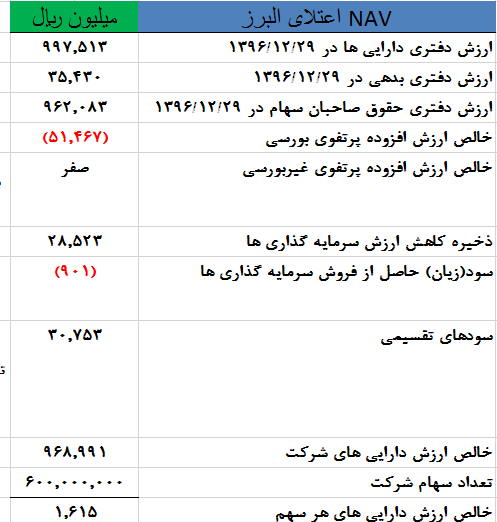

✪ محاسبه NAV هر سهم شرکت سرمایه گذاری اعتلای البرز

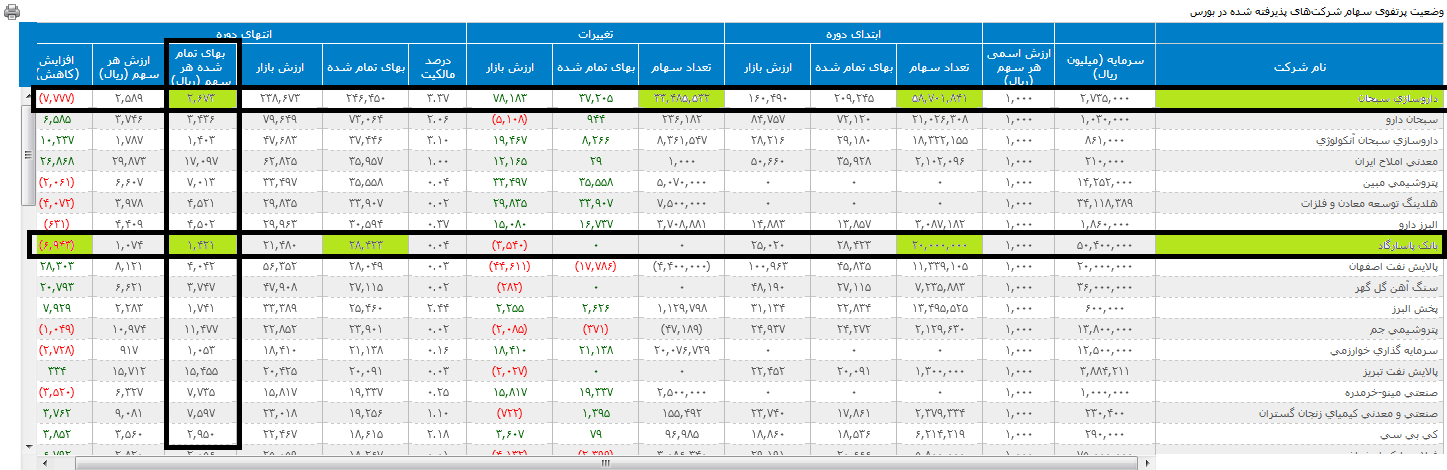

شرکت سرمایه گذاری اعتلای البرز یکی از شرکت های سرمایه گذاری پذیرفته شده در بازار فرابورس با نماد اعتلا است. در تصویر زیر اجزای تشکیل دهنده در محاسبه NAV هر سهم نماد اعتلا را که در بین تمامی شرکت های سرمایه گذاری مشترک است، مشاهده می فرمایید.

همان طور که در مقاله پیشین نیز خدمت شما عرض شد، برای محاسبه ارزش ذاتی شرکت های سرمایه گذاری به جای برآورد سود هر سهم به برآورد خالص ارزش دارایی های هر سهم یا همان محاسبه NAV هر سهم می پردازیم و از این دریچه ارزش روز حقوق صاحبان سهام شرکت را محاسبه می کنیم. اما آنچه از ترازنامه شرکت تحت عنوان مجموع حقوق صاحبان سهام به دست می آید در واقع ارزش دفتری حقوق صاحبان سهام است و قطعاً با ارزش روز آن فاصله زیادی دارد. برای رسیدن به ارزش روز حقوق صاحبان سهام ضمن توجه به ارزش دفتری این حساب به اجزای دیگری نیز توجه می شود که شما در تصویر فوق آن ها را مشاهده می فرمایید و هدف ما در این مقاله تشریح و تبیین متغیرهای مزبور است تا علت لحاظ این متغیرها در محاسبات مربوط به NAV برای شما ملموس تر گردد.

✘ ارزش افزوده پرتفوی بورسی

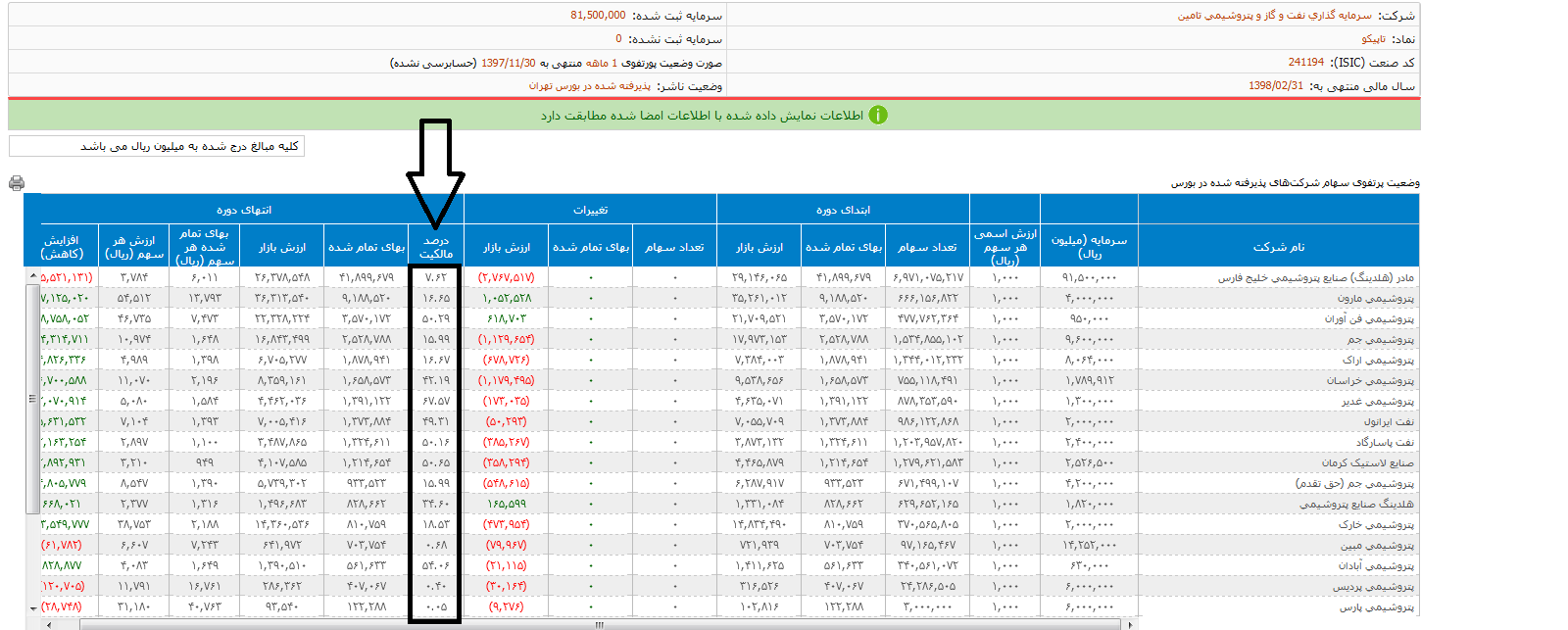

همان طور که پیش از این ذکر گردید، عمده دارایی های شرکت های سرمایه گذاری را سهام خریداری شده تشکیل می دهد. چنانچه شرکتی که سهام آن خریداری شده در بازار بورس پذیرفته شده باشد در زمره پرتفوی بورسی شرکت گزارش می گردد و در غیر این صورت در پرتفوی غیر بورسی شرکت نشان داده خواهد شد. صورت وضعیت پرتفوی شرکت های سرمایه گذاری به صورت ماهیانه در سایت کدال منتشر می شود.

در تصویر فوق بخشی از پرتفوی بورسی شرکت را مشاهده می فرمایید. عموماً در گزارش های منتشرشده توسط شرکت ها، آن سهامی که شرکت سرمایه گذاری بهای بیشتری را بابت خرید آن پرداخت کرده است در سطر اول گزارش می نماید و به همین ترتیب تا آخر جدل گزارش می گردد. اما منظور از ارزش افزوده پرتفوی بورسی چیست و چگونه محاسبه می گردد؟ برای این منظور مجدداً به تصویر فوق برمی گردیم. در تصویر فوق مشاهده می نمایید که شرکت سرمایه گذاری اعتلای البرز تعداد ۲۰ میلیون سهم بانک پاسارگاد را با قیمت میانگین ۱۴۲۱ ریال به ازای هر سهم خریداری کرده است. از طرفی در تاریخ تهیه این گزارش قیمت هر سهم بانک پاسارگاد معادل ۱۰۷۷ ریال بوده است. در نتیجه سود(زیان) ناشی از تملک بانک پاسارگاد که در واقع ارزش افزوده ناشی از مالکیت این سهم برای شرکت اعتلای البرز است به شیوه زیر محاسبه می گردد(توجه گردد که در این مرحله ما به دنبال این موضوع هستیم تا ببینیم در نتیجه مالکیت سهام سبد سرمایه گذاری شرکت چه میزان رشد داشته است و به همین دلیل سهم به سهم به بررسی می پردازیم):

قیمت خرید سر سهم بانک پاسارگاد: ۱۴۲۱ ریال

قیمت روز هر سهم بانک پاسارگاد: ۱۰۷۷ ریال

سود(زیان) ناشی از مالکیت یک سهم بانک پاسارگاد: ۱۰۷۷ – ۱۴۲۱ = (۳۴۴)

سود(زیان) ناشی از مالکیت ۲۰ میلیون سهم بانک پاسارگاد:

(۳۴۴)*۲۰۰۰۰۰۰۰ = (۶۸۸۰۰۰۰۰۰۰)

بنابراین ارزش افزوده ناشی از مالکیت ۲۰ میلیون سهم بانک پاسارگاد منفی ۶۸۸۰ میلیون ریال است.

اما برای مثال دوم تمرکز محاسباتی خود را روی سهم گروه دارویی سبحان که اصلی ترین خرید سرمایه گذاری اعتلا محسوب می شود قرار می دهیم. بر اساس آخرین گزارش اعتلا که در تصویر فوق مشاهده می فرمایید در ابتدای دوره ۵۸۷۰۱۸۴۱ سهم از شرکت گروه دارویی سبحان را در اختیار داشته است و طی آن دوره تعداد ۳۳۴۸۵۵۳۲ سهم دیگر از این شرکت را خریداری کرده است و میانگین قیمت خرید کل سهام گروه دارویی سبحان اعم از ابتدای دوره و خریداری شده معادل ۲۶۷۳ ریال است. قیمت سهم در آخرین روز ۲۶۴۳ ریال تعیین قیمت شده بود. با این حساب محاسبات مربوط به ارزش افزوده را مجدداً انجام می دهیم:

تعداد سهام تحت تملک گروه دارویی سبحان نزد شرکت اعتلای البرز

۵۸۷۰۱۸۴۱ + ۳۳۴۸۵۵۳۲ = ۹۲۱۸۷۳۷۳

قیمت خرید گروه دارویی سبحان: ۲۶۷۳ ریال

قیمت روز گروه دارویی سبحان: ۲۶۴۳ ریال

سود(زیان) ناشی از مالکیت یک سهم گروه دارویی سبحان:

۲۶۴۳ – ۲۶۷۳ = (۳۰)

سود(زیان) ناشی از مالکیت ۹۲۱۸۷۳۷۳ سهم گروه دارویی سبحان :

(۳۰) * ۹۲۱۸۷۳۷۳ = (۲۷۶۵۶۲۱۱۹۰)

بنابراین ارزش افزوده ناشی از مالکیت گروه دارویی سبحان در تاریخ بررسی فرضی ما, منفی ۲۷۶۵۶۲۱۱۹۰ ریال است.

مشابه دو مثال فوق, برای تمامی نمادهای بورسی محاسبات انجام می پذیرد و با جمع کردن تمامی محاسبات به ارزش افزوده پرتفوی بورسی می رسیم.

✘ ارزش افزوده پرتفوی غیربورسی

همان طور که پیش از این نیز ذکر گردید بخشی از پرتفوی سرمایه گذاری شرکت های سرمایه گذاری در قالب شرکت های غیربورسی است. برای محاسبه ارزش افزوده پرتفوی غیربورسی شرکت مشابه ارزش افزوده پرتفوی بورسی عمل می نماییم با این تفاوت که شیوه ارزش گذاری شرکت های غیربورسی کمی متفاوت از شرکت های بورسی است.

✘ ذخیره کاهش ارزش سرمایه گذاری ها

ذخیره کاهش ارزش سرمایه گذاری ها یک آیتم حسابداری است که در صورت گزارش این آیتم بایستی در محاسبات لحاظ گردد. اما مفهوم آن چیست؟ فرض کنید یک شرکت سرمایه گذاری در اول اسفند تأسیس می شود و پس از راه اندازی فعالیت شرکت اقدام به خرید ۱۰ هزار سهم ورنا به قیمت ۸۰۰ ریال به ازای هر سهم می نماید. بنابراین ارزش خرید ۸ میلیون ریال است. در تاریخ ۲۹ اسفند یعنی پس از گذشت یک ماه قیمت هر سهم ورنا به ۷۰۰ ریال نزول پیدا می کند. بنابراین ارزش سبد این شرکت به ۷ میلیون ریال کاهش پیدا کرده است. ازآنجایی که ۲۹ اسفند پایان سال مالی شرکت است بر طبق الزامات حسابداری این شرکت ملزم است تا یک میلیون ریال افت ارزش را در صورت های مالی شرکت گزارش نماید درحالی که کماکان ۱۰ هزار سهم را در اختیار دارد و در واقع زیانی شناسایی نکرده است. این افت ارزش که در صورت های مالی شرکت نمایان می شود تحت عنوان ذخیره کاهش ارزش سرمایه گذاری ها گزارش می گردد. همان طور که خدمت شما بیان گردید افت ارزش در حالی گزارش شده است که شرکت مالک سهام است بنابراین از منظر تحلیلگری ما این آیتم را به محاسبات خودمان اضافه می کنیم تا ارزش واقعی سرمایه گذاری ها برای ما به دست آید.

✘ سود(زیان) ناشی از فروش سرمایه گذاری ها

ما در ارزش افزوده پرتفوی بورسی و غیربورسی سود یا زیان سهامی را حساب می کنیم که در مالکیت شرکت است و شرکت هنوز آن را به فروش نرسانده است. اما در سود(زیان) ناشی از فروش سرمایه گذاری ها ما به دنبال اعمال سود یا زیان فروش سهام هستیم که هنوز اثرات آن بر صورت مالی شرکت ها اعمال نشده است. فرض کنید آخرین صورت مالی یک شرکت سرمایه گذاری مربوط به ۳۰ آذرماه است و ما الآن در ۱۵ بهمن می خواهیم شرکت سرمایه گذاری را تحلیل کنیم. ازآنجایی که گزارش های ماهیانه توسط شرکت ها منتشر می شود با بررسی گزارش های منتشرشده متوجه می شویم که شرکت در طی دی ماه تعداد ۱۰ هزار سهم زاگرس را به قیمت ۵۲۰۰۰ ریال به ازای هر سهم به فروش رسانده است. وقتی به جزییات بیشتر این موضوع می پردازیم متوجه می شویم که قیمت خرید ۱۰ هزار سهم زاگرس ۳۰۰۰۰ ریال به ازای هر سهم بوده است. بنابراین سود ناشی از فروش سهام برای شرکت مفروض, به این شیوه محاسبه و در محاسبات مربوط به NAV لحاظ می گردد.

تعداد سهام به فروش رفته از پتروشیمی زاگرس: ۱۰ هزار سهم

قیمت خرید هر سهم پتروشیمی زاگرس: ۳۰۰۰۰ ریال

قیمت فروش هر سهم پتروشیمی زاگرس: ۵۲۰۰۰ ریال

سود(زیان) ناشی از فروش سهام پتروشیمی زاگرس:

(۵۲۰۰۰ – ۳۰۰۰۰) * ۱۰۰۰۰ = ۲۲۰۰۰ * ۱۰۰۰۰ = ۲۲۰۰۰۰۰۰۰

بنابراین از محل فروش ۱۰ هزار سهم پتروشیمی زاگرس مبلغ ۲۲۰ میلیون ریال سود شناسایی شده است. اما ازآنجایی که آخرین صورت مالی شرکت مربوط به ۳۰ آذرماه بوده و دوره بعدی گزارش صورت های مالی در ۲۹ اسفندماه است بنابراین بایستی سود فروش سهام مذکور را به ارزش دفتری حقوق صاحبان سهام گزارش شده در صورت مالی ۳۰ آذرماه اضافه نماییم. برای مثال چنانچه ارزش دفتری حقوق صاحبان سهام در ۳۰ آذرماه معادل ۲۲۰۰۰ میلیون ریال بوده باشد در نتیجه با اعمال محاسبات اخیر ۲۲۰ میلیون ریال را به ۲۲۰۰۰ میلیون ریال اضافه می کنیم تا با لحاظ سایر متغیرهای فوق الذکر به خالص ارزش دارایی های هر سهم برسیم.

✘ سود تقسیمی و محاسبه NAV هر سهم

سود تقسیمی مصوب مجامع معمولاً با یک فاصل زمانی از تاریخ تصویب در مجمع عمومی عادی صاحبان سهام به سهامداران پرداخت می گردد. حال در رابطه با سهامداران حقوقی و آن هایی که بیش از یک میلیون سهم را دارند فاصله پرداخت بیشتر می گردد. زمانی که بابت تملک یک سهم ۳۰۰۰ تومانی ۷۰۰ تومان سود تقسیم می گردد، قیمت سهم پس از بازگشایی به ۲۳۰۰ تومان کاهش پیدا می کند زیرا ارزش سرمایه سهامداران بابت برگزاری مجامع تغییر نخواهد کرد. این موضوع در حالی است که هنوز وجوهی به شرکت نرسیده است و در واقع جزو مطالبات شرکت ثبت می گردد. نکته ای که وجود دارد عموماً زمان مجامع شرکت های زیرمجموعه در تاریخی است که با تاریخ انتشار گزارش صورت های مالی شرکت سرمایه گذار یکی نیست. در نتیجه اگر در تاریخی بین مجمع برگزار شده و انتشار صورت مالی قرار داریم بایستی به اندازه سود مجامع در محاسبه NAV هر سهم لحاظ کنیم. فرض کنید که آخرین صورت مالی یک شرکت سرمایه گذاری در تاریخ ۳۱/۰۳/۱۳۹۷ منتشر شده است. از طرفی این شرکت مالک ۱۰۰۰۰ سهم پتروشیمی غدیر است. در مجمع آن شرکت در تیرماه آن سال, ۱۰۰ ریال سود به ازای هر سهم تقسیم شده است. بنابراین از ارزش سهام آن شرکت یک میلیون ریال کسر شده است درحالی که اثر آن هنوز در صورت های مالی شرکت انعکاس نیافته است و در گزارش شهریور نمایان خواهد شد. چون تاریخ تحلیل ما ۱۵ مردادماه است بنابراین بایستی مبلغ یک میلیون ریال را در محاسبات خود لحاظ کنیم, درحالی که اگر تاریخ بررسی ما ۲۰ آبان ماه بود به دلیل انتشار صورت های مالی ۶ ماهه دیگر در محاسبات خود لحاظ نمی کردیم زیرا مشمول محاسبات مضاعف می شد.

در نهایت برای محاسبه NAV هر سهم یا خالص ارزش دارایی های شرکت سرمایه گذاری از مجموع عبارات فوق استفاده می شود که با تقسیم آن بر تعداد سهام شرکت به خالص ارزش دارایی های هر سهم(NAV) می رسیم.

مؤلف: احمد لحیم گرزاده

برای انجام یک سرمایه گذاری موفق در بازار سهام همواره می بایست به تحلیل تکنیکال و تحلیل بنیادی سهام پرداخت و در صورتی که قیمت روز سهام کمتر از ارزش خالص دارایی بود، آنگاه می توان اقدام به خرید سهام نمود. یکی از انواع شرکت های موجود در بازار سرمایه ایران شرکت های سرمایه گذاری می باشند.

ارزش خالص دارایی (NAV)

از آنجایی که عمده دارایی های شرکت های سرمایه گذاری، سهام و دارایی های مالی است می توان از اصطلاحی تحت عنوان NAV جهت محاسبه ارزش خالص دارایی استفاده نماییم.

با توجه به اینکه سرمایه گذاران زیادی به خصوص تازه واردهای عرصه بورس و تحلیل بنیادی از ما در خصوص ارزش گذاری سهام شرکتهای سرمایه گذاری سوال می پرسند و می گویند روش NAV چیست؟

ما در این مقاله به تبیین مفهوم ارزش خالص دارایی (NAV) در شرکت های سرمایه گذاری می پردازیم تا از این دریچه بتوانیم درک مفاهیم حاکم در تحلیل بنیادی این دست از شرکت های سرمایه گذاری را ملموس تر نماییم.

ماهیت شرکت های سرمایه گذاری

بر اساس نوع فعالیت شرکت های فعال در بورس می توان آن ها را به چند دسته تقسیم کرد: شرکت های تولیدی، خدماتی، قراردادی و پیمانکاری و شرکت های سرمایه گذاری.

البته عمده شرکت ها در دسته تولیدی و سرمایه گذاری قرار می گیرند. شرکت های سرمایه گذاری همان طور که از نام آن ها پیداست با هدف سرمایه گذاری در شرکت های بورسی و غیر بورسی تأسیس می شوند.

انواع شرکته های سرمایه گذاری

اول شرکت هایی که هدف آن ها از سرمایه گذاری صرفاً کسب سود از محل فروش سهام است. این دسته از شرکت هم عمدتاً به صورت کنترلی اقدام به خرید سهام شرکت های زیرمجموعه نمی کنند و عمده سبد سهامشان را سهامی با درصدهای کمتر از یک درصد تشکیل می دهند.

دوم شرکت های سرمایه گذاری هستند که هدفشان سرمایه گذاری به صورت کنترلی از طریق مالکیت مستقیم و یا غیرمستقیم توسط شرکت های زیرمجموعه آن است که به آنها هلدینگ سرمایه گذاری می گویند.

در حالت اخیر برای مثال شرکت سرمایه گذاری مالکیت ۳۵ درصد یک شرکت را به دست می گیرد و از طریق یک شرکت غیر بورسی که مالکیت ۱۰۰ درصد آن را دارد، مالکیت ۲۵ درصد دیگر آن را نیز در اختیار می گیرد.

در نتیجه در مجموع مالکیت ۶۰ درصد آن شرکت در اختیار شرکت سرمایه گذاری بوده و به اصطلاح سهامدار عمده آن بوده و مالکیت کنترلی آن شرکت را در دست گرفته است.

اهداف شرکت های سرمایه گذاری

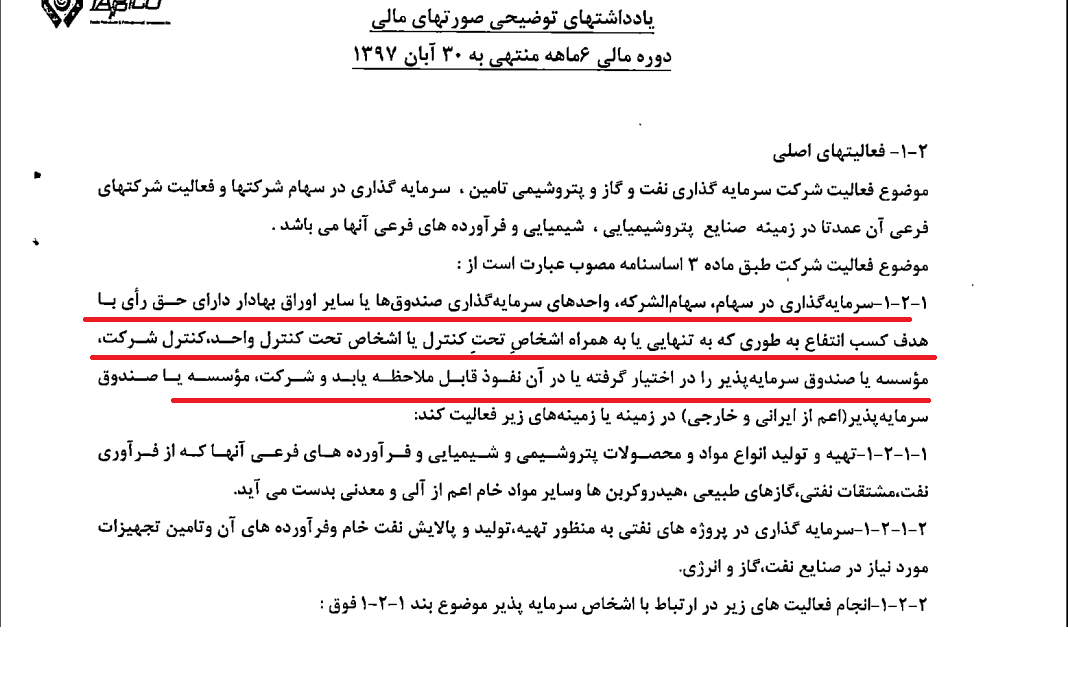

برای اینکه متوجه بشویم هدف یک شرکت سرمایه گذاری کدام یک از حالات فوق است باید به اساسنامه شرکت رجوع کرد، با این وجود در ابتدای یادداشت های همراه صورت های مالی نیز می توان آن را رؤیت کرد.

تصویر فوق بخشی از اطلاعات موجود در یادداشت های همراه صورت های مالی شرکت سرمایه گذاری نفت و گاز و پتروشیمی تأمین با نماد تاپیکو است.

تصویر فوق بخشی از اطلاعات موجود در یادداشت های همراه صورت های مالی شرکت سرمایه گذاری نفت و گاز و پتروشیمی تأمین با نماد تاپیکو است.

همان طور که در تصویر مشخص شده است هدف این شرکت سرمایه گذاری کنترلی در سهام شرکت های دیگر است. این دسته از شرکت ها در سبد سهام خود عموماً دارای چندین سهم با مالکیت بیش از ۵۰ درصد می باشند. هم چنین این شرکت ها در رشد و توسعه شرکت های تولیدی و زیرمجموعه خود نقش اصلی را ایفا می کنند.

در تصویر فوق بخشی از سبد سرمایه گذاری شرکت سرمایه گذاری نفت و گاز و پتروشیمی تأمین را مشاهده می فرمایید. همان طور که مشخص شده است این شرکت مالکیت ۵۰ درصدی چندین شرکت را در اختیار دارد که این موضوع متناسب با اهداف تعریف شده در اساسنامه شرکت است.

این گزارش در کدال تحت عنوان صورت وضعیت پرتفوی ماهیانه برای شرکت های سرمایه گذاری وجود دارد.

روش محاسبه ارزش خالص دارایی یا NAV چگونه است؟

Net Asset Value که به اختصار از آن به NAV یاد می گردد به خالص ارزش دارایی های یک شرکت سرمایه گذاری اشاره دارد. در واقع به ما این موضوع را نشان می دهد که ارزش روز آنچه متعلق به سهامداران است چند ریال است و این موضوع اصلی ترین مبحث در امر سرمایه گذاری است.

فرمول محاسبه NAV از رابطه زیر محاسبه می گردد:

همان طور که در فرمول بالا مشاهده می کنید از ارزش روز دارایی ها و بدهی ها یاد شده است. برای در این موضوع توضیحاتی را ادامه ارائه می کنیم تا به طور دقیق با مفاهیم آشنا بشوید.

همان طور که در فرمول بالا مشاهده می کنید از ارزش روز دارایی ها و بدهی ها یاد شده است. برای در این موضوع توضیحاتی را ادامه ارائه می کنیم تا به طور دقیق با مفاهیم آشنا بشوید.

معادله اصلی حسابداری که در ترازنامه شرکت ها برقرار است به شرح زیر است:

جمع کل دارایی ها = جمع کل بدهی ها + جمع حقوق صاحبان سهام

بنابراین ما در فرمول محاسبه خالص ارزش دارایی های هر سهم به دنبال محاسبه ارزش روز حقوق صاحبان سهام هستیم تا ببینیم بر اساس آنچه امروز روی داده، ارزش روز سرمایه گذاری شرکت و در نتیجه ارزش روز حقوق صاحبان سهام شرکت سرمایه گذاری چند ریال است.

علت استفاده از NAV در شرکت های سرمایه گذاری

همان طور که پیش از این نیز ذکر گردید شرکت های سرمایه گذاری و تولیدی عمده شرکت های بورسی را تشکیل می دهند به همین دلیل با استناد به صورت های مالی این دو نوع شرکت به تبیین موضوع فوق می پردازیم.

همانگونه که پیش از این ذکر شد معادله اصلی حسابداری از رابطه زیر تبعیت می کند:

جمع کل دارایی ها = جمع کل بدهی ها + جمع حقوق صاحبان سهام

رابطه فوق به این معناست که دارایی های خریداری شده توسط شرکت یا متعلق به سهامداران است و یا طلبکاران. اما نکته حائز اهمیت این است که دارایی های گزارش شده در ترازنامه دقیقه به چه مواردی اشاره می کند؟

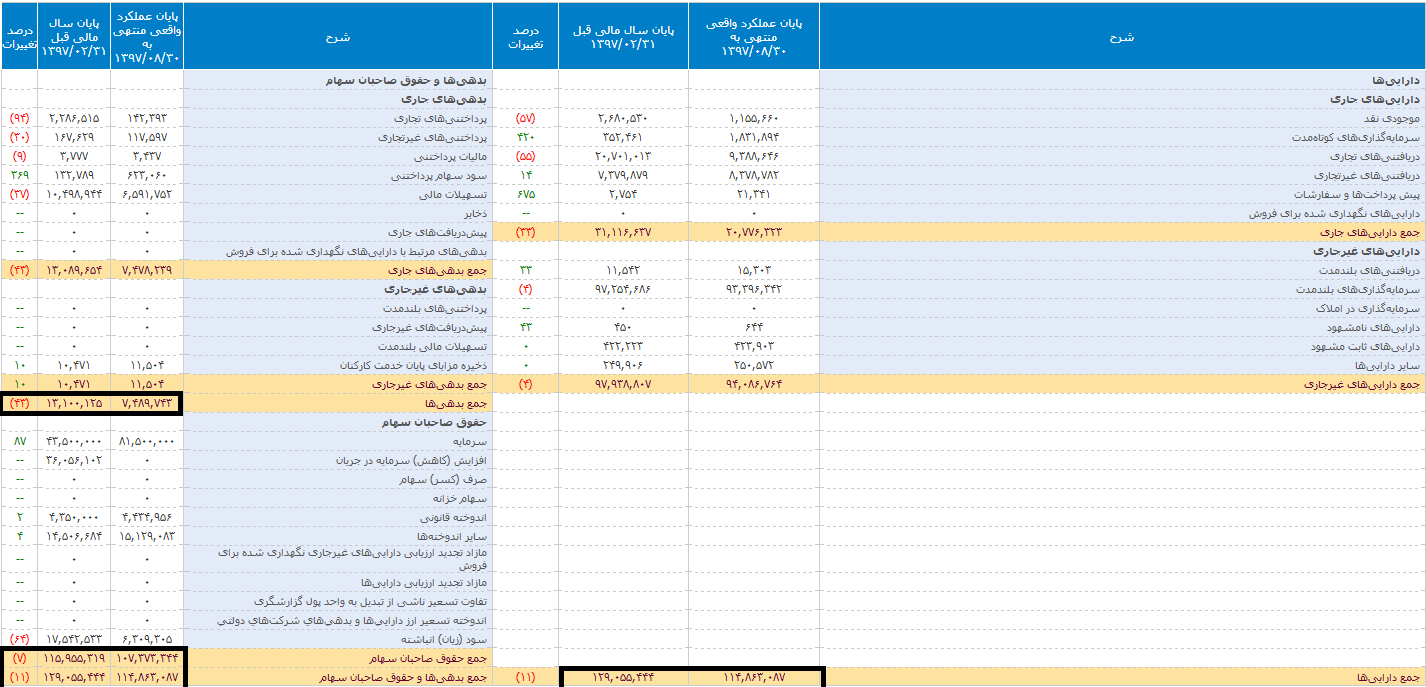

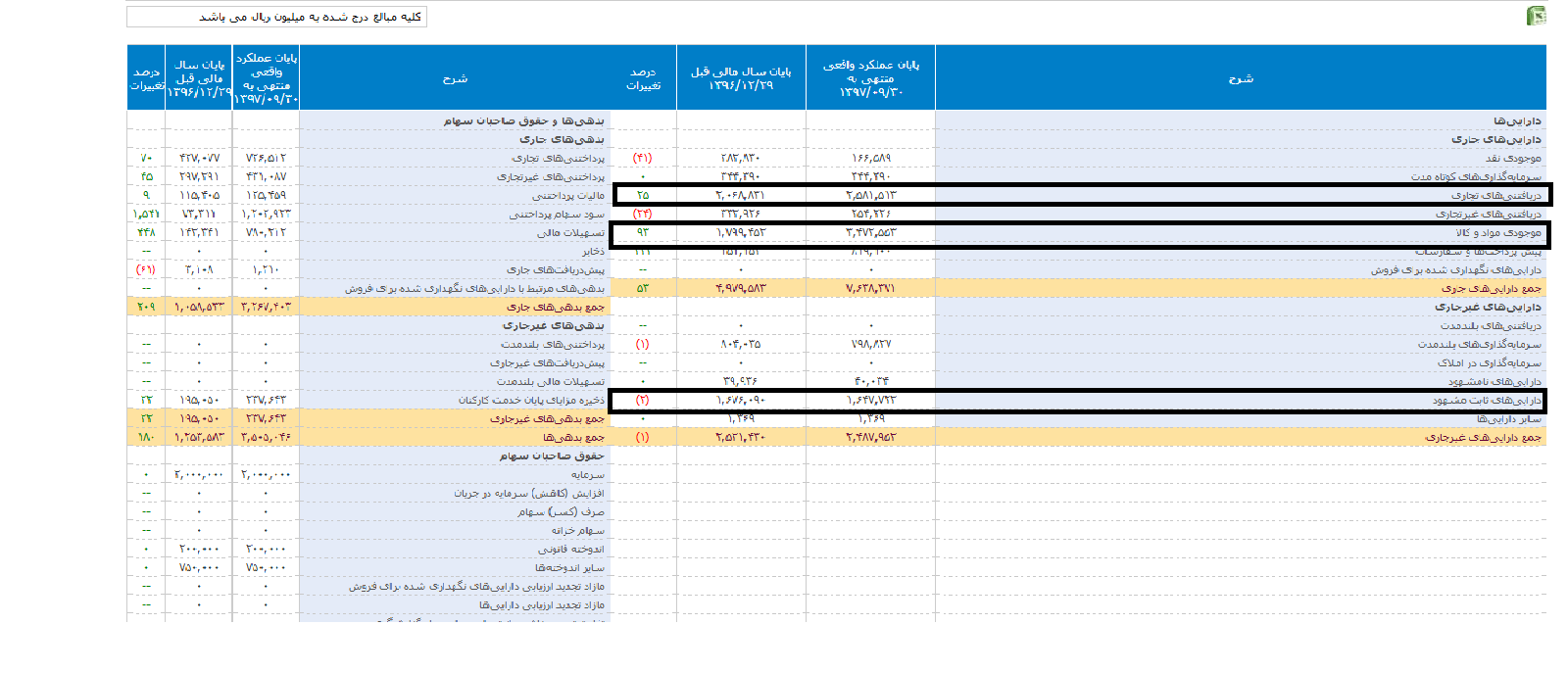

به ترازنامه شرکت تولیدی کالسیمین توجه فرمایید:

همان طور که در تصویر فوق مشاهده می فرمایید از حدود ۱۰ هزار میلیارد ریال دارایی های این شرکت، حدود ۸ هزار میلیارد ریال آن را دارایی هایی مانند موجودی کالا، دریافتنی های تجاری و دارایی های ثابت مشهود (مانند زمین، ماشین آلات و تجهیزات و … ) شکل داده اند.

همان طور که در تصویر فوق مشاهده می فرمایید از حدود ۱۰ هزار میلیارد ریال دارایی های این شرکت، حدود ۸ هزار میلیارد ریال آن را دارایی هایی مانند موجودی کالا، دریافتنی های تجاری و دارایی های ثابت مشهود (مانند زمین، ماشین آلات و تجهیزات و … ) شکل داده اند.

محاسبه ارزش خالص دارایی براسس اطلاعات ترازنامه

ترازنامه بر اساس اصول حسابداری تهیه می شود. یکی از اصول حسابداری اصل بهای تمام شده تاریخی است. بر طبق این اصل شرکت ها مکلف هستند تا ارزش دارایی های خود را به قیمت زمان خرید خود ثبت کنند.

بنابراین مثلاً شرکت کالسیمین یکی از زمین های خود را در سال ۱۳۶۵ به قیمت ۱۰۰ میلیون ریال خریده است و در نتیجه ارزش این دارایی در دفاتر به مبلغ ۱۰۰ میلیون ریال ثبت شده است در حالی که در سال ۱۳۹۷ ارزش این زمین به ۳۰ میلیارد ریال افزایش پیدا کرده باشد.

از آنجایی که برای به روزرسانی اطلاعات ارزش زمین نیازمند حضور کارشناس دادگستری هستیم بنابراین هیچ گاه این به روزرسانی انجام نمی شود مگر در شرایط خاصی مانند افزایش سرمایه از محل مازاد تجدید ارزیابی دارایی ها که در این حالت شرکت اقدامات مقتضی را انجام خواهد داد.

بنابراین همان طور که مشاهده می فرمایید عملاً در شرکت های تولیدی دسترسی به NAV کار غیرممکنی محسوب می شود و به همین دلیل ارزش گذاری در این شرکت ها با برآورد سود خالص و استفاده از ضریب P/E ممکن می شود.

شما به ترازنامه شرکت سرمایه گذاری اعتلای البرز نگاه کنید.

همان طور که در تصویر فوق مشاهده می فرمایید کل دارایی های شرکت که از مجموع دارایی های جاری و غیر جاری به دست می آید معادل ۱۲۲۵۴۳۴ میلیون ریال است که از این مقدار ۱۱۱۲۱۱۲ میلیون ریال معادل ۹۱ درصد آن مربوط به سرمایه گذاری های شرکت است.

از آنجایی که سرمایه گذاری های شرکت را می توان از طریق برآورد ارزش شرکت و یا تابلوی معاملات به دست آورد به همین دلیل می توانیم از خالص ارزش دارایی های شرکت به عنوان ابزاری جهت محاسبه ارزش ذاتی شرکت استفاده کرد.

بنابراین با محاسبه NAV تا حدود زیادی می توان ارزش روز حقوق صاحبان سهام شرکت های سرمایه گذاری را برآورد کرد.

نحوه محاسبه nav شرکت های سرمایه گذاری

در این مقاله سعی بر آن شد تا مفهوم NAV برای شما تشریح گردد و از این دریچه الزام محاسبه آن برای شرکت های سرمایه گذاری تشریح گردد.

برای محاسبه خالص ارزش دارایی های هر سهم یک شرکت سرمایه گذاری بایستی ضمن در نظر گرفتن ارزش دفتری حقوق صاحبان سهام، اثرات سودهای تقسیمی دریافتی، سود(زیان) ناشی از فروش سهام، ارزش افزوده ناشی از مالکیت سهام بورسی و غیربورسی و مفهومی به نام ذخیره کاهش ارزش سرمایه گذاری ها لحاظ گردد که در مقاله فاکتورهای مهم در محاسبه NAV هر سهم به تفصیل در این مورد توضیحاتی ارائه می گردد.

همچنین در صندوق های سرمایه گذاری با مفهوم ارزش خالص دارایی کار خواهید داشت که می توانید بحث NAV صدور و NAV ابطال را از مقاله صندوق سرمایه گذاری مطالعه نمایید.

مؤلف: احمد لحیم گرزاده