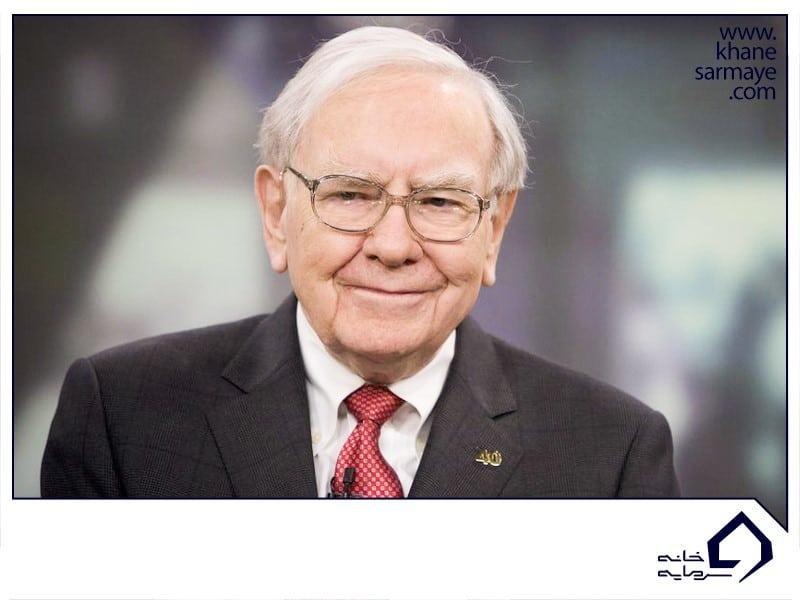

وارن بافت، مدیر عامل شرکت «برکشایر هاتاوی» و بزرگترین سرمایه گذار بازار سهام در جهان است. در کنار سرمایه گذاری، او در فلسفه نیز از درک بالایی برخوردار است. بافت، قوانین زندگی اش را به صورت نکاتی ساده، تمثیلی و قابل درک برای عموم بیان می کند. آیا واقعا معنی پندهای سرمایه گذاری او را می دانید؟ آیا دیدگاه او در دنیای امروزی جایگاهی دارد؟ با مطالعه مطلب زیر پاسخ سوالات بالا را خواهید فهمید.

نکاتی در مورد وارن بافت

- طبق آخرین اطلاعات موجود در زمان نگارش این مقاله او با بیش از ۸۰ میلیارد دلار سرمایه، چهارمین ثروتمند دنیا است.

- وی از نظر بسیاری برترین معامله گر سهام در جهان است که با فلسفه های سرمایه گذاریش، معامله گران بسیاری را تحت تاثیر قرار داده است.

مهم ترین قوانین سرمایه گذاری وارن بافت

- قانون اول، هرگز پولت را از دست نده و قانون دوم، هرگز قانون اول را فراموش نکن.

- یک کسب و کار منطقی که به درستی اداره می شود، بالاخره مورد توجه بازار قرار خواهد گرفت.

- به جای خرید یک شرکت معمولی با قیمت نجومی، سهام شرکتی فوق العاده را با قیمتی معقول بخرید.

بررسی قانون اول وارن بافت، هرگز پولت را از دست نده!

جالب است بدانید وارن بافت طی بحران مالی سال ۲۰۰۸، حدودا ۲۳ میلیارد دلار ضرر کرد و شرکت برکشایر هاتاوی، رتبه اعتباری بالای (AAA) خود را از دست داد. حالا چگونه او دیگران را از ضرر و زیان بر حذر می دارد؟ او بر اساس تفکر سرمایه گذاری منطقی، خرید و فروش می کند و همواره بر نکاتی چون عدم سطحی نگری، قمار نکردن، شناخت تجارت سپس سرمایه گذاری و آموزش شیوه درست معامله گری تاکید دارد. بافت، همیشه قبل از سرمایه گذاری در هر شرکتی به طور کامل تحقیق می کند و تنها زمانی که آن تجارت را درک کرد، سهامش را می خرد. او هرگز در شرکت های نامنسجم و در آستانه فروپاشی سرمایه گذاری نکرده و همگان را نیز از این موضوع برحذر می دارد. وارن بافت معتقد است برترین ویژگی یک سرمایه گذار موفق، داشتن طرز تفکر صحیح است و نه صرفا تیزهوشی!

یک معامله گر خبره، هیچ گاه بر موافق یا مخالف بودن با توده جمعیت تمرکز نمی کند. زیرا بازار سهام، نوسانات مثبت و منفی بیشماری را تجربه می کند که این موضوع، روزهای خوب و بدی بسیاری را برای سرمایه گذاران رقم می زند. اما حرفه ای ها همیشه بر اهداف خودشان متمرکز هستند؛ کاری که همه معامله گران باید انجام دهند.

بررسی قانون دوم وارن بافت، یافتن یک کسب و کار منطقی

کتاب «سرمایه گذار هوشمند» نوشته «بنجامین گراهام» بافت را متقاعد کرد که سرمایه گذاری در سهام، معادل داشتن بخشی از شرکت مذکور است. بنابراین وقتی او به جستجوی سهام برای سرمایه گذاری می پردازد، همیشه به دنبال سهامی است که چشم انداز بلند مدت مطلوبی داشته باشد. مثلا مواردی چون سابقه فعالیت شرکت، میزان تسلط شرکت بر بازار (انحصار) و حاشیه سود بالا و پایدار را بررسی می کند. اگر در تمام موارد فوق نتایج مثبتی در مورد یک شرکت مشاهده کند و همچنین، سهام این شرکت در بازار بورس کمتر از ارزش واقعی آن مبادله شود، می تواند به عنوان یکی از گزینه های سرمایه گذاری او محسوب شود. بافت فقط زمانی وارد یک معامله می شود که بتواند روی کاغذ، دلایل قانع کننده ای برای سرمایه گذاری در آن شرکت برای خودش بنویسد. آیا شما هم چنین کاری انجام می دهید؟ اهالی بازار معتقد نیستند که او یک پیشگو است. در واقع، بافت فقط فلسفه های سرمایه گذاری درستی دارد.

بررسی قانون سوم وارن بافت، یافتن سهام فوق العاده

افراد باید معیارهای مشخصی برای شناسایی کسب و کارهای پیشرو داشته و به آن ها پایبند باشند تا بتوانند گزینه های سرمایه گذاری درست را انتخاب کنند. مثلا ممکن است به دنبال شرکت هایی باشید که کالا ها یا خدمات بادوام ارائه می دهند، درآمد نقدی عملیاتی بالایی دارند و ارزش افزوده مناسبی را نیز در آینده فراهم می سازند یا ممکن است بر اساس تعداد سهام شرکت در بازار بورس یا نسبت قیمت به درآمد یا میزان بدهی در ترازنامه تصمیم گیری کنید. هدف نهایی، پیدا کردن یک شرکت مناسب با قیمت معقول و در نظر گرفتن سرمایه کافی برای مقابله با ریسک های احتمالی بازار است. همواره به یاد داشته باشید که قیمت سهام برابر با ارزش اصلی آن نیست. معامله گران موفق این تفاوت ها را درک کرده و به آنها توجه می کنند.

زمان سهام داری ما نامحدود است!

تا چه مدت باید سهام خود را نگهداری کنیم؟ وارن بافت معتقد است اگر شما نسبت به حداقل ۱۰ سال سهام داری در یک شرکت، حس خوبی ندارید پس نباید حتی به مدت ۱۰ دقیقه هم مالک آن باشید! او به خاطر اعتقاد به ارزندگی سهام تحت مالکیتش، دوران بحران مالی سال ۲۰۰۸ را به لنگرگاه صدف و مروارید تشبیه کرد و بخش اعظم پرتفولیو خود را حفظ کرد. صرف نظر از مشکلات عمده و غیر منتظره چون مشکلات کارگری، بازار فروش یا تولید محصول، سهام داری طولانی مدت، فرد را از معاملات مداوم و اخذ تصمیمات شتاب زده و هیجانی باز می دارد. ترس یا طمع بیش از حد باعث می شود که سرمایه گذاران، گاهی در کف قیمت، سهام خود را بفروشند یا در سقف قیمت، سهم بخرند که این موضوع در بلند مدت قطعا موجب نابودی سرمایه خواهد شد.