تفاوت بروکر و صرافی چیست؟ : ۶ فرق مهم که باید بدانید.

اگر از علاقهمندان به بازارهای مالی و دارایی هستید حتماً تا کنون اسم صرافی و بروکر به گوش شما خورده. صرافیها و بروکرها عناصر جدا نشدنی دنیای فارکس و ارز دیجیتال هستند که بیشتر فعالان این حوزه با آنها سر و کار دارند. اما تفاوت بروکر و صرافی چیست؟ و چه مشکلی را در اکوسیستم سرمایه حل میکنند؟

ممکن است افراد مبتدی در نگاه اول، دو پلتفرم صرافی و بروکر را مشابه و حتی یکسان ببینند؛ درحالی که نه تنها مشابه نیستند بلکه تفاوتهای مهم و کلیدی دارند. در این مطلب از خانه سرمایه، به تعریف ماهیت صرافیها و بروکرها، درک کاربرد هر پلتفرم، و تفاوت بروکر و صرافی میپردازیم. با ما همراه باشید.

آشنایی با تفاوت بروکر و صرافی

برای آگاهشدن از تفاوت بروکر و صرافی در ابتدا باید بدانیم هرکدام از آنها به تنهایی چه مفهومی دارند. صرافیها کسب و کار هایی هستند که وظیفهی آنها معاوضه و معامله ارزهای ملی یا همان ارزهای فیات (Fiat Currency) با مشتریان است. صرافیهای سنتی نیاز به توضیح خاصی ندارند، افراد برای خرید و فروش ارزهای ملی مختلف به آنها مراجعه میکنند و صرافی معاملات بین ارزی را تسهیل میبخشد.

در صرافی سنتی و فیزیکی، مشتریان با مراجعه و خرید ارز کشورهای خارجی، صاحب ارز خریداری شده میشوند و میتوانند تا هر زمان، ارز خریداری شده را نگهداری کنند. مشتریان صرافیهای سنتی معمولاً ارز خارجی خریداری شده را برای سفر و یا سرمایهگذاری تهیه میکنند. مدتی پس از خریداری ارز خارجی، قیمت ارز افزایش مییابد و سرمایهگذاران میتوانند ارز را دوباره به صرافی بفروشند و کسب سود کنند.

اما روند معاملات سنتی ارز بسیار کند انجام میشود و برای کسب سود چشمگیر، فرد ممکن است هفتهها یا حتی ماهها برای کسب سود صبر کند. این در حالی است که نهنگهای سرمایه مانند بانکها، صندوقهای سرمایه گذاری و معاملهگران شرکتی، دهههاست که با معاملات بازار بین ارزی، یا معاملات بازار فارکس (Forex)، با معاملات سریع کسب سود میکنند.

اگرچه در گذشته این معاملات مختص بانکها و نهنگهای سرمایه بوده، اما امروزه با حضور بروکرها دسترسی برای معاملات فارکس برای عامه مردم آسان شده. اما تعریف بروکر چیست و چگونه به معاملهگران کمک میکند؟

کارگزاری یا بروکر فارکس (Forex Broker) را میتوان یک پلتفرم واسطه بین بازار و معاملهگران در نظر گرفت که در ازای دریافت کمیسیون (Commission) و اسپرد (Spread)، معاملات فارکس را برای افراد عام جامعه با سرمایهی کمتر، سریع، آسان، امن و ممکن میکند. برای درک بهتر سازوکار یک بروکر، نیاز به مثالی قابل درک است.

تصور کنید فردی قصد دارد یک آپارتمان را به فروش برساند اما نمیداند از کجا یک مشتری مطمئن پیدا کند و چگونه معامله فروش آپارتمان را با امنیت و آسودگی خاطر انجام دهد. به همین دلیل به یک بروکر املاک مراجعه میکند تا به عنوان یک واسطه، برای آپارتمان یک خریدار پیدا کند و در ازای دریافت مبلغی مشخص، از امنیت و سهولت معامله اطمینان حاصل کند. بروکرهای دو بازار املاک و فارکس در واقع واسطههایی هستند که معاملعگران را به بازار متصل میکنند و دستورات خرید و فروش (Buy & Sell Order) را آسان، سریع و امن به انجام میرسانند.

اما علاوه بر صرافیهای سنتی و فعالیت بروکرها بر روی بازار فارکس، فعالیت صرافیهای ارز دیجیتال و بروکرهای ارز دیجیتال از مباحث داغ و محبوب دنیای سرمایه است. بروکرهای ارز دیجیتال تفاوت چندانی با سایر بروکرها ندارند و مشابهاً پلتفرمی برای معاملات و کسب سود از تفاوت قیمت را فراهم میکنند. اما صرافیهای ارز دیجیتال تفاوتهای اساسی با صرافیهای سنتی دارند و برای درک کامل این تفاوتها نیاز است تا با انواع صرافیهای دیجیتال آشنایی کامل داشته باشید.

به بیان ساده، صرافی ارز دیجیتال یک پلتفرم خرید و فروش ارز دیجیتال با ارز فیات یا سایر ارزهای دیجیتال است. صرافیهای ارز دیجیتال برخلاف صرافیهای سنتی در ۲۴ ساعت روز و ۷ روز هفته به کاربران خدمات آنلاین میدهند. در دنیای ارز دیجیتال انواعی از صرافیهای ارز دیجیتال وجود دارد که ماهیت، مدیریت و سازوکار هر کدام با دیگری متفاوت است.

اکنون که به درکی پایه از تعریف و ماهیت این پلتفرمها رسیدهایم، میتوانیم با تفاوت بروکر و صرافی نیز آشنا شویم و در نهایت با درک مزایا و معایب این تفاوتها، استفاده از بروکر و صرافی را مقایسه کنیم.

تفاوتهای مهم بین صرافی و بروکر

۶ تفاوت بروکر و صرافی ذکر شده در پایین، مهمترین و اساسیترین تفاوتها هستند؛ و عبارتاند از:

- هدف استفاده از پلتفرم

- مالکیت دارایی در معاملات

- شیوه و شرایط انجام معاملات

- جفت ارزهای تحت پشتیبانی پلتفرم

- سادگی و راحت بودن رابط کاربری

- خدمات مشتریان و پشتیبانی آنلاین

هدف پلتفرم

در نگاه اول، شاید هدف صرافی و بروکرها مشابه به نظر برسد. اما حقیقت این است که هر کدام از این پلتفرمها برای رفع نیاز خاصی از جامعه ایجاد شدهاند. صرافیها برای خرید و فروش ارز به وجود آمدهاند اما بروکرها برای انجام معاملات بر روی جفت داراییها (داراییهایی مثل سهام، ارز فیات، کالا، و از دیجیتال). در واقع کاربران از هر دو پلتفرم برای انجام معاملات ارزی یا فارکس میتواند استفاده کنند اما پلتفرم بروکرها برای انجام معاملاتی تخصصی و حرفهای ساخته شده و طیف گستردهای از ابزارهای تحلیل تکنیکال قیمت را در اختیار کاربران قرار میدهند.

برای درک بهتر تفاوت بروکر و صرافی، یک خودرو سواری و یک وانت بار را در نظر بگیرید. هر دو وسیلهی نقلیه قادر به حمل بار هستند اما وانت بار میتواند بار بیشتری را با سرعت و کیفیت بهتری جابجا کند. خودرو سواری نیز قادر به جابجایی بار است اما به صورت تخصصی برای این کار طراحی نشده است. مشابه این شرایط را میتوانید در مقایسه صرافی و بروکر ببینید؛ اگرچه معاملهگری از طریق صرافیها ممکن است اما بروکرها به صورت تخصصی برای انجام معاملات طراحی شدهاند.

مالکیت دارایی در معاملات

تصور کنید شخصی قصد سفر به یک کشور خارجی را دارد و برای خریداری ارز آن کشور به یک صرافی مراجعه میکند. صراف بعد از دریافت ریال، در ازای آن به خریدار ارز ملی کشور هدف را میدهد. با خرید ارز خارجی، مالک ارز خریداری شده چه کسی است؟ جواب مسلماً شخص خریدار ارز خارجی است. در واقع در تمامی معاملات اسپات (Spot) صرافیها، مالک دارایی خریداری شده شخص خریدار ارز است.

اما هنگام معاملهگری با یک بروکر، حتی اگر شما مبلغی را برای باز کردن یک پوزیشن خرید باز کنید، شما مالک دارایی نیستید و صرفاً یک قرار داد CFD باز کردهاید. قرارداد ما به التفاوت (Contract For Difference) یا قرارداد CFD، نوعی قرار داد است که فرد با بروکر میبندد و در صورتی که قیمت طبق پیش بینی معاملهگر حرکت کند، ما به التفاوت قیمت باز شدن و بسته شدن قرارداد به صورت سود معامله به حساب معاملهگر واریز میشود. بازار فارکس و ارز دیجیتال از جمله بازارهای دوطرفه هستند؛ به این معنی که هم با پیش بینی سقوط و هم با پیش بینی صعود قیمت، معاملهگر میتواند کسب سود کند. درک بیشتر سازوکار معاملات CFD نیاز به درک معاملات Short و Long و مفاهیمی چون اهرم لورج (Leverage) و مارجین (Margin) دارد.

با ظهور ارز دیجیتال و رواج معاملات اسپات و فیوچرز بر بستر پلتفرمهای آنلاین صرافیهای ارز دیجیتال، برخی از صرافیهای متمرکز ارز دیجیتال ابزارهای معاملاتی پیشرفته و قابل رقابت با بروکرهای ارز دیجیتال را به کاربران خود ارائه میدهند. برخی از این صرافیها ابزارهای کامل و پیشرفتهی معاملات ارز دیجیتال را به صورت امن، ساده و سریع، در اختیار کاربران خود میگذارند، به طوری که بسیاری از کاربران مستقیم از طریق صرافی و بدون استفاده از بروکر، معاملات پیشرفته را انجام میدهند. معاملات فیوچرز مشابه قرار داد CFD، نوعی قرارداد ما به التفاوت بر اساس قیمت نوع خاصی ارز دیجیتال است که معاملهگر مالکیت دارایی را در اختیار ندارد و صرفا بر اساس سقوط یا صعود قیمت کسب سود یا ضرر میکند. این نوع معاملات را میتوان به نوعی شرط بندی تشبیه کرد؛ بدین صورت که معاملهگر مبلغی را درگیر در یک معامله لانگ (شرط بر روی افزایش قیمت) یا شورت (شرط بر روی سقوط قیمت) میکند و اگر پیشبینی معاملهگر درست باشد کسب سود میکند و اگر اشتباه باشد دچار ضرر میشود.

شیوه و شرایط انجام معاملات

قیمت دارایی از موارد تفاوت بروکر و صرافی محسوب نمیشود، چرا که نقاط کلیدی عرضه و تقاضا هستند که قیمت یک دارایی را مشخص میکنند و نه پلتفرم معاملاتی. اما اگر کمی به شرایط خرید و فروش دارایی دقت کنید، متوجهی فاصلهی قیمتی بین قیمت خرید و فروش میشوید. به این صورت که اگر شما یک دارایی را در یک لحظه به قیمت 110 دلار خریداری کنید، در همان لحظه میتوانید آن را به قیمت 109 دلار بفروشید. به این تفاوت بین نقطهی خرید و فروش اسپرد (Spread) گفته میشود که معمولاً سود پلتفرم معاملاتی از معاملات انجام شده است. برخی دیگر از پلتفرمهای معاملاتی در کنار اسپرد یا بجای آن، مقداری کمیسیون برای باز کردن و بستن پوزیشنهای معاملاتی دریافت میکنند.

علاوه بر اسپرد و کمیسیون معاملات، بروکرها به ازای هر شب باز نگهداشتن پوزیشن معاملاتی، مبلغی تحت عنوان سواپ دریافت میکنند. اما معاملات صرافیها هیچگونه سواپ شبانهای ندارند و حتی در معاملات Futures با اهرم لورج بالا، سواپ دریافت نمیکنند. معاملات فیوچرز (Futures) صرافیهای ارز دیجیتال مشابه معاملات CFD بروکرها هستند اما از آنجا که صرافی هزینه سواپ برای معاملات ارز دیجیتال دریافت نمیکند، معاملهگران معمولاً صرافی ارز دیجیتال را ترجیح میدهند.

به طور کلی به مجموع اسپرد، کمیسیون و سواپ دریافتی پلتفرم معاملاتی، فی یا کارمزد معاملات (Trading Fee) میگویند. در طولانی مدت کارمزد معاملات میتواند عدد چشمگیری بشود و به همین علت پلتفرمهای معاملاتی بر سر کمترین اسپرد، کمیسیون و سواپ با یکدیگر رقابت میکنند. حتی برخی بروکرها برای جذب کاربران بیشتر، برنامههایی در نظر گرفتهاند که کاربران درصدی از کارمزد پرداختی به بروکر را باز پس بگیرند.

علاوه بر شرایط معاملاتی، شرایط احراز هویت نیز شامل تفاوت بروکر و صرافی میشود. تقریبا تمامی بروکرها و صرافیهای معتبر دنیا بدلیل تحریمهای ایالات متحده آمریکا به کاربران ایرانی خدمات نمیدهند. به همین دلیل کاربران ایرانی مجبور به استفاده از صرافیها و بروکرهای خاصی هستند که معمولاً از رگولاتوری (Regulatory) و امنیت کمتری برخوردارند. اما در این بین برخی صرافیهای ارز دیجیتال از جمله مکسی (MEXC) و کوین اکس (CoinEx)، احراز هویت اجباری (KYC) ندارند و کاربران آزادانه میتوانند معامله کنند.

جفت ارزهای قابل معامله

تعداد جفت ارزهای قابل معامله در صرافی و بروکرها یکسان نیست و هر صرافی و بروکر خاص، تعدادی دارایی خاص را برای معاملات آماده کردهاند. به عنوان مثال در صرافی ارز دیجیتال بایننس بیش از ۳۵۰ ارز دیجیتال قابل معاملهاند اما در صرافی کوکوین این رقم به بیش از ۸۵۰ ارز دیجیتال میرسد. در صرافیهای غیر متمرکز ارز دیجیتال مثل پنکیک سواپ (PancakeSwap)، رگولاتوری و نظارت قدرتمند و متمرکز وجود ندارد و افراد به راحتی میتوانند توکن ارز دیجیتال خاص خود را بسازند و بفروشند؛ به همین علت در صرافی غیر متمرکز پنکیک سواپ بیش از ۲۰۰۰ ارز دیجیتال قابل معامله وجود دارد.

در مقابل، بروکرها ممکن است داراییهای مختلفی از چند بازار مختلف در اختیار معاملهگر قرار بدهند. به عنوان مثال علاوه بر بازار فارکس، جفت داراییهایی از جمله ارز دیجیتال، سهام، و بورس کالا را نیز برای معاملات در اختیار کاربران قرار میدهند. از انجا که تعداد ارزهای هر صرافی و هر بروکر متفاوت است، صرفاً میتوان صرافی و بروکرها را از لحاظ تنوع بازار مقایسه کرد؛ اکثر صرافیها فقط روی یک بازار(مثل بازار ارز دیجیتال یا بازار ارز) فعالیت میکنند اما بروکرها ممکن است از بازارهای مختلف، داراییهای متنوعی را برای معاملهگری در اختیار کاربر قرار دهند.

رابط کاربری

اگرچه ممکن است رابط کاربری بروکرها در نگاه اول ساده بنظر برسد، اما کار با پلتفرم بروکر درصد کمی از زمان شما را در معاملات میگیرد و شما بیشتر زمان خود را بر روی نرمافزارهای معاملاتی مثل متا تریدر چهار و پنج (Metatrader 4&5) میگذرانید. در واقع برای استفاده از بروکر برای انجام معاملات، شما باید از نحوه کارکرد پلتفرم بروکر و نرم افزار معاملاتی جداگانه اطلاع داشته باشید.

برای اشاره به یکی دیگر از موارد تفاوت بروکر و صرافی میتوانیم بگوییم کار با صرافی سادهتر است، چرا که بخش معاملات بر روی وب سایت صرافی طراحی شده و نیاز به استفاده از نرمافزار دیگری نیست. از سوی دیگر، بسیاری از صرافیها اپلیکیشن همراه نیز تدارک دیدهاند که کاربر میتواند بسیار ساده معاملات خود را دنبال و یا معاملات جدیدی را باز کند.

خدمات مشتریان و پشتیبانی

خدمات مشتریان و پشتیبانی پلتفرم تا حد زیادی به نوع صرافی و بروکر بستگی دارد. صرافیهای متمرکز ارز دیجیتال همگی پشتیبانی سریع، قدرتمند و حرفهای دارند و در سریعترین زمان ممکن به مشکلات و سوالات کاربران رسیدگی میکنند. اما متاسفانه پشتیبانی بسیاری از صرافیهای خارجی از زبان فارسی پشتیبانی نمیکند

از سوی دیگر، صرافیهای غیر متمرکز هیچگونه پشتیبانی رسمی ارائه نمیدهند. عدم حضور پشتیبانی رسمی صرافیهای غیر متمرکز باعث میشود کاربرانی که سوال یا مشکلی برایشان پیش آمده به شبکههای اجتماعی مراجعه کنند که مسیر را برای افراد سودجو و کلاهبرداریهای آنلاین هموار میکند.

بروکرها نیز مشابه صرافیهای متمرکز معمولاً سیستم پشتیبانی آنلاین قدرتمندی دارند و به سرعت به مشکلات و سوالات کاربران پاسخ میدهند. برتری دیگر بروکرها در پشتیبانی از زبان فارسی است؛ بسیاری از بروکرهایی که به ایرانیان خدمات میدهند، پشتیبان فارسی زبان و وب سایت فارسی نیز دارند. در بحث خدمات مشتریان، بسیاری از بروکرها با برگزاری مسابقات و رویدادهای مختلف به کاربران جایزه میدهند. برخی بروکرها منابع آموزشی در اختیار کاربران میگذارند و حتی درصدی از کارمزد معاملات را در برنامههایی به معاملهگران برمیگردانند.

صرافیها نیز خدماتی مانند کاهش کارمزد معاملات و حتی کسب درآمد از دعوت دوستان، کسب درآمد از طریق استیک کردن ارز دیجیتال و تامین نقدینگی، و انواعی از منابع آموزشی را برای کاربران خود فراهم میکنند. اما با در نظر گرفتن همهی این خدمات، عدم حضور پشتیبانی و خدمات مشتریان در صرافیهای غیر متمرکز، کفهی ترازو را به سمت بروکرها متمایل میکند.

نکات مهم انتخاب صرافی و بروکر

با مقایسه شش تفاوت بروکر و صرافی، نوبت به نکات مهم انتخاب صرافی یا بروکر مناسب برای معاملات شما میرسد. جدول زیر در یک نگاه این تفاوتها را جمع بندی میکند.

| تفاوت/پلتفرم |

صرافی |

بروکر |

| هدف پلتفرم |

خرید و فروش/معاوضه |

معاملات بر روی جفت ارزها |

| مالکیت دارایی |

در معاملات اسپات خریدار مالک دارایی است اما در معاملات فیوچرز صاحب دارایی نیست. |

در معاملات CFD بازار فارکس معاملهگر صاحب دارایی نیست. |

| شراط معاملات |

کارمزد معاملات کم و بدون سواپ |

کارمزد معاملات متغیر و همراه با سواپ |

| تنوع جفت ارزها |

تعداد جفت ارز معاملاتی بالا و تنوع کم |

جفت ارزهای متنوع |

| رابط کاربری |

نسبتاً ساده |

نسبتاً پیچیده |

| پشتیبانی و خدمات |

صرافی متمرکز قوی، غیرمتمرکز ضعیف |

پشتیبانی و خدمات مشتریان قوی |

انتخاب صرافی یا بروکر مناسب تا حد زیادی به استراتژی معاملاتی شما بستگی دارد. اگر به دنبال خواباندن سرمایه، خرید و نگهداری بلند مدت دارایی هستید، صرافیها گزینه مناسبتری هستند. با خرید دارایی از صرافی ارز دیجیتال شما مالک آن دارایی هستید و میتوانید دارایی خریداری شده را به کیف پول شخصی خود انتقال دهید و آن را برای بلند مدت نگهداری کنید. در صورتی که یک پوزیشن معاملاتی را در یک بروکر در بلند مدت نگه دارید، حتی اگر در سود معامله را ببندید، هزینهی سواپ بقدری زیاد خواهد شد که ممکن است سرمایه شما را دچار ضرر کند.

از سوی دیگر اگر استراتژی سریع معاملات اسکالپ را ترجیح میدهید، باید به دنبال پایینترین کارمزد معاملات باشید. کارمزد صرافیها معمولاً ثابت است اما کارمزد معاملات بروکرها بر اساس سیاستهای بروکر، تکنولوژی معاملاتی (شامل ECN و STP) و حجم معاملات جفت ارز مدنظر، متغیر است. معمولاً جفت ارز یورو در مقابل دلار آمریکا یا EUR/USD بیشترین حجم معاملات و پایینترین کارمزد را دارد.

از سوی دیگر اگر به دنبال نوسانات شدید قیمت و کسب سود حداکثری هستید، بازار ارز دیجیتال باید انتخاب شما باشد چرا که نسبت به بازار فارکس نوسان قیمت بسیار شدیدتری را تجربه میکند. اما نواسانات شدید قیمت شمشیر دو لبه است و همانطور که میتواند سود شما را چند برابر کند خطر از دست رفتن سرمایهی شما را نیز چند برابر میکند. اگر تمایل به معاملات سریع، پر سود و پر خطر ارز دیجیتال دارید صرافی متمرکز ارز دیجیتال مقصد شماست؛ اما اگر نوسانات ملایم و قابل پیش بینی قیمت را ترجیح میدهید بازار فارکس انتخاب هوشمندانهتری است.

ملاک دیگری که در بحث تفاوت بروکر و صرافی باید به آن توجه داشته باشید سرمایه اولیه است. بازار فارکس بدلیل نوسانات کمتری که تجربه میکند برای کسب سود معقول از معاملات باید سرمایهی بیشتری داشته باشید. در مقابل، بازار ارز دیجیتال بدلیل نواسانات بالا و اهرم لورج بالای معاملات فیوچرز سرمایهی کمتری برای کسب سود نیاز دارد. اگر به تازگی وارد دنیای معاملات شدهاید، مطمئن شوید که برای کسب علم، دانش و تجربهی لازم برای معاملهگری، با حساب دمو و پول غیر حقیقی تمرین و از سودآوری استراتژی خود اطمینان حاصل کنید.

علاوه بر تمرین و تست استراتژی با حساب دمو، روشهای متعددی برای بالا بردن دانش مالی و سودآوری معاملات است. بسیاری از صرافیها و بروکرها و حتی پلتفرمهای تحلیل قیمت مانند تریدینگ ویو (TradingView) این منابع آموزشی را در اختیار شما قرار میدهند.

معرفی برترین بروکرها

بروکرهای متعددی به معاملهگران ایرانی سرویس میدهند. از جمله بهترین بروکرهای آزاد برای ایرانیان میتوان به موارد زیر لشاره کرد:

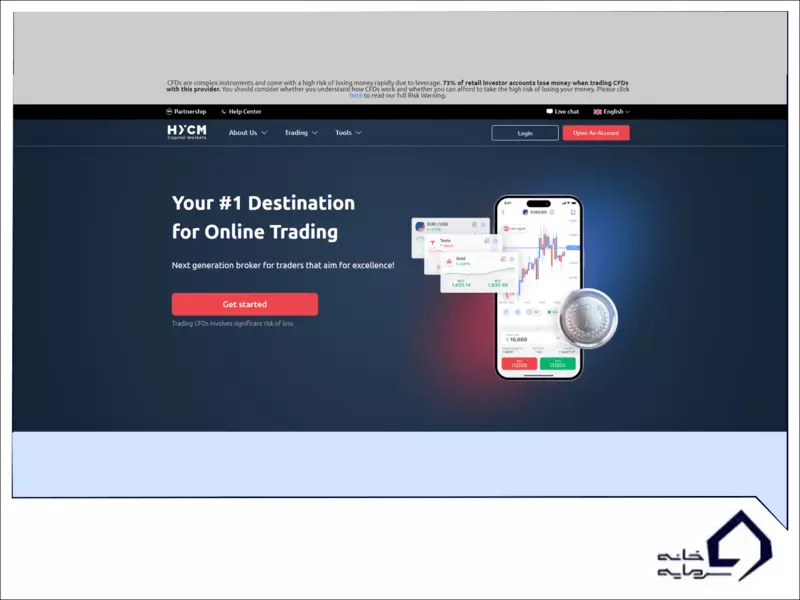

- بروکر HYCM

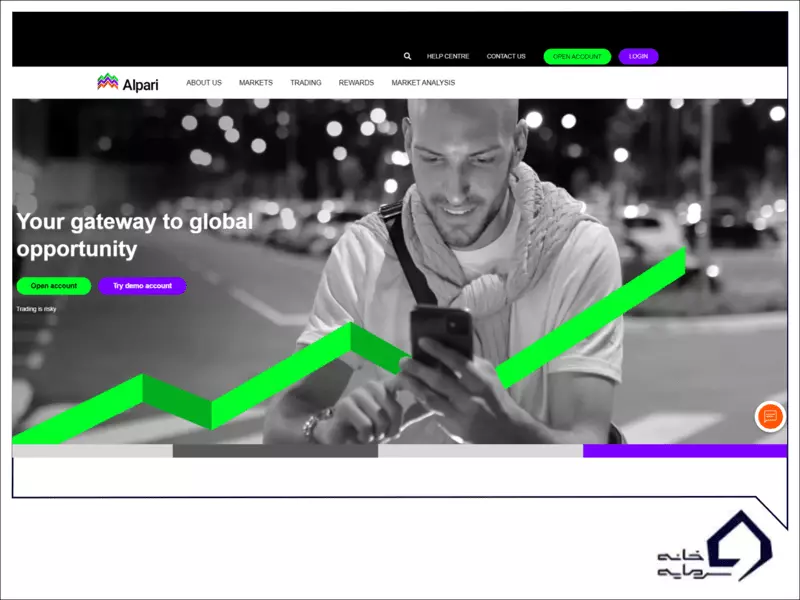

- بروکر Alpari

- بروکر AMarkets

در ادامه با هر کدام از این بروکرها بیشتر آشنا میشوید.

بروکر HYCM

HYCM یک بروکر معتبر است که بیش از ۴۰ سال در صنعت حضور داشته است. HYCM حسابهای ECN با هزینههای کم CFD، محتوای آموزشی عالی و راحتی باز کردن حساب را ارائه میدهد. همچنین، این بروکر توسط CySEC، FCA و Dubai Financial Services Authority (DFSA) نظارت میشود که امنیت استفاده از این بروکر را افزایش میدهد. HYCM همچنین حسابهای اسلامی بدون سواپ برای معاملهگران مسلمان فراهم و از تکنولوژی ECN در حسابهای خود استفاده میکند.

بروکر HYCM بازارهای کالا، سهام، فارکس و شاخصها پشتیبانی میکند؛ فرآیند افتتاح حساب آن آسان و کاملا دیجیتال است و انواع متنوعی از ابزارهای آموزشی با کیفیت را ارائه می دهد. همچنین، بروکر HYCM دارای پشتیبانی فارسی کامل و سرعت میانگین اجرایی زیر 12 میلی ثانیه و اسپرد از 0.1 پیپ است.

از نقاط ضعف بروکر HYCM ، می توان به پشتیببانی نکردن از بازار ارز دیجیتال و لورج نسبتاً پایین اشاره کرد. علاوه بر این، بروکر HYCM پس از 90 روز عدم فعالیت اکانت، هر ماه 10 دلار هزینه بی فعالیت از شما دریافت میکند.

بروکر Alpari

Alpari یکی از بزرگترین بروکرهای فارکس در جهان است که بیش از ۲ میلیون مشتری دارد. Alpari حسابهای ECN با شرایط معاملاتی رقابتی ارائه میدهد، از جمله اسپرد و کمیسیون کم، و لورج بالا. این بروکر توسط کمیسیون خدمات مالی (FSC) در موریس، اداره خدمات مالی (FSA) در سنت وینسنت و گرنادین و کمیسیون خدمات مالی بینالمللی (IFSC) در بلیز نظارت میشود. Alpari همچنین حسابهای اسلامی بدون سواپ برای معاملهگران مسلمان، حساب STP و حساب ECN ارائه میدهد.

اما ورشکستگی چند شعبه از آلپاری و نظرات منفی برخی کاربران Alpari موجب شده بسیاری از انتخاب این بروکر برای معاملهگری منصرف شوند.

بروکر AMarkets

بروکر آمارکت یک بروکر معتبر در دنیای مالی است که خدمات معاملاتی جذابی مثل حسابهای STP و حساب ECN را برای معاملهگران فراهم میکند. این بروکر تحت نظر چند نظام نظارتی شامل نظارت کمیسیون خدمات مالی (FSC) در سنت وینسنت و گرنادین، کمیسیون خدمات مالی بینالمللی (IFSC) در بلیز، و کمیسیون مالی سرویسهای مالی (FSCA) در آفریقای جنوبی قرار دارد.

از جمله مزایا میتوان به اجرای سریع معاملات، اسپردهای رقابتی و انعطافپذیر اشاره کرد. همچنین، این بروکر ویژگیهایی نظیر حسابهای اسلامی بدون سواپ برای معاملهگران مسلمان ارائه میدهد.

با وجود مزایا، آمارکت نیز برخی محدودیتها و نقاط ضعف دارد. برخی از معاملهگران ممکن است از محدودیت در نوعیت و تعداد ابزارهای مالی یاد کنند. همچنین، ممکن است برخی از مشتریان به گزینههای آموزشی کمتری برخوردار باشند که برای تازهکاران ممکن است مهم باشد.

بهترین صرافیهای ارز دیجیتال

برخی صرافیهای ارز دیجیتال به احراز هویت نیازی ندارند و ایرانیان میتوانند از طیف گستردهای از ابزارها، انواع معاملات و جفت ارزهای قابل خرید و فروش آنها استفاده کنند. از بهترین صرافیهای ارز دیجیتال قابل استفاده برای ایرانیان میتوان به موارد زیر اشاره کرد:

- صرافی نوبیتکس

- صرافی بیت پین

- صرافی بیت ۲۴

- صرافی MEXC

- صرافی CoinEx

- صرافی BingX

صرافی نوبیتکس

صرافی نوبیتکس بزرگترین بازار ارز دیجیتال ایران است و از لحاظ کارمزد، انواع معاملات و سرویسهایی چون استیکینگ و شرکت در استخر نقدینگی، حرف اول و آخر را در ایران میزند. امکان خرید بیش از ۱۰۰ ارز دیجیتال، بیش از ۶ میلیون کاربر، حجم معاملات بالا، کمترین کارمزد معاملات، معاملات اسپات و تعهدی، خدمات درآمد غیر فعال، و آکادمی نوبیتکس گویای طیف گستردهی خدمات و امکانات صرافی نوبیتکس است.

طیف گسترده خدمات نوبیتکس، شرایط معاملات رقابتی از جمله سرعت بالا و کارمزد پایین معاملات، نوبیتکس را با قدرت در لیست بهترین صرافیهای ایرانی قرار میدهد.

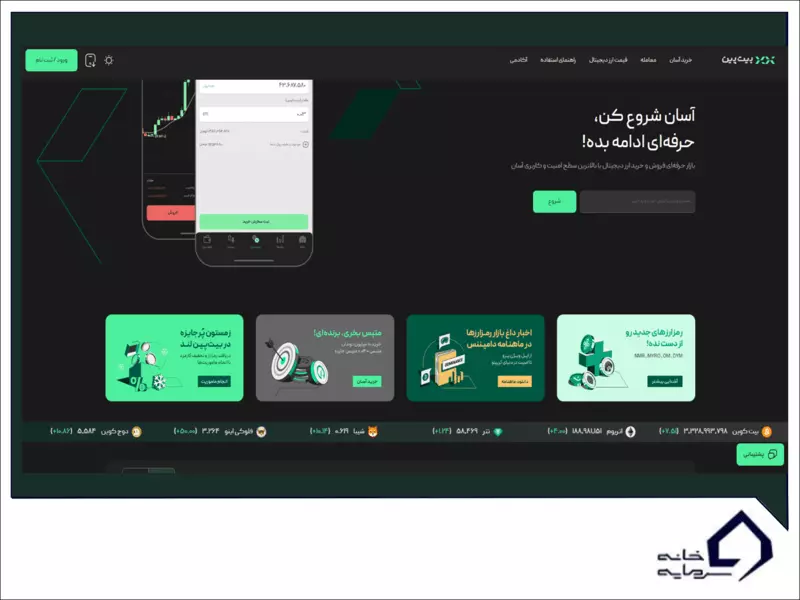

صرافی بیت پین

صرافی بیت پین(BitPin) یکی دیگر از پرچم داران بازار ارز دیجیتال ایران است. این صرافی علاوه بر قرار دادن بیش از ۱۰۰ ارز دیجیتال برای خرید و فروش، قابلیت استکینگ و کسب درآمد غیر فعال را برای سرمایه گذاران تعبیه کرده. همچنین، معاملهگرانی که نیاز به سرمایهی بیشتر دارند، میتوانند با گذاشتن وثیقه، از صرافی بیت پین برای معاملات خود تا ۱۰۰ میلیون تومان وام دریافت کنند.

علاوه بر امکانات و امتیازات معاملاتی، صرافی بیت پین در آکادمی خود آموزشهای لازم را به علاقهمندان دنیای ارز دیجیتال میدهد. همچنین، ابزارهای تحلیل و چارت قیمت دارد که میتوانید از آن برای تحلیل تکنیکال قیمت استفاده کنید. معاملات بیت پپین امن، سریع و با کارمزد پایین صورت میگیرند تا معاملهگران از معاملات سود حداکثری ببرند.

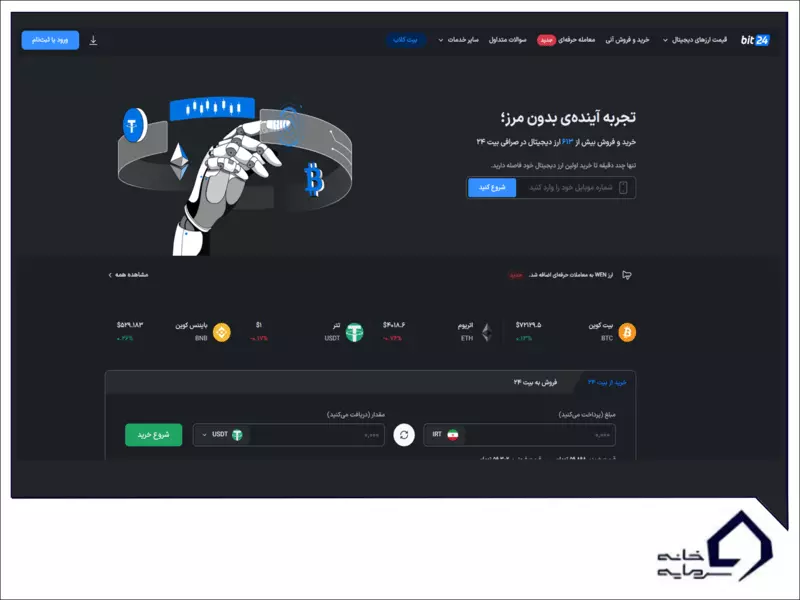

صرافی بیت 24

صرافی Bit24 با بیش از ۶۰۰ ارز دیجیتال قابل خرید و فروش، امکان معامله پیشرفته، سرعت بالای معاملات، کیف پول ارز دیجیتال امن، رابط کاربری ساده و خلاقانه، احراز هویت سریع و راحت، منابع آموزشی و پشتیبانی شبانه روزی در ۷ روز هفته، یکی از بهترین گزینههای کاربران ایرانی بین صرافیهای داخل کشور است.

صرافی بیت ۲۴ علاوه بر امتیازات ذکر شده، اپلیکیشن اندروید و IOS نیز دارد که با استفاده از آن میتوانید معاملات خود را در گوشی همراه خود انجام دهید. اضافه بر اپلیکیشن همراه، بیت ۲۴ یک سیستم کسب درآمد از دعوت دوستان نیز تعبیه کرده که کاربران با استفاده از آن میتوانند درصدی از کارمزد معاملات دوستان خود را دریافت و از آن کسب درآمد کنند.

اگر به شناخت بهترین صرافیهای ایرانی و امتیازات هر یک علاقهمندید، میتوانید در این مطلب با این صرافیها بیشتر آشنا شوید.

اگرچه نسبتاً کار با صرافیهای ایرانی از صرافیهای خارجی سادهتر است، اما برخی ویژگیهای صرافیهای خارجی میتواند برای کاربران بسیار جذاب باشد.

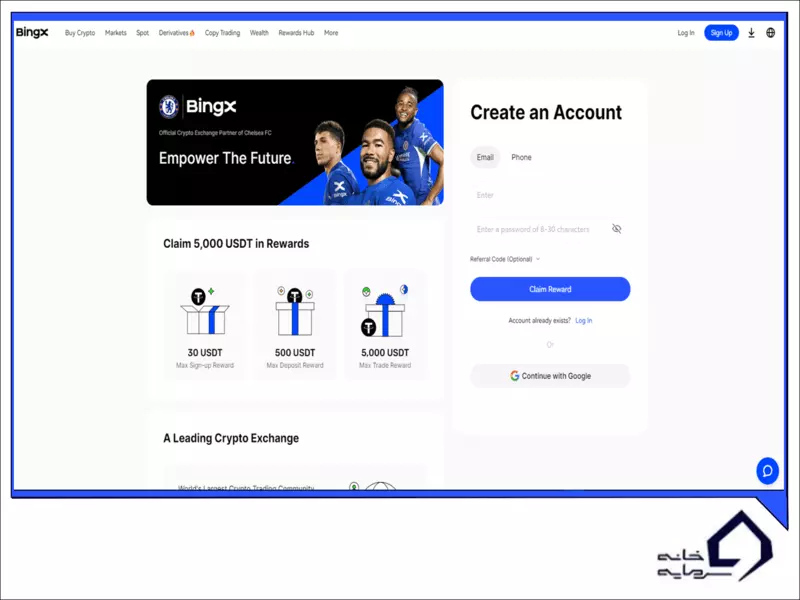

صرافی BingX

صرافی بینگ ایکس یکی از صرافیهای معتبر ارز دیجیتال است که از سال 2020 شکل گرفته است. یکی از ویژگیهای منحصر به فرد صرافی BingX این است که کاربران ایرانی مجاز به استفاده از این صرافی هستند، که این مسئله در بسیاری از صرافیهای معتبر دیگر امکانپذیر نیست. کاربران این صرافی علاوه بر معاملات سریع و امن اسپات، می توانند بر روی بسیاری از جفت ارزهای دیگر با اهرم لورج بالا معاملات فیوچرز انجام دهند.

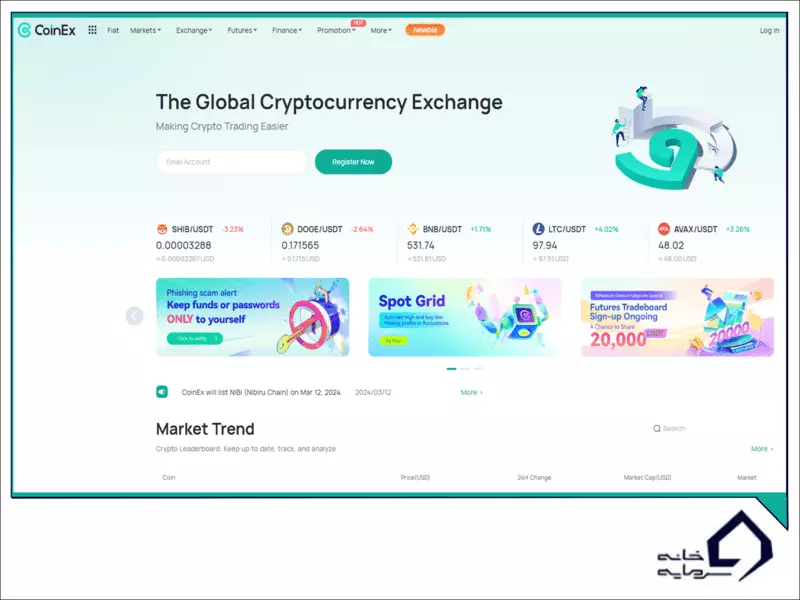

صرافی CoinEx

صرافی کوین اکس یکی دیگر از صرافیهای معتبر ارز دیجیتال خارجی است که کاربران ایرانی میتوانند براحتی از طریق وبسایت صرافی یا اپلیکیشن همراه آن از خدمات صرافی بهرهمند شوند. صرافی CoinEx با پشتیبانی بیش از ۹۰۰ ارز دیجیتال، حجم معاملات بالای ۵۰۰ میلیون دلار ارزش معاملات روزانه، رابط کاربری آسان و مناسب برای مبتدیان، کیف پول ارز دیجیتال مطمئن، خدمات مشتریان و پشتیبانی آنلاین شبانه روزی در هفت روز هفته، پشتیبانی از زبان فارسی و انواع معاملات از جمله اسپات، مارجین و فیوچرز، به یکی از مقاصد اصلی برای معاملهگران و سرمایهگذاران ارز دیجیتال تبدیل شده.

صرافی MEXC

صرافی مکسی برای ایرانیان یکی از بهترین انواع صرافیهای ارز دیجیتال است. صرافی پرطرفدار و پیشرو MEXC، در سال 2018 تأسیس شد و با تمرکز بر ارائه خدمات با کیفیت و امنیت برای کاربران، به سرعت به یکی از مقصدهای اصلی برای تجارت ارز دیجیتال تبدیل شده است. تاریخچهی کوتاه صرافی MEXC نشان میدهد که این صرافی با سرویسدهی قدرتمند و رشد پایدار خود، اعتماد و رضایت بسیاری از کاربران را به دست آورده است.

رابط کاربری ساده صرافی مکسی به کاربران اجازه میدهد تا به راحتی معاملات خود را انجام دهند و از امکانات مختلفی که صرافی ارائه میدهد بهرهمند شوند. همچنین، امنیت بالای MEXC و استفاده از فناوریهای رمزنگاری مدرن، کاربران را از هرگونه خطر امنیتی در زمینه معاملات ارز دیجیتال محافظت میکند.

صرافی PancakeSwap

صرافی PancakeSwap یکی از بزرگترین صرافیهای غیرمتمرکز در صنعت ارز دیجیتال است که مبادلات On-chain و Cross-chain را پوشش میدهد. این صرافی بیش از ۱۵ میلیون معاملهگر ماهانه و تقریباً ۲ میلیارد دلار دارایی در اختیار دارد که در بین صرافیهای غیر متمرکز عدد چشمگیری است. صرافی PancakeSwap به صورت اصلی از بلاکچین Binance Smart Chain استفاده میکند اما ۹ زنجیره بلاکچینی مختلف دیگر را نیز پوشش میدهد.

اگر به مطالعه و مقایسه بهترین صرافیهای ارز دیجیتال خارجی دارید، میتوانید با مطالعهی این مطلب با معایب و مزایای هر یک بیشتر آشنا شوید.

سخن پایانی

اگر به دنیای معاملهگری علاقهمندید و رویای تریدر شدن را دارید، شناخت و درک تفاوت بروکر و صرافی یکی از قدمهای اساسی این مسیر است. در این مطلب از خانه سرمایه به تعریف بروکر و صرافی پرداختیم و بعد از درک هدف و کارکرد هر کدام، به شش تفاوت مهم صرافی و بروکر پرداختیم.

بطن پلتفرم صرافی برخلاف بروکر، با هدف خرید و فروش و مالکیت دارایی ساخته شده است، در حالی که بروکرها واسطههایی برای انجام معاملات بر روی جفت ارزها هستند و معاملهگر مالکیت دارایی را دریافت نمیکند. از آنجا که بروکرها با هدف اختصاصی معاملهگری به وجود آمدهاند، تنوع جفت ارزی بهتری نسبت به صرافیها دارند.

اگر رویای معاملعهگر شدن را دارید، به یاد داشته باشید که برای یک تریدر موفق شدن نیاز به آموزش تئوری و تمرین عملی با حساب دمو دارید. آشنایی با انواع صرافیهای ارز دیجیتال، انواع بروکرها، مدیریت سرمایه، مدیریت ریسک، انواع تحلیل قیمت و اصول معاملهگری از جمله مفاهیم تئوری ضروری برای شروع مسیر معاملهگر شدن است. پس از یادگیری مفاهیم تئوری میتوانید با حساب دمو و پول غیر واقعی تمرین کنید تا به یک استراتژی با سودآوری مستمر برسید. سفر خوبی را برای شما آرزومندیم.